个人养老金迎周年:超5000万人开户、产品扩容至700余只!如何让更多人参与?

来源:国际金融报

“亏损超10%,与预期严重不符。”个人养老金制度去年在上海等36个城市(地区)落地后,白领小江便在工商银行完成开户,并购买了两只个人养老金基金产品,成为首批用户,一年可节税1200元。但她没想到,一年下来,节税的金额已经亏损完了。又到了集中购买的时间,她犹豫着要不要继续购买个人养老金产品,或者是把基金换成保险、储蓄类收益更稳健的产品。

截至目前,龙耿购买的产品亏损了5%,但他仍坚定选择继续购买个人养老基金产品。“养老产品本来就要看中长期收益,现在是加仓的好时候。”

金融从业者老潘观望了一年后,今年决定入手一款个人养老保险产品,保底收益2.5%,缴费十年,退休后可一次性领取或分期领取。“我就主打一个稳字,保险刚好契合。”

作为增加养老储备的重要制度安排,个人养老金制度落地已有一年,吸引了超5000万人开立账户,个人养老金产品扩容至700余只。但仍存在开户数量明显大于有缴存资金的账户数量,而缴存资金也存在缴存后并未进行任何投资等现象,如何破解这种“怪象”是当下亟待解决的问题。

产品持续扩容

2022年11月25日,人社部、财政部、税务总局确定了个人养老金36个先行城市(地区)名单,标志着我国个人养老金业务正式进入实施阶段。

目前,可以开立个人养老金账户的银行有23家,可通过线上或线下渠道正式开通账户,根据不同基数的工资测算,如果每年投资1.2万元的上限额度,个人养老金在年度可抵税额为360元至5400元不等。

记者从业内获取到的最新数据显示,在银行、理财子公司、基金、保险等金融机构的大力推广下,截至目前,开立资金账户数快速增长,目前已超过5000万户。

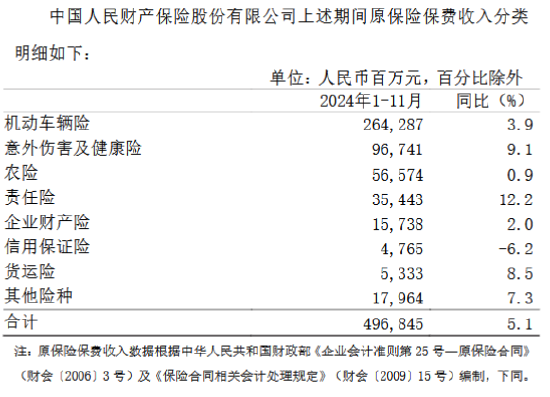

与此同时,个人养老金“货架”也在持续上新。记者通过国家社会保险公共服务平台查询到,截至今年11月底,个人养老金产品目录已增至745只。其中,储蓄类产品465只,基金类产品162只,保险类产品99只,理财类产品19只。

此前,人社部相关负责人透露,将结合先行城市或地区情况,进一步完善个人养老金配套政策,吸引更多人参与并实施推广至全国。此消息点燃了市场对个人养老金政策的期待,多家银行渠道开始积极备战个人养老金非试点地区预开户,以期抢占政策落地先机。

广东、湖南等非试点城市银行内部员工向《国际金融报》记者透露,当地各大银行都推出了预约有礼活动,积极宣传预约开通个人养老金账户功能等。各大基金公司也摩拳擦掌积极布局,从产品和投教两方面着手,为试点城市名单扩容做足准备。

收益不达预期

面对数百款琳琅满目的个人养老金产品,小江优先考虑的是基金类产品,因为基金相较于保险和储蓄,收益更高。“除了能节税,我也希望购买基金来博个较好的收益。”

实际的收益率却给以小江为代表的养老目标基金投资者带来了失望。“我买的两只基金,目前亏损都在10%左右,快赶上节税的钱了,这和我先前的预期严重不符”。

事实上,养老基金亏损已经是普遍现象。东方财富Choice数据显示,截至2023年11月27日,包括今年新成立的产品在内,实现正收益的个人养老金基金仅十余只,其中收益率最高的是平安稳健养老一年持有(FOF)Y,成立以来的总回报为2.73%,还有两只华夏基金的产品回报超过2%。

亏损的个人养老基金产品多达150余只,其中亏损超过10%的产品有8只,亏损幅度最大的是中欧预见养老2050五年持有(FOF)Y,成立以来收益率为-13.37%,而亏损幅度在5%-10%之间的产品有54只。

和小江不同,龙耿对目前基金产品的亏损持“包容”态度。他认为,“目前亏损5%只是暂时的,收益得拉长至中长期来看。”因此,今年他还会继续购买养老基金产品,只是在选择产品上多做些研究。

排排网财富管理合伙人姚旭升向《国际金融报》记者表示,养老金基金本质上是一种FOF(基金中的基金),将募集的资金分散配置到不同的股票基金和债券基金中进行组合投资。今年以来,权益类资产行情整体表现低迷,拖累了个人养老金基金产品的业绩表现。

“面对暂时的亏损,投资者无需过度担忧。”姚旭升认为,个人养老金基金属于长期投资,短期的市场波动造成的浮亏并不会影响未来的长期业绩。同时,养老金基金出现亏损的时候,往往也是市场处于相对底部区域的时期,反而是不错的投资机会。“养老金基金的风控标准会进一步提高,降低净值波动,以实现更稳健的投资体验”。

“养老金基金为投资者提供了更加多元化的投资范围。”姚旭升建议,投资者在选择养老投资品种时,要提前主动分析自己的收入水平、风险偏好、资金状况和投资目标。对于愿意承担一定的风险与波动并希望通过长期持有获取稳健回报的投资者,基金类产品更加适合。

保险产品受青睐

年过40岁的老潘,经过一年时间观望后,入手了一款养老保险产品。

“保险安全、稳定,虽然收益率不高,但能持续增长,靠谱!”老潘向记者介绍,他购买的个人养老金保险产品是一款带万能账户的年金型产品,保底收益2.5%,每年缴费1.2万元,累计缴满十年,退休后即可一次性领取或分期领取至终身。“保费不多,但养老保险产品的预定利率为复利,经过二三十年时间沉淀,也是一笔不小的金额”。

老潘也在一定程度上代表了很多80后、有家庭的用户选择。

据了解,近100款个人养老金保险产品中,有专属商业养老保险、个人税收递延型养老保险,年金险、两全险、万能险等产品也陆续进入名单。

个人养老金保险产品的收益率也较为可观。从首批参与个人养老金的8款专属商业养老保险产品来看,2022年的结算利率表现都不错,均超过4%,进取型账户均超5%。此外,稳健型账户的保证利率大多都超2%,最高达3%。有保底收益也是保险在四类个人养老金产品中的优势所在。

国务院发展研究中心金融研究所保险研究室原副主任、教授朱俊生特别指出,在参与养老金融的机构中,只有保险机构能够开发和销售生命年金产品。因此,保险业应充分发挥在生命表、精算方面的优势,以及过去在提供年金化领取服务方面积累的经验,在养老金领取环节积极发挥作用。

另外,专属商业养老保险近期还迎来利好消息。10月25日,国家金融监督管理总局印发《关于促进专属商业养老保险发展有关事项的通知》明确相关业务要求,进一步扩大经营专属商业养老保险业务的机构范围。兴业证券认为,预计有30家左右险企满足条件可参与经营此类业务。“随着专属商业养老保险产品和销售渠道扩容,预计将有更多产品纳入个人养老金名录,推动个人养老金体系发展的同时,刺激险企银保渠道储蓄型业务增长。”

专属养老保险试点自2022年3月启动以来,业务进展总体平稳,社会反映良好。截至2023年9月末,专属商业养老保险承保保单合计63.7万件,累计保费81.6亿元。其中,新产业、新业态从业人员和灵活就业人员投保保单件数约7.9万件。

如何让更多人参与

对于“95后”小朱来说,“提取不够灵活”“资金放置时间太长”是她开了个人养老金账户,却迟迟未缴存的最大原因。“就我目前的收入,购买养老金产品税收优惠不大,存入一笔钱后要好几十年后才能领取,吸引力不大。”

小朱的迟疑道出了多数不愿意开户,以及开了户没有缴存用户的真实想法。

公开数据显示,截至今年6月底,开设个人养老金账户数约4000万,实际缴费者仅约1000万,只占开户数约四分之一,人均缴存额约2000元,与年度缴费上限相差甚远。

中国人寿保险(集团)公司董事长白涛直言,产品吸引力不够强、个人直接操作养老金账户较为复杂、政策激励有待提高等问题需要重视。

中国太平洋保险(集团)股份有限公司总裁傅帆说,实施积极应对人口老龄化战略,就要发展多层次、多支柱养老保险体系。目前,中国养老金规模占GDP比例约为10%,远远低于发达国家的水平,还有很大提升空间。

他建议,应进一步丰富个人养老金产品,特别是积极扩展重疾、护理、失能等保障类产品。同时,加强对“产护对接”的鼓励和支持力度,为对接医疗、养老、护理等服务资源的养老金融产品再增加一些税收方面的优惠政策,并允许同业或者跨业资源共享。

“为了支持个人养老金成为多数人的制度,未来有必要适时调整和优化相关政策。”对此,朱俊生提出了三条建议:

第一,拓宽参加范围。可适时取消参加范围限制,为新经济、新就业形态中大量灵活就业人员参加个人养老金制度创造条件,从而使其成为养老金体系中基础性、普惠性、兜底性的制度安排。

第二,优化税收政策。一是领取时对投资收益部分做免税扣除;二是适时提高享受税惠的缴费额度;三是拓展税收优惠方式,比如参考国际经验,考虑直接财政补贴等方式。

第三,建立养老金体系三支柱之间对接机制。在政策设计上,可以将基本养老保险个人账户、企业年金、职业年金与个人养老金打通,实现税收优惠政策、投资管理、缴费、账户记录和基金转移接续方面的衔接。

“保险业要发挥产品、分散长寿风险、与养老服务有机结合等方面的独特优势,提升长期养老资金的投资收益率,成为第三支柱发展的核心力量。”朱俊生补充道。

应受访者要求,文中小江、龙耿、老潘、小朱均为化名。