4大AMC系信托有哪些业务优势?

来源:上海信托圈

导读:大业信托是东方资产参股的信托公司,金谷信托是发展最快的信托公司,长城信托一家令人惋惜的信托公司,华融信托一家不再AMC的信托公司。

政信类业务的后起之秀当属:金谷信托和大业信托!

近期,后台收到很多投资人咨询金谷信托和大业信托的信息,他们纠结的是这俩家信托都是AMC系信托,他们同时都在发行政信类产品,收益也都差不多,应该选择购买哪家?哪家的实力更强些?

今天,我们就来讲讲行业内俗称的4大AMC系信托公司:大业信托、金谷信托、长城新盛信托、华融信托。另外讲下AMC系信托有哪些业务优势?

01

大业信托:东方资产参股信托公司!

大业信托注册地广州,注册资本20亿元。股东分别为:东方资产持股41.67%、广州金控集团持股38.33%、广东京信电力集团持股20%。

值得注意的是,大业信托不是东方资产控股金融机构,他只是东方资产参股金融机构。

估计这句话要迎来很多争议,声明下这话不是小编说的,这是东方资产自己说的。

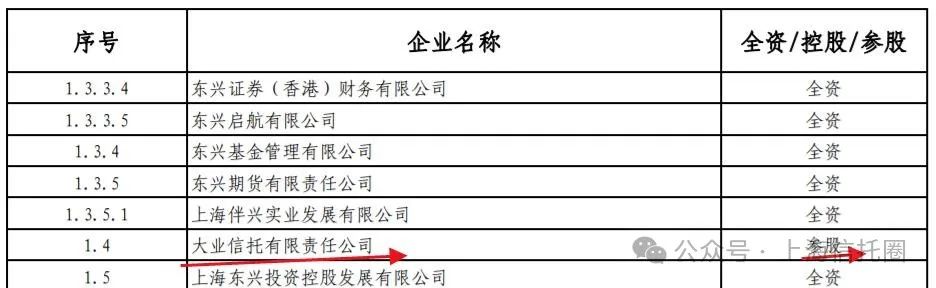

2024年1月份,东方资产发布公式公告,截至2023年末全级次主要控、参股企业名单。其中:东兴证券列为控股、东兴期货列为全资、大业信托被列为参股。(下图来源东方资产公告)

大业信托被列为参股或许是因为东方资产持股比例未超过50%,与二股东广州金控集团相差仅3,34%。

大业信托的董事长是由广州金控集团推举的,总经理是由东方资产推举的。另外持股20%的三股东京信电力据说也背景深厚···!

业绩方面,因为信托公司都未发布2023年正式年报,正式年报要在4月底才会发布。目前市场上看到的都是2023年未经审计的报表,这个未审计报表在正式年报未披露时会有变动,所以我们就以2022年报正式业绩为准。

上海信托圈数据:截止2022年末,大业信托实现营收2.88亿元,同比下滑48.52%;实现净利润3417万元,同比下滑70.93%。管理信托规模523.67亿元,其中自营不良率为10.95%。

大业信托早期一直以地产业务为主,近两年开始转变经营策略,在边化解早期地产业务风险的同时转做政信类业务。

其实,大业信托的这个策略是对的,不像有些信托公司在陷入地产风险之后业务停滞,这种边化解、边发展的策略才能让公司发展越来越好。

目前,大业信托需要注意的是产品经常在三方财富市场出现,这种第三方代销售模式的合规性值得注意。

02

金谷信托:AMC系信托发展最快的信托公司!

金谷信托注册地北京,注册资本22亿元。控股股东:信达资产持股比例93.75%;中国妇女活动中心持股6.25%。

在AMC系信托里面,金谷信托的AMC属性最高,是唯一一家AMC持股比例超过90%的信托公司。

信达资产对金谷信托的管控力要远超东方资产对大业信托。比如:金谷信托的董事长、总经理全部都是信达资产委派的,业务方面金谷信托与信达资产融合度最高。

上海信托圈数据:截止2022年末,金谷信托实现营收7.86亿元,同比增长19.19%;实现净利润1.34亿元,同比增长13.09%。管理资产规模1674亿元,规模要远超大业信托。

2023年未经审计的报表数据,金谷信托实现营收10.15亿元,同比增长29.14%;实现净利润3.17亿元,同比增长136.57%

金谷信托近两年业绩连续大幅增长的原因,总结起来就是一句话:这是一家将政信业务干到底的公司!

打开金谷信托的产品表,无论标和非标业务基本都是围绕城投平台开展的。

03

长城信托:一家发展令人“惋惜”的信托公司!

长城新盛信托注册地新疆乌鲁木齐,注册资本3亿元。股东分别为:长城资产持股62%;天瑞集团持股35%;长城资产为实际控制人。

作为长城资产旗下的信托公司,长城信托发展水平一直欠佳。

长城信托一直保持着行业倒数第一的注册资本金,监管之前要求的最低是10亿元,但长城信托因某些原因一直未能实现增资。

上海信托圈数据:截至2022年末,长城信托实现营收仅8901万元,净利润亏损265万元。管理的信托资产规模仅124亿,排在行业底部。

10多年来,历经信托公司风起云涌,作为4大AMC系长城资产旗下的信托公司,一直在业内毫无存在感,有这么好的股东背景,却发展的如此之差,实在另人惋惜!

2023年,长城信托更换了总经理,新任总经理由长城资产委派,2024年是否会发生转变?上海信托圈将继续关注。

04

华融信托:一家不再AMC的信托公司

华融信托注册地在新疆乌鲁木齐,与长城信托注册地相同,注册资本30.36亿元。股东为:中国信托业保障基金持股76.79%;长城人寿持股14.64%;珠海华策集团持股7.32%。

目前,华融资产已经不复存在了,华融信托除了名字还保留“华融”二字,实际已经与AMC毫无关系了。

2022年12月,华融信托正式离开了华融体系,华融资产以61.52亿元向中国信托业保障基金公司转让华融信托76.79%股权。

中国信托业保障基金有限责任公司作为中国信托业保障基金管理人代表中国信托业保障基金成为华融信托控股股东。

华融信托业绩数据也是一直在行业底部徘徊。截止2022年末,华融信托实现营收5.92亿元,同比下滑59.42%;实现净利润3734万元,同比下滑92.52%。

不过,华融信托已经准备从新再出发,从中国华融划转至信保基金一年之后,华融信托启动高管团队的市场化海选流程。

1月31日,华融国际信托面向社会市场化选聘,招聘总经理1人和副总经理(含总经理助理)3名。

据悉,华融信托也是想通过引入专业人才来改变当前的发展困境。未来华融信托的发展上海信托圈将持续关注。

05

AMC系信托:大力发展风险处置受服务信托,具有天然优势!

2023年3月,风险处置服务信托正式被监管列入信托分类改革重点转型业务方向之一,为信托公司开展风险处置受托服务业务明确了“本源”方向。

作为有AMC系特色的信托公司,在新的信托业务三分类标准的政策所规定的创新业务上,可以大力发展风险处置受托服务信托业务。

AMC系的信托公司,可以围绕股东集团特殊资产处置的主业,探索风险处置服务信托,利用信托制度的优势,在风险处置领域为委托人量身定制交易结构,服务实体经济。

另外,近年来随着房地产行业大面积“暴雷”,积累了多年房地产项目融资经验的信托公司逐步开展房地产企业市场化重组和破产重整服务信托,因而在主导困境房地产项目的纾困及风险处置方面存在先天的优势。

例如:大量房企违约的背景下,信托公司可以利用信托风险隔离的制度优势与AMC资产管理公司合作,设立风险处置受托服务信托项目,参与房企市场化重组,维护债权人与购房者合法权益。风险处置服务信托的设立基础与核心目标是尽可能使债权人能够实现其债权,为了实现该目的,相比传统的以债务人现有的财产一一清偿债权,债权人更能接受设置了以信托方式来降低和化解风险、助力债权人实现债权的方案。