银行理财“吆喝”摊余成本法,更有混合估值法债基在路上,改变估值方法能否成为应对债市波动利器?

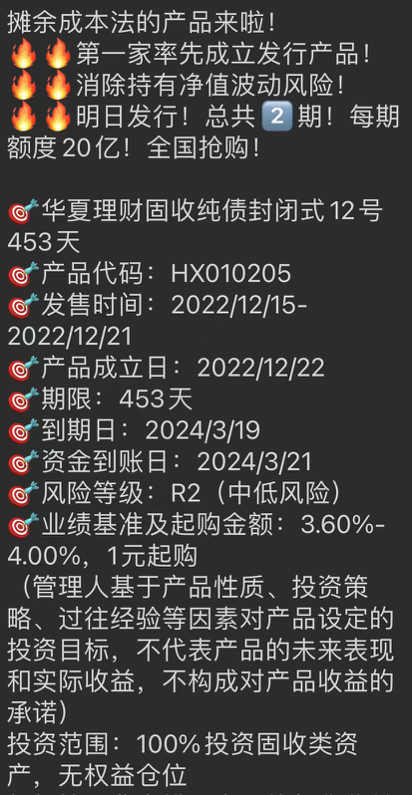

财联社12月16日讯(记者 闫军)“摊余成本法产品来啦”“第一家率先成立发行产品”“消除持有净值波动风险”……12月15日,华夏理财固收纯债封闭式12号435天产品发售,在发售之前,已有不少投资者接到渠道的营销信息。

在债券市场调整,银行理财持续遭受赎回压力的当下,“消除净值波动风险”成为噱头与卖点。

所谓摊余成本法,简单来讲,就是以买入成本计价,不考虑期间债券票面价格波动,将债券组合持有到期收益平摊到每一天。有分析人士指出,和市值法不同,使用摊余成本法的产品波动相对较小,平滑净值曲线,但是从长期投资收益结果上来看,二者没有太大的区别。

事实上,为提高持有人的体验,今年已有基金公司提交了混合估值法的债基产品申报,目前已有产品获得第一步反馈。混合估值法指的是在摊余成本法债基的基础上,部分资产结合市值法进行估值,目的同样在于减少净值波动。

有业内人士向财联社记者表示,摊余成本法并非新鲜事物,也并非有“首家”一说。在当前债市已经进行了一个多月的调整,摊余成本法的推出恰逢其时,对投资者有一定的吸引力。但是同时需要注意的是,不论摊余成本法还是混合估值法产品,一般封闭期比较长,此前更多是机构定制,零售销售情况还需等待市场验证。

布局摊余成本法产品应对净值波动

12月15日,华夏理财固收纯债封闭式12号435天产品发售,共分为两期,每期额度为20亿元,因其主打摊余成本法,销售渠道方称“消除持有净值波动风险”迅速吸引了市场的眼球。

在债券市场连续震荡之下,投资者恐慌情绪蔓延导致赎回潮,机构不得不抛售债券以应对,进而导致净值下跌,引起下一轮负反馈,距离债市大跌已经过去一个月,当前银行理财依然承受着阵痛。

为何摊余成本能一定程度上消除净值波动风险?有业内人士向财联社记者表示,当前债基、理财产品多以市值法进行估值,其以市场交易价格来计算的估值方法,能够准确地反映基金的当前市场价值,如果债券在市场上价格大涨,基金净值会跟着大涨,反之亦然。

而使用摊余成本法估值,基金或理财产品管理人在市场上买入一个债券,将折价获益部分拿出来,平均摊销到接下来的时间里进行返息。这种估值方法净值波动并不完全按照市场价格变动,因此走势较为平稳。

从结果上看,两种估值方法对投资者长期收益没有太大影响,摊余成本法能够平滑净值波动,在基金发生实际亏损时,到期后基金收益和市值法差别不大。

资管新规实施以来,金融资产坚持公允价值计量原则,鼓励使用市值计量。银行理财产品进行了声势浩大的净值化改造,但是并未完全杜绝摊余成本产品。

但同时,资管新规也规定,符合以下条件之一的,可按照企业会计准则以摊余成本进行计量:

资产管理产品为封闭式产品,且所投金融资产以收取合同现金流量为目的并持有到期;

资产管理产品为封闭式产品,且所投金融资产暂不具备活跃交易市场,或者在活跃市场中没有报价、也不能采用估值技术可靠计量公允价值。

从这两条要求可知,一定的封闭期是产品使用摊余成本法的前提,或者投资金融资产要持有到期,或者金融资产不活跃、无报价,这也就意味着,产品的流动性相对较差。

此外,亦有市场人士指出,此前市场上摊余成本法未能引起关注,更多原因在于,在债券牛市的前两年,摊余成本法的产品跑不赢市值法产品,随着债市调整,在理财公司的引导下,或将有更多采用摊余成本法产品回归市场。

公募也有多只混合估值产品待批

一直以来,债券型产品更多为机构定制,个人投资者占比较少,基金公司也更愿意以权益类产品规模或排名进行宣传。不过随着今年同业存单指数基金、政金债ETF甚至REITs基金大卖,基金公司在相对稳健产品上的创新也愈加灵活多样。

今年4月,证监会在《关于加快推进公募基金行业高质量发展的意见》明确指出,稳妥发展固收类产品,支持个人零售型债券产品发展,加大中低波动型产品开发创设力度,开发适配个人养老金长期投资的基金产品,有效对接不同风险偏好资金需求,健全完善公募基金风险收益曲线与产品谱系。

在监管鼓励之下,公募基金公司迅速行动。早在今年6月初,已有不少基金公司上报使用混合估值法的债券型基金产品。这些产品封闭期限从一年到39个月不等。

作为一种创新型产品,混合估值法采用部分资产摊余成本法、部分资产使用市值法的估值方法。

对于原因,上海证券研报分析指出,后资管新规时代,保本及预期收益型理财退出历史舞台,个人投资者对相对稳健的固定收益类资管产品的投资需求仍然存在。与此同时,个人投资者对亏损敏感,导致过往债券型公募基金产品定位偏机构化,投资者结构比例极度失衡。

不难看出,基金公司上报这类产品,一方面在于平滑收益曲线,给投资者较好的收益体验,呼应监管要求;另一方面,也可以平衡投资者结构,向零售端发力。

有业内人士向财联社记者表示,未来混合估值法对使用摊余成本法和市值法资产的比例做了限制,摊余成本法资产不超过八成。从执行层面来讲,机构大概率会顶格使用摊余成本法。

上述人士也指出,混合估值法一般封闭期比较长,此前使用摊余成本法的存量债基封闭期在3-5年,预测未来新产品发行可能依然以机构定制为主,零售销售有挑战。有数据显示,截至2021年末,存量摊余成本法债基机构投资者持有占比高达99.91%。