基金代销江湖变局 :蚂蚁夺下行业第一 券商领跑细分赛道

21世纪经济报道记者 易妍君 广州报道

受权益市场震荡、投资者避险情绪、销售策略差异等因素的影响,基金代销机构的座次排列开始发生变化。

即使是常年稳坐行业前三宝座的基金代销三巨头,也有了微妙的排名交替。

根据中国证券投资基金业协会(以下简称“中基协”)9月13日公布的“2024年上半年度基金销售机构公募基金销售保有规模TOP100榜单”(以下简称“代销榜单”),截至6月30日,在权益基金(此前统计口径为“股票+混合”)保有规模排名中,蚂蚁基金以6920亿元排在行业第一,保有量较去年末暴增2328亿元;招商银行则由2023年末的第一名退至第二名,保有规模减少了352亿元。天天基金则依旧占据行业第三。

实际上,自中基协从2021年一季度公开代销榜单到去年末,招商银行“股票+混合”基金保有规模几乎一直排在行业第一名。

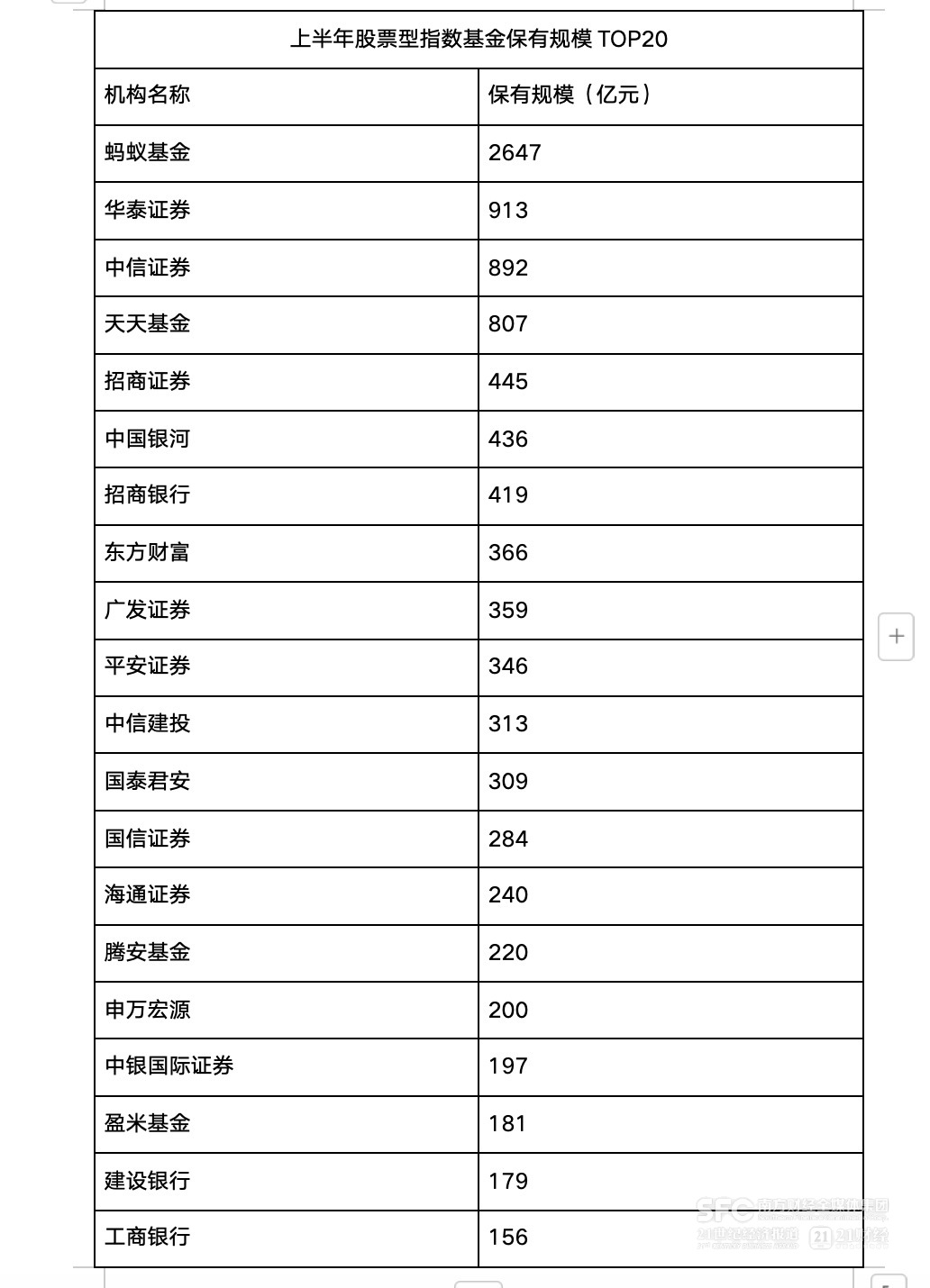

值得一提的是,在最新一期代销榜单中,中基协首次公布了各家机构股票型指数基金保有规模,在股票型指数基金保有规模排名中,蚂蚁基金、华泰证券、中信证券分别位列行业前三。在股票型指数基金这一细分领域,券商渠道的优势显而易见。

变化一:冠亚军座次生变

原本按季度披露的代销榜单已改为每年更新两次。

中基协官网发布的上半年度代销榜单显示,在权益基金保有规模排名中,截至6月30日,排名前二十的机构依次是:蚂蚁基金、招商银行、天天基金、工商银行、建设银行、中国银行、交通银行、中信证券、农业银行、华泰证券、兴业银行、中国人寿保险、平安银行、民生银行、浦发银行、腾安基金、中信银行、广发证券、中国银河证券、招商证券。

对比2023年四季度来看,当时的“股票+混合”基金保有规模前10家的机构与今年上半年权益基金保有规模榜单中的前10家机构相吻合,其中,除了招商银行与蚂蚁基金的排名互换,其他8家机构的排名未发生变化。

不过,第十一名至第二十名的变化比较明显。例如,在今年上半年权益基金保有规模榜单中,申万宏源证券跌出前二十,由去年末的第十二名降至第三十五名;广发证券、招商证券的排名亦有下降,中国人寿保险、腾安基金的排名则有所提升。

保有规模方面,在上半年权益基金保有规模TOP20机构中,仅有蚂蚁基金、中国人寿保险的代销规模呈现明显增长。

这主要是因为,上半年公募权益基金销售惨淡,同时,部分主动权益基金被赎回。

数据来源:中基协官网

数据来源:中基协官网变化二:券商渠道异军突起

在2024上半年度代销榜单中,中基协首次公布了股票型指数基金保有规模。

在该项细分排名中,蚂蚁基金以2647亿元的保有规模排在行业首位,第二−第十名,则以券商为主。

具体来看,其他排在前十名的机构依次是:华泰证券、中信证券、天天基金、招商证券、中国银河、招商银行、东方财富、广发证券、平安证券。

截至6月30日,这9家机构的股票型指数基金保有规模分别为:913亿元、892亿元、807亿元、445亿元、436亿元、419亿元、366亿元、359亿元、346亿元。

此外,中信建投证券、国泰君安证券的保有规模也都超过300亿元。

可以看到,在股票型指数基金保有规模方面,券商渠道的优势已经十分明显。

这主要得益于近年来国内ETF市场大发展,以及券商较早布局ETF市场等因素。

数据来源:中基协官网

数据来源:中基协官网变化三:中型机构非货保有规模增长明显

从非货基金保有规模看,互联网两大巨头、银行渠道仍然保持强势。

截至6月30日,非货基金保有规模TOP10机构依次是:蚂蚁基金、招商银行、天天基金、兴业银行、工商银行、中国银行、建设银行、腾安基金、平安银行、基煜基金。

这10家机构的非货基金保有规模分别为:13512亿元、8620亿元、5520亿元、4627亿元、4522亿元、3863亿元、3375亿元、2671亿元、2581亿元、2066亿元。

其中,蚂蚁基金、招商银行、天天基金的非货基金保有规模分别较2023年末增长了6%、11%、0.4%;兴业银行、基煜基金、腾安基金、平安银行的增幅更大,分别为34%、31%、21%、11%。但中国银行、建设银行的保有量略有下降。

此外,一些中型机构的非货基金保有规模增长明显。如中国人寿保险、宁波银行、邮储银行、好买基金、盈米基金等。

而申万宏源证券非货基金保有规模下降了57%,广发银行、国金证券的降幅均超过20%;招商证券、东方证券、长江证券、民生银行的非货基金保有规模降幅均在10%左右。