回了一大口血!

转自:懒猫的丰收日

惊天大逆转啊,

终于不再是4000多家待涨了,而是5000多家上涨。

主要指数也全线反攻,

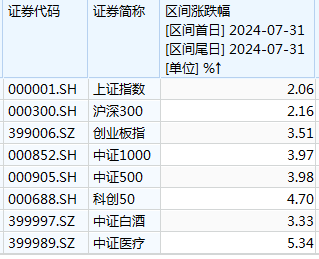

上证指数,涨了2.06%,站上2900点。

沪深300,涨了2.16%;

创业板指,涨了3.51%;

科创50,涨了4.7%;

前几天被吐槽、创新低的白酒、医药,今天表现也格外亮眼。

中证白酒,涨了3.33%;

中证医疗,涨了5.34%。

是基金重仓股反攻的一天,有种“都回来了”的感觉~

《繁花》中的爷叔说,大暑之后必有大寒。

同样的逻辑,大寒之后也必有大暑,一切都是周期循环。

前几天,白酒、医药新低的时候,有人说是因为基民赎回,机构被迫砸盘。趁着今天行情好,梳理下公募基金对白酒、医药的持仓逻辑~

01

白酒

白酒在行业上被归为食品饮料,大约占了食品饮料70%的权重。

所以,我们也主要看公募基金对食品饮料的持仓变化。

红线是公募基金对食品饮料的标准配置比例,以2015年为界,可以分成两部分:

(1)2015年之前,公募基金对食品饮料的标准配置比例平均约4%,公募基金对食品饮料的配置有明显的周期特征,最高超配6-7个点就开始减配,减配到标准比例后,又开始增配。

(2)2015年之后,因为标准配置比例提高,公募基金对食品饮料的持仓虽然创了新高,但最高也就超配5个点。

2021年上半年,也就是抱团行情泡沫破灭后开始全面减持。公募基金对食品饮料的持仓占比从14.4%一路下滑到9.2%(2023年底),超配比例则从3.3%下滑到1.7%。

今年2季度进一步减持,配置比例创2018年4季度以来的新低,可以近似认为,公募基金对食品饮料的配置接近标配了。

在2015年之前的两轮减持周期中,这是最低配置水平,或接近最低配置水平。

为什么公募基金对食品饮料的配置呈现出明显的“增配 - 减配”周期呢?

主要是受业绩增速变化驱动。

绿线是食品饮料的净利润增速,红线是超配比例。

也能明显看出来,每次公募基金开始增配食品饮料,都是在业绩触底回升后,也都在业绩见顶后开始减配。

但这轮的业绩增速变化和前两轮有明显的区别。

1)之前两轮,都是业绩增速快速下滑,直接负增长,然后开始新一轮景气周期。这一轮则有点迟缓,业绩增速在2018年上半年见顶,之后缓慢回落。

不知道是不是看到这种情况,公募基金对食品饮料的超配比例在2019年上半年见顶。之后,虽然行情更加火爆,但公募基金却不敢进一步超配了。

2)业绩增速的最低点出现在2021年下半年,同比增长9.8%,是2016年下半年以来,唯一一次业绩增速低于10%。

也就是说,虽然业绩增速下滑了,但食品饮料行业的业绩还在以两位数的速度增长,持续时间之长、业绩增幅之大,是前两轮景气周期所未有的。

这也就不难理解,为什么有些基金经理会抱有“通过业绩增长消化高估值”的想法。

表现在估值上,

因为业绩增速高,食品饮料的PE已经低于2018年的最低水平,离2014年的最低估值一步之遥。

总的来说,

1)可以大致认为,公募基金对食品饮料的配置已经回到标配水平,这在历史上是持仓的下限。

2)过去几年,虽然高增速不再,但食品饮料行业的业绩还是维持了两位数的增幅,业绩持续增长 + 行情下跌,食品饮料的估值已经跌破2018年的最低点,离2014年的最低点一步之遥。

看机构仓位,看估值,食品饮料行业现在很有吸引力。

3)也正因为过去几年的增速还可以,食品饮料行业并没有得到真正的出清,2021年下半年业绩增速见底以来,回升缓慢,再加上机构持续减仓,行情也就是慢刀子割肉,一步三回头,让人痛苦不堪。

这是当下的风险点。所谓黎明前的黑暗,说的就是这种情况,离光明只差捅破一层窗户纸,但不知道啥时候能捅破。

另一个风险点是食品饮料的业绩增速会不会再次掉头向下,毕竟已经两位数增长了那么多年。前几天,瑞银还基于业绩的逻辑下调了白酒龙头的评级,闹得沸沸扬扬。

02

医药

蓝线,是医药股占公募基金股票投资市值的比重。

绿线,是公募基金对医药的超配比例。

可以看到,公募基金对医药的配置没有明显的周期特征。

背后的原因,和医药业绩增速稳定有关。

2009-2018年上半年,医药的业绩增速相当稳定,大部分时间在10%-20%之间波动,平均增速17%。

公募基金也就对医药平均超配4个多点,只在极个别时间有较大波动。

但2018年下半年之后,情况出现了变化。

因为集采,也和疫情有关,医药的业绩增速开始剧烈波动。

但公募基金对医药的配置比例、超配比例却波动不大。剔除2020年上半年的特殊情况,配置比例在11%-15%之间波动,超配比例在3%-6%之间波动。

为什么波动不大呢?

可能和基民对“医药长牛”的信仰有关。

剔除医药主题基金对医药的持仓,波动就挺大。

2020年2季度,非医药主题基金对医药的持仓占比约12%,2022年底掉到了约4%。

2023年后,虽然持续加仓医药,但幅度不大,持仓占比还在底部,看好医药的基金经理也被伤了好几次了。

再把医药指数和业绩增速对比下。

2009-2018年上半年,业绩平稳增长期间,医药走出了长牛行情,这期间基本无视了业绩增速的波动。

但集采之后,医药“长坡厚雪”神话不再,行情涨跌就和业绩增速密切相关了。2023年,医药整体业绩下滑19%,今年一季度又下滑8.5%,也难怪行情起不来。

非医药主题基金对医药的配置处于低位,医药本身的业绩增速也已经深度转负,不排除一次明显的业绩改善点爆行情的可能,唯一要担心的就是上方大量被套牢的医药主题基金。

03

总的比较下来,

按照传统框架,公募基金对食品饮料、医药的持仓已经降到历史较低位置。

没有额外的风险点,基金经理进一步抛售的动力不强。

食品饮料,虽然行情下跌,但过去几年业绩一直两位数增长,高增长的业绩消化了高估值,食品饮料的PE已经低于2018年最低水平。

估值低 + 机构持仓降至历史低位,食品饮料蛮有吸引力。

现在需要担心的就是,食品饮料两位数的增速能不能保持住,如果保持不住,那就是景气下行...

相对来说,医药的情况要好一些。

业绩已经深度负增长,不用担心业绩变得更差,而且还存在业绩明显改善点爆行情的可能性。

估值上,通过剧烈下跌杀估值,医药的估值也处于历史低位,而且非医药主题基金对医药的持仓也降至低位,筹码相对干净。

唯一需要担心的就是,上方大量的医药主题基金套牢盘,一旦回本,那抛压绝对够喝一壶的...