医药终于出粪坑了...

转自:懒猫的丰收日

说说医药,

被毒打这么久后,终于有点好消息了。

7月11日以来,港股医药行业涨了6.94%,所有行业中排名第一,跑赢恒生指数11.66个百分点。

基金表现也不错,

收益TOP20基金中,有不少重仓医药。

01

先复盘下这轮医药行情,

主要是CXO、创新药,还有国内的“医院”在涨。

医疗研发外包(CXO)涨了16.06%,医院涨了10.75%,创新药集中的化学制剂行业涨了5.88%。

看个股,

几个明星医药股表现都不错。

CXO方向,药明康德、泰格医药、康龙化成,分别涨了28%、23%、19%。

创新药方向,百济神州、康方生物、信达生物,分别涨了19%、18%、14%。

医院方向,

主要是几个民营医院在涨,在这轮回调中也经历了70%+的最大回撤。

02

为什么涨呢?

第一个原因是回撤大。

除了医疗研发外包(CXO),其他几个方向都跌回2019年初牛市起点的位置了。

恒生医疗更惨,比2019年初牛市起点位置低了36.91%。

二是流动性改善。

市场对美联储9月的预期,已经不是“降不降息”而是“降多少”了。新一轮全球宽松周期即将到来,利好对融资比较依赖的医药行业。

事实上,不止A股、港股的医药股在涨,美股的医药最近表现也不错。

7月5日至26日的上涨行情中,标普500医疗保健跑赢标普500。

7月27日后的下跌行情中,依然是标普500医疗保健跑赢标普500。

压在医药人头上的一座大山即将被移开~

三是政策回暖。

医药股之前为什么跌跌不休呢?

“集采”、“医药反腐”打压是两个重要原因,每次行情稍微有点起色,就有重磅政策下来,然后继续跌。

但近期,政策有所回暖。

7月30日,上海发布《关于支持生物医药产业全链条创新发展的若干意见》,提出要对接国际标准开展高水平临床试验项目。

8月1日,国务院新闻办公室召开政策例行吹风会并答记者问,提出对连续参加居民医保的参保人和基金零报销人员,相应提高城乡居民大病保险最高支付限额;职工医保个人账户共济范围扩展至近亲属等重要举措。

8月2日,有关部门发布同意在北京上海开展优化创新药临床试验审评审批试点的批复。

再加上“集采”、“医药反腐”的利空已经被市场消化,最近情绪面对医药是偏乐观的。

四是海外医药市场复苏。

2024年上半年,美国生物科技公司融资金额同比大增72%,已经恢复到加息前的水平。

海外生物医药融资市场的显著复苏会带动CXO行业的订单量回升。

药明康德披露的二季报显示,新增在手订单金额(剔除新冠业务后)增长33.2%。

康龙化成在业绩预告中说,2024年上半年新签订单金额同比增长15%以上。

凯莱英说的更详细,

"2024年上半年新签订单同比增长超过20%,且第二季度较第一季度环比有较大幅度增长,其中来自欧美市场客户订单增速超过公司整体订单增速水平。"

03

2009-2018年上半年,医药业绩平稳增长,走出了长牛行情,这期间基本是无视业绩增速波动的。

但集采之后,医药“长坡厚雪”神话不再,行情涨跌就和业绩增速密切相关了。

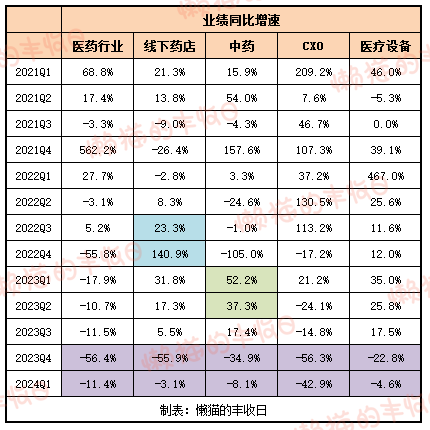

2022年后,医药行情之所以起不来,除了和政策有关外,还和业绩下滑有关。2022年,医药行业业绩同比下滑1.38%,2023年又下滑了16.86%。

行业整体下行之下,基金经理转向更细分的领域寻找景气度,2022年4季度的药店行情,还有2023年上半年的中药行情,都和当时业绩大爆发有关。

但无一例外,也都在去年4季度和今年一季度转为负增长。所以,医药在回调大、估值低的情况下,又萎了一年...

基金经理在发现苗头不对后,也迅速斩仓。

剔除医药行业基金,医药占基金重仓股的比例已经低到3.08%,是2018年以来的最低值。

业绩持续负增长 + 基金经理持续砍仓,医药行业可谓悲观到极点,至暗时刻。

但行情总在绝望中诞生,至暗时刻下,又同时迎来全球流动性改善、海外医药市场复苏、国内政策回暖的利好,最近医药行情也就比较坚挺了~~

04

最后看下历史行情和估值。

行情上,

2018年熊市中,中证医疗最低跌到5804点。这一波,2024年7月9日,中证医疗最低跌到5589点,比2018年最低点低3.7%。

估值上,

2018年熊市中,PE最低跌到31.5倍。这一波,最低跌到22.99倍(2022年9月),最新是27倍,还在2018年最低估值之下。

恒生医疗更惨,

自高点最大回撤76%,比2018年的最低点还要低30%多,创了指数发布以来的最低点。

不管从哪个角度看,A股和港股的医药股都处在底部。

再以恒生医疗ETF、中证医疗ETF为例,看下资金的平均成本。

时间设定“2021年下半年以来”,刚好是这轮熊市的起点。

这是恒生医疗ETF的,

红线,恒生医疗ETF的单位净值,就是基金公司每个交易日公布的那个净值。

绿线,是把基金看做一个整体,估算的基民平均持仓成本。

蓝线,基金份额变动情况。

下跌过程中,基民疯狂抄底,恒生医疗ETF份额“1亿份”增加到“316亿份”。

因为抄底摊薄了成本,基民的平均成本大概是“0.51”。

而恒生医疗ETF的最新净值是“0.35”,

看空间的话,离保本出还有“46%”的空间。

看亏损的话,基民平均在恒生医疗ETF上亏了31%。

所以,如果你买医药基金亏了30%-40%,不用焦虑,市场平均水平...

hhh,心疼医疗人几分钟~~

中证医疗ETF也类似,

行情一路跌,基民一路抄底,平均持仓成本大概是“0.55”。

中证医疗ETF的最新净值是“0.3”,

看空间的话,离保本出还有“83%”的空间。

看亏损的话,基民平均在中证医疗ETF上亏了45%。

至于为什么中证医疗ETF离回本还有较大距离,

和抄底资金多少有关。

恒生医疗ETF,份额“1亿份”增加到“316亿份”;中证医疗ETF,份额只从“61亿份”增加到了“738亿份”。

**风险提示:

基金投顾服务由盈米基金提供。“懒猫全球配置组合”、“懒猫全球稳健组合”风险等级均为R4,适合C4及以上的投资者。基金投资组合策略为其他客户创造的收益,并不构成业绩表现的保证。基金投资组合策略的风险特征与单只基金产品的风险特征存在差异,过往业绩不代表未来表现,如需购买相关产品,请您提前做好风险测评,并根据自身的投资目的、投资期限、投资经验、资产状况等判断购买与自身风险等级和承受能力相匹配基金产品或基金投资组合策略,独立承担投资风险。投资人应当充分了解基金定期定额投资和零存整取等储蓄方式的区别。定期定额投资是引导投资人进行长期投资、平均投资成本的一种简单易行的投资方式。 但是定期定额投资并不能规避基金投资所有的固有的风险,不能保证投资人获得收益,也不是替代储蓄的等效理财方式。因基金投资顾问业务尚处于试点阶段,存在因试点资格被取消不能继续提供服务的风险。市场有风险,投资需谨慎。