主流海外主题ETF手册(上篇):美股品种全覆盖

这两年海外主题ETF推陈出新,应铁粉要求,我们做个小小手册帮助梳理一下,16类!

在上篇中,您将了解到道琼斯、标普、纳斯达克、美国50、标普消费、标普生物科技、纳指生物科技、纳指科技、标普油气等9类ETF的概况,涵盖所有美股品种。

木鱼ETF原创,期待您的支持,让我们走得更远!

1、道琼斯– 最传统的巨头组合

道琼斯是老牌指数,也是最传统的指数,国内今年也发了两只ETF。我们撰文分析过,道琼斯其实非常特殊。

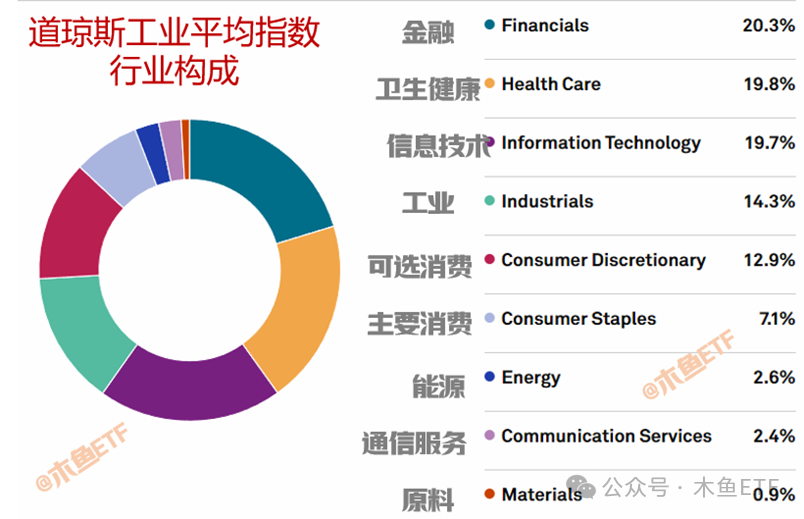

特殊之一在于,道琼斯全称是“工业”指数,但其实啥行业都有。第一大权重就是联合建康,而且软一点的金融、科技也不缺乏。特殊之二在于,道琼斯是“半主动”的指数。有个委员会,他们人为决定入选成分股和给多少权重,并没有精确的编制方案。

因此从行业分布来看,均衡得惊人。总体也比较稳健,投道琼斯,就投的是真美国,金融、医药、科技、工业、消费五大行业权重分布均衡。

2、纳斯达克(100)- 人家的科技巨头

纳斯达克,我们就不多说了。注意,纳斯达克(100)ETF跟踪的都是纳斯达克100指数。我们的创业板也是如此设计的,成分股也是100只。目前纳斯达克形成了苹果、微软、英伟达三强鼎立的局面,而且都和AI密切相关。这个大家都很熟悉,就不多说了。

国内还有个“纳指科技ETF”,和这个不一样,后面说。

3、标普(500)- 美版沪深300

标普500则是纳斯达克和道琼斯中间的存在,个人以为攻守比较均衡,不似纳斯达克高度与半导体、AI走势相关。

成分股和行业分布上,虽然科技还是大权重,但不是一家独大了。医药、消费、金融的权重也能分散波动,属于美国的“沪深300”。

4、美国50 – 核心资产50

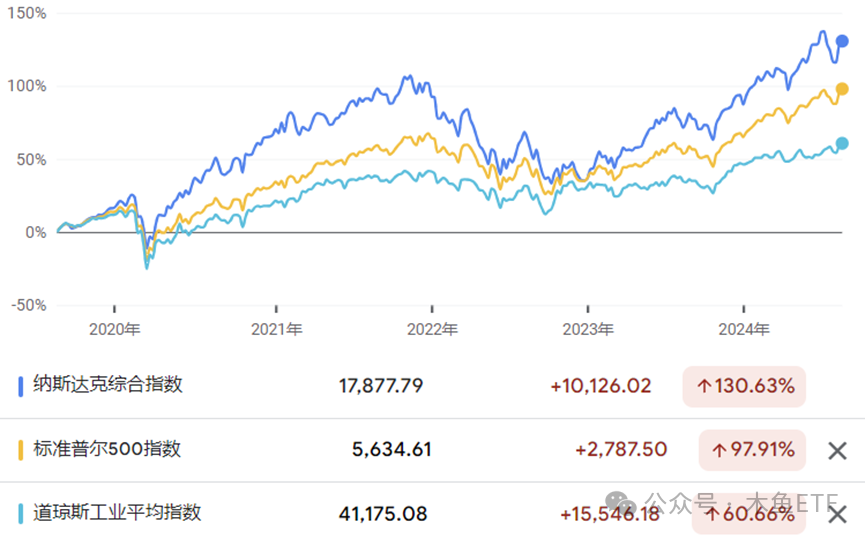

美国50系列,跟踪的是MSCI的美国50指数。注意,其涨幅是远超过道琼斯的,都是代表美国,为啥它这么牛?

你看下成分股就明白。因为道琼斯的权重是委员会定的,而美国50的成分股权重是根据市值来定的。而这两年,美股是龙头股行情,因此“雨露均沾”的道琼斯是跑不过“自由发挥”的美国50的。

按实际市值来配权重,那么科技主题必然是大权重了,所以科技风口自然更强一些。

当然,这是双刃剑,科技或龙头行情结束的话,走势会弱于道琼斯和标普。

5、标普消费– 美国大消费

标普消费,顾名思义是把标普中的消费股拿出来组一个团,也算是一个长牛品种。不过由于剥离了牛市发动机中的科技,因此不是那种迭出新高的那种。

消费都分可选和必需消费两类,标普消费中配置中可选消费(汽车、家电、日用)等比例稍大一些。

消费都分可选消费和必需消费,那么分开来看,二者都是跑不赢标普500本尊的。这也表明,美股的行情基本都是科技推动的,其他行业并不是那么夸张。

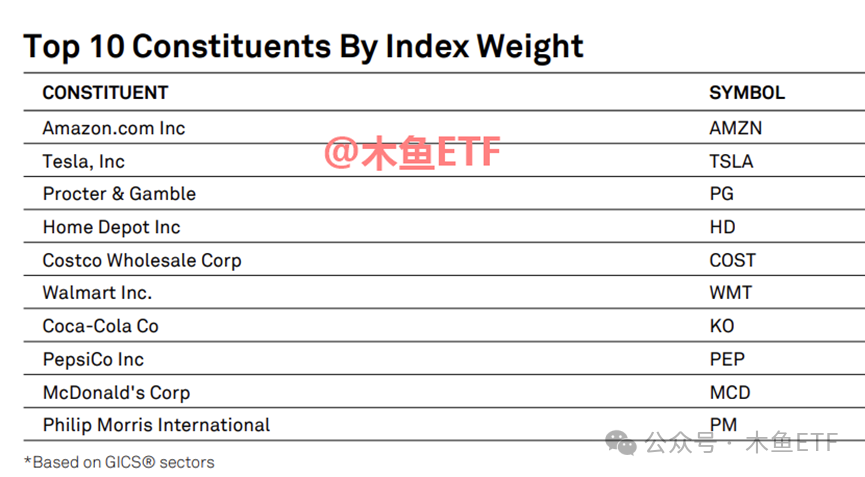

但是标普消费其实也有科技股,比如前两大权重股亚马逊和特斯拉,一个大搞云计算,一个大搞机器人,所以标普消费可能并非我们很多人理解的那种传统消费了。

接下来的宝洁、家得宝、开市客、沃尔玛、可口可乐、百事、麦当劳等则就很传统了。

6、标普生物科技– “低位”美股主题

我们刚说了,美股科技之外的很多行业并不算强,而大医药可能总体是最弱一个了。自从疫情结束之后,走势远远弱于标普500。

那么,标普生物科技发力的窗口,可能是下一个大疫情,或是生物科技出现了重大突破之时,因为很多最好的医药公司,都在这里。

十大权重中有吉利德、安进等知名药企,但是注意减肥药明星股诺和诺德、礼来等没有入选前十大权重股,或者根本没入选,可能因为它们不算“生物科技”。因此投标普生物科技,基本上够不着减肥药。

7、标普油气– 全球能源巨头

说真的,为什么基金公司引进标普油气来做ETF,实在没想通,跟随巴菲特投西方石油么?现在国际原油市场是熊市,人家不会像我们这样因为要炒所以去炒三桶油的。

成分股中一堆不熟悉的名字,懂的人自己看吧。石油未来走向?我们连宇宙有多大都不知道,何况这个。1欧

8、纳指科技– 最纯的科技主题

这里还有一个纳指科技ETF,容易被误认为就是纳斯达克,其实它跟踪的是纳斯达克科技市值加权指数,也就是把纳斯达克100个成分股中的科技股再挑出来搞一个42只股的组合。

那么效果呢?更大的波动!当然科技行情周期,表现自然更强,比如今年超过纳斯达克本体20个点!

9、纳指生物科技– 下一轮革命的

纳指生物科技,就是把纳斯达克里的生物科技公司拉出来,从走势上虽然不如科技加成的纳斯达克,但比标普生物科技明显要强。

总体上,如果非要选未来的生物科技龙头,这个比标普那个更有味道一些。

上篇结束,下篇就覆盖亚太、欧洲的品种。

木鱼ETF原创,求支持!

(转自:木鱼ETF)