债基指南 | 债市调整时,短债基金为何比长债更稳?

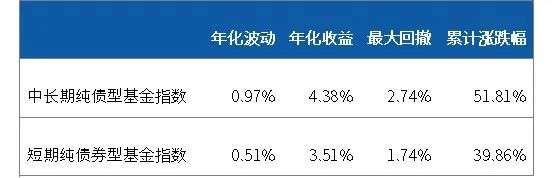

近期债市出现波动,引起了不少朋友的关注。大家也应该能感受到:相比于长债基金,短债基金的表现似乎更稳一些。

数据来源:同花顺iFinD,2024.8.1-2024.8.27,年化波动率计算周期为7天,收益率计算方法为普通收益率

数据来源:同花顺iFinD,2024.8.1-2024.8.27,年化波动率计算周期为7天,收益率计算方法为普通收益率这里的“长”和“短”,通常指的是基金所投资的债券剩余期限。作为纯债基金的二级分类,短期纯债型基金和中长期纯债型基金所投资的债券资产比例都不低于基金资产的80%,但两者在投资范围、风险收益特征等方面有所区别,因此在市场波动时的表现也不尽相同。

01

剩余期限是区分关键

无论是政府还是企业发债,都需要明确的期限。试想一下,我们把钱借给别人,我们如果把钱借出去越久,对不还钱的忧虑会多一些,自然也会希望利息更高一些。所以长债往往比短债的利息更高一些,但风险也相对高一些。当然,把钱借出去还要考虑借款人的信用资质问题,信用也是衡量利息与风险高低的核心因素,这个我们下次再详聊。

剩余期限是指债券离最终还本付息还有多少时间,通常情况下也是区分短债基金、中短债基金、中长债基金的主要衡量标准。由于短债基金主要投资债券的剩余期限较短,对利率变化的敏感性较低,只要债券发行人资质正常,还本付息就在可预期时间范围内,流动性通常也比较好。

而长债基金的投资范围更为灵活,通常情况下剩余期限1年以上都可以配置。长债基金就可以合理地投资一些期限更长的品种,获得的利率水平往往也更高,与此同时,也要承担债券还本付息较长时间内的不确定性以及对利率更为敏感的波动水平。

我们也可以注意到,中长债基的投资范围比较灵活,因此,也有一些采用低波动策略的中长债基会把投资的剩余期限控制得比较短,类似中短债基的风险收益特征。

02

收益与波动有舍有得

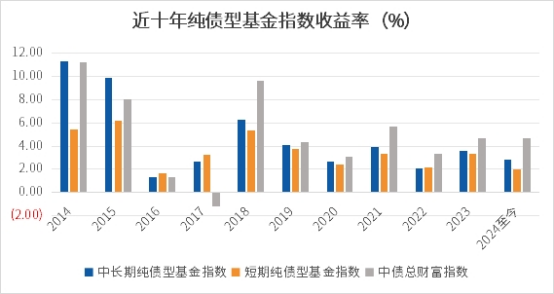

纵观债市历史,二者的风险收益特征都十分鲜明:如果说中长债基金是追求在风浪中多赚一些些,那么短债基金则是安守避风港,寻求稳稳的幸福。

数据来源:同花顺iFinD,2014.8.27-2024.8.27,收益率计算方法为普通收益率

数据来源:同花顺iFinD,2014.8.27-2024.8.27,收益率计算方法为普通收益率在选择债基产品时,我们很难做到“既要又要”,此时,明确自己的投资目标能够帮助我们更好地决策,我们可以从两个方面进行考虑:一是资金流动性,投资前先问问自己,这笔钱短期内需要用到吗?如果需要,则不宜投资短期波动较大的产品;二是风险承受能力,对于多大幅度的资产波动,还能够睡得安稳。

03

时间是债基的“好朋友”

一般情况下,在债牛的日子里,短债基金的收益略逊于中长债,但胜在长期稳定,波动较小。在个别债熊年份,短债基金甚至能够跑赢中长债基。不过,回顾历史,债市往往呈现“牛长熊短”的特点。对于风险偏好更高、追求更高长期回报的投资者而言,中长债基显然更具吸引力。

数据来源:同花顺iFinD,2014.1.1-2024.8.27

数据来源:同花顺iFinD,2014.1.1-2024.8.27尽管债券的期限不一,但无论长期还是短期债券基金,在过去相当长的时间里都展现出了较高的胜率,而且持有时间越长,胜率越高,获得的平均收益也越高。对于投资中长期债券的基金,短期内可能会受市场波动的影响,但如果我们将观察的时间线延长至三年以上,其表现也优于短期债券基金。

数据来源:同花顺iFinD,安信基金整理,2014.8.27-2024.8.27,历史正收益天数比例仅为过往业绩,不代表未来收益的保证。上述“历史平均收益”指的是中长期纯债型基金指数、短期纯债型基金指数近十年任一天买入并持有半年、一年、两年、三年及五年区间收益的平均值

所以,从历史数据来看,尽管债市偶尔有波动,但只要拉长持有时间,多数的长债基金、短债基金都会有更好的长期业绩表现。

本材料仅作为投资者教育用途,不构成任何投资建议或承诺。投资者不应以该等信息取代其独立判断或仅根据该等信息做出决策,投资者据此做出的任何投资决定或投资行为,风险自担。安信基金对本材料提供的内容力求准确、完整和及时,但并不对其准确性、完整性和及时性做任何保证,亦不对使用该信息而引发或可能引发的损失承担任何责任。