债基跌跌不休,信用债遭遇看淡,有基民日亏数千元

近日,债市再次出现大幅回调,7-10年国开债指数下跌0.19%,市场成交活跃度下降,信用调整向利率蔓延。

自8月初以来,此次债市调整已持续近一个月,对于此次债市回调,招商证券、华西证券等多家券商固收研究团队提及“赎回负反馈风险”一词,流动性风险或加剧本轮债市回调。

有研究人士表示:当前信用债的信用利差、等级利差和期限利差处于历史比较低的位置,投资性价比整体偏低,部分投资者或主动降低信用债仓位。

多位基民向时代周报记者表示已经顶不住亏损压力清仓,也有基民乐观看待此次回调,认为“买债基没必要像股票一样日日盯盘,债基长期来看总是会涨回来的”。

一位基民晒出了他的债基投资收益,并配文称“现实里抠抠搜搜,债基里挥金如土。”图中显示,仅8月27日一天,其亏损就超过了2600元,亏损最大的产品为一支纯债基金,单日跌幅为-0.29%,过去一周内他的亏损已超过5000元。

存款“搬家”至银行理财、债基

今年4月初,央行明确提出禁止通过“手动补息”方式高息揽储。

7月,六大国有银行宣布下调存款挂牌利率至“1字头”,五年期定期存款利率由2.0%降至1.8%。以“余额宝”为代表的货基7日年化收益率一度下探至1.5%以下。

利率下行叠加“资产荒”带动“存款搬家”现象明显,大量机构以及个人资金涌入银行理财、债基以及货基。

据《中国银行业理财市场半年报告(2024年上)》,截至2024年6月末,我国银行理财市场存续规模达28.52万亿元,较年初增加6.43%。上半年累计新发理财产品1.54万只,募集资金33.68万亿元。从产品结构看,截至6月末,固定收益类产品存续规模为27.63万亿元,占全部理财产品存续规模的比例达96.88%,较年初增加0.54个百分点,较2023年同期增加1.73个百分点。

“供需节奏上,资金相对充裕的前提下,信用债市场供给不足造成供需紧张程度超越前两年的情况,最大的变量是需求端,也就是4月初禁止手工补息后,银行、居民的资产配置大量从表内向表外迁移所致,可能导致存款搬家、而理财和货基规模增长,这可能导致对存单、短端信用债的需求增加、助长资产荒。”盈米基金固收研究员孙宜笑对时代周报记者表示。

违规交易加重“债市泡沫”

今年以来,长债收益率持续下行,10年起国债活跃券收益率屡创新低,各等级信用利差均显著压缩,央行已多次提示长期债券的期限错配和利率风险,避免市场形成单边预期。

部分机构在债券市场交易中涉嫌操纵市场价格、利益输送,或推波助澜“债市泡沫”。

8月7日,中国银行交易商协会发布公告称,常熟银行(601128.SH)、苏农银行(603323.SH)、昆山农商行以及江南农商行4家农商行在国债二级市场交易中涉嫌操纵市场价格、利益输送,银行交易商协会已对上述4家机构启动自律调查。

近日,中国银行间交易商协会副秘书长徐忠在接受媒体采访时表示:“今年以来,大量资金涌入债券市场,导致债券市场期限利差、信用利差缩小甚至拉平,长期国债利率已经偏离合理区间,一定程度上存在泡沫化倾向。”

关于此次对4家农商行启动自律调查事件,徐忠表示,个别中小银行、资管机构以及货币经纪公司利用市场利率下行趋势,违规代持债券、操纵市场、出借账户、开展利益输送,或为上述违规行为提供便利,损害了银行间债券市场投资者合法权益,对市场价格发现功能和货币市场传导亦产生了严重干扰。

徐忠指出,央行对长期国债利率的风险提示,是从宏观审慎角度出发,为了遏制羊群效应导致长期国债利率短期快速单边下行,防范可能隐藏的系统性风险。

10年期国债收益率曲线出震荡下行;来源:Wind

10年期国债收益率曲线出震荡下行;来源:Wind大额赎回或加剧债市下跌强化“负反馈”

对于此次债市回调,招商证券、华西证券等多家券商固收研究团队提及“赎回负反馈风险”一词,流动性风险或加剧本轮债市回调。

华西证券宏观固收研究团队在研报中表示:“复盘本轮调整的起点,全市场成交活跃度的急剧下滑或是主因,买盘的缺失使得成交原本便不活跃的信用债承受了更重的流动性压力,部分投资者出于避险情绪,进行了抢跑加点抛售。

随着广义基金产品净值开始出现明显回撤,部分机构资金(如银行、理财等资金)开始赎回委外,资管类机构也不得不开始卖出流动性更好的资产以变现资金,利率债也相应被“引入战场”。此外,在全民皆卖的信用债大环境中,买盘变得更为稀缺,这也是“估值负反馈”持续被强化的催化剂之一。”

盈米基金固收研究员孙宜笑对时代周报记者提及:“近期的调整主要是信用债的调整更多,而非利率债。信用利差走阔的原因可能在于:近期的资金面边际收敛,信用债的套息价值开始走低;当前信用债的信用利差、等级利差和期限利差处于历史比较低的位置,投资性价比整体偏低,部分投资者或主动降低信用债仓位。

再次,由于银行理财等机构或出于保持流动性的目的,可能有一定的赎基金行为,导致负债端压力传导下可能引发了基金等机构对流动性相对较好及前期投资较多的偏高等级、中长期限信用债的抛售现象。”

此次回撤还需多久修复?

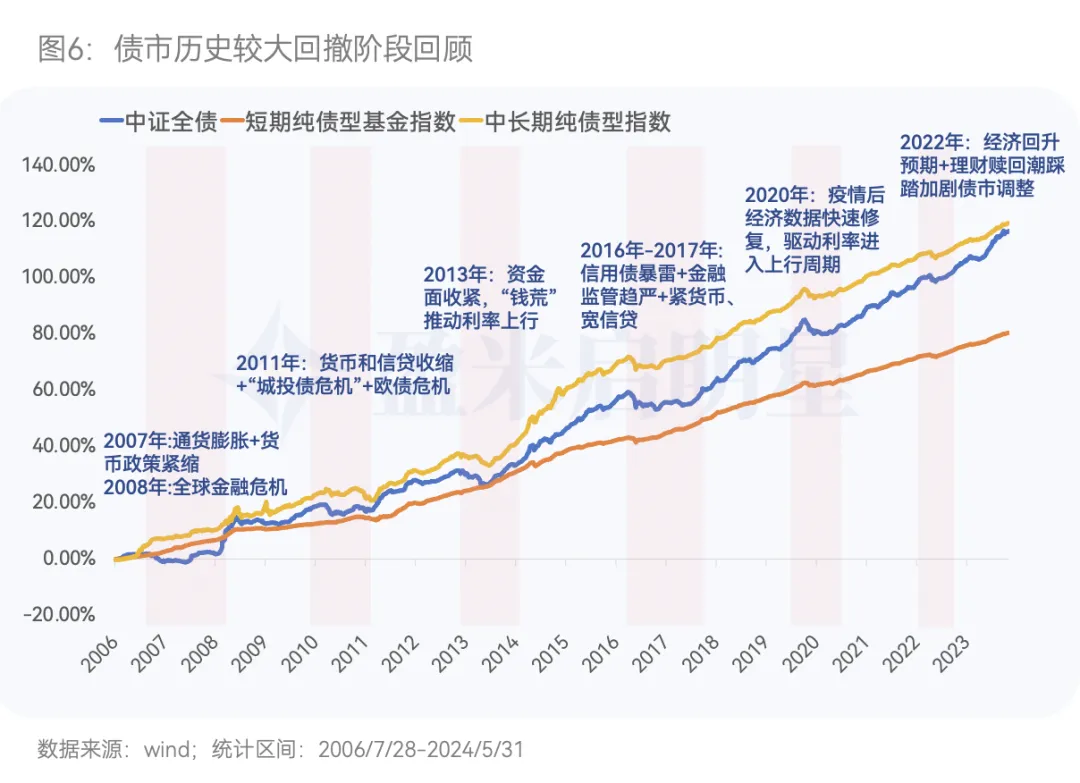

虽然债市波动远不及股市波动来得频繁且剧烈,回顾历史,债市也曾多次出现较大回撤。据盈米基金研究院统计(见下图),复盘过去十余年间的债市波动,通常每隔2-3年债市就会出现一次较大幅度回撤,并且中长期纯债基金指数的回撤幅度、回撤天数、修复时间都要显著高于短债基金指数。

来源:盈米基金研究院

来源:盈米基金研究院