8月我们稳住了相信曙光将现

✨先展示成果,截至8月末,相比同类型基金投顾组合,云升通达表现如下:

投资笔记

8月权益市场整体低迷,行业板块普遍承受下行压力,优选的石油石化、煤炭、银行、家用电器行业展现出较强的韧性,跌幅相对较小。本月最后一周,前期累积丰厚涨幅的石油石化、煤炭、银行等周期板块出现大幅回调,对组合权益部分带来一定冲击。

尽管如此,在权益市场信心略显疲软,叠加低利率环境下,坚守防御性板块的投资逻辑并未发生根本性偏移,将继续持有具有高股息、低估值特征的银行等行业。

值得注意的是,当前权益市场安全边际较高,股债性价比已达到历史高位水平,这一状态虽已延续多时,却也持续积攒着机会,因此,我们认为不必对权益市场过度悲观,相反,应积极做好市场风格切换的充分准备,迎接潜在的投资机遇。

组合理念

▍一、策略理念

云升通达采用自上而下的方法,结合市场动态进行资产配置。首先,关注大类资产配置,通过股债估值之间的关系来反映股债的相对配置价值。基于股债利差和股息率溢价的历史标准差,决定权益仓位,并将剩余仓位配置到债券资产上。其次,进行子类资产的轮动,采用行业轮动模型,综合考虑交易行为、资金面、基本面和市场情绪四个方面的得分,以筛选出有潜力的行业。最后,构建了行业精选基金池,筛选出评级在4星及以上、成立3年以上且规模不小于5亿的行业精选基金,以实现更精准的投资配置。

“云升通达”8月资产配置

“云升通达”8月子基金配置

▍二、组合业绩

云升通达今年以来相对基准的超额收益稳定,截至2024年8月30日,累计收益3.11%,年化收益4.66%,年化波动率3.36%,年化夏普比1.3876。

“云升通达”今年以来累计收益

“云升通达”今年以来以来详细指标

统计区间:2023.12.29-2024.8.30 业绩基准:20%中证800+80%中债总全价指数

“云升通达”历史月度收益情况

▍三、Brinson归因

业绩归因方面,本月投资组合的超额收益为0.47%,主要归功于权益部分中行业优选策略的精准布局与出色表现。

在整体市场低迷、行业普遍承压的背景下,我们精准捕捉到了石油石化、煤炭、银行及家用电器等具备相对抗跌能力的行业,这些行业的稳健表现成为了投资组合超额收益的重要来源。通过深入分析与前瞻判断,我们成功规避了部分高风险领域,同时抓住了市场中的结构性机会,实现了投资组合的稳健增值,为投资者创造了实实在在的价值。

“云升通达”8月业绩归因分析

月度回顾

▍一、宏观择时

(1)市场回顾

2024年8月30日A股收官战,市场全天延续反弹,但并未扭转8月A股整体震荡下行的状态,呈现出两端强中间弱的哑铃分化格局,权重股和微盘股相对坚挺,而中小盘股则表现疲软。具体来看,8月上证50跌1.69%,沪深300跌3.51%,中证800跌3.89%,中证500跌5.06%,中证1000跌5.31%,创业板指跌6.38%。

截止8月30日,代表大盘龙头的上证50指数PE(TTM)为10.16,处于过去五年的52.95%分位数。代表大盘股的沪深300指数PE(TTM)为11.43,处于过去五年的14.15%分位数。代表中小盘股的中证500指数PE(TTM)为20.26,处于过去五年的1.13%分位数。

▍二、经济基本面

(1)经济增长

8月制造业PMI指数为49.1%,前值49.4%。其中,生产和新订单指数分别为49.8%、48.9%,生产指数环比下降0.3个百分点,今年3月以来首次落入收缩区间,新订单指数环比下降0.4个百分点。新出口订单指数环比上升0.2个百分点至48.7%,连续2个月回升,或指向制造业出口企稳。

(2) 通胀

7月份全国居民消费价格指数(CPI)同比上涨0.5%,前值为上涨0.2%;CPI环比上涨0.5%,前值为下降0.2%。全国工业生产者出厂价格(PPI)同比下降0.8%,前值为下降0.8%,环比下降0.2%,前值为下降0.2%。

(3)经济活动

7月新增人民币贷款2600亿元,同比少增859亿元;新增社会融资规模为7708亿元,同比多增2342亿元;社会融资规模存量同比8.2%,前值8.1%。M1同比-6.6%,前值-5.0%;M2同比6.3%,前值6.2%。

▍三、择时信号

截止8月30日,沪深300股债利差为6.57%, 近10年均值为4.89%,当前处于过去十年较高位置,高于94.85%时刻,目前股市性价较上个月(93.00%)更高。

截止8月30日,沪深300股息率溢价1.22%, 近10年均值为-0.49%,当前处于过去十年较高位置,高于99.71时刻,目前股市性价较上个月(99.22%)稍高。

截止8月30日,股票资产处于较高配置价值区域,股债性价比超过十年正2倍标准差。从中长期视角来看股票资产配置性价比占优,稳健型组合中权益类仓位建议高配。

▍四、行业轮动

8月份,31个申万一级行业中本月均告负。其中石油石化和煤炭跌幅较小,分别下跌0.10%和0.94%。国防军工、农林牧渔、美容护理、建筑材料、钢铁等行业的跌幅超6%。

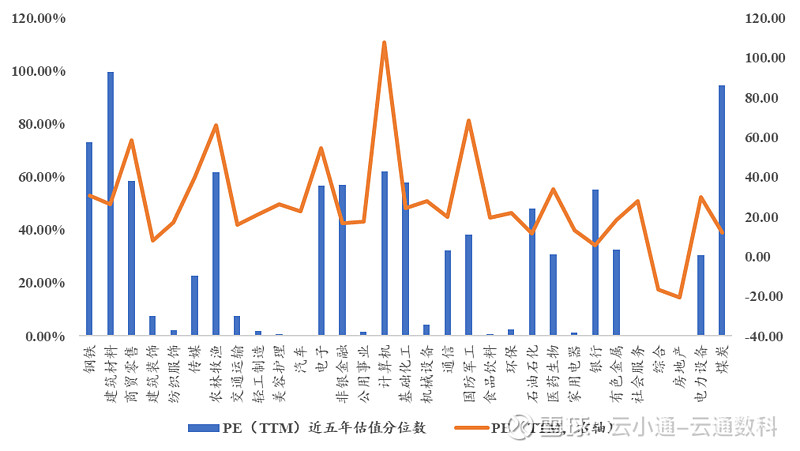

8月,行业估值有所分化。其中,31个申万一级行业中有10个行业的PE(TTM)近五年估值分位数超过50%;社会服务、综合、房地产、美容护理和汽车当前估值水平处于较低位置。

(1)行业性价比

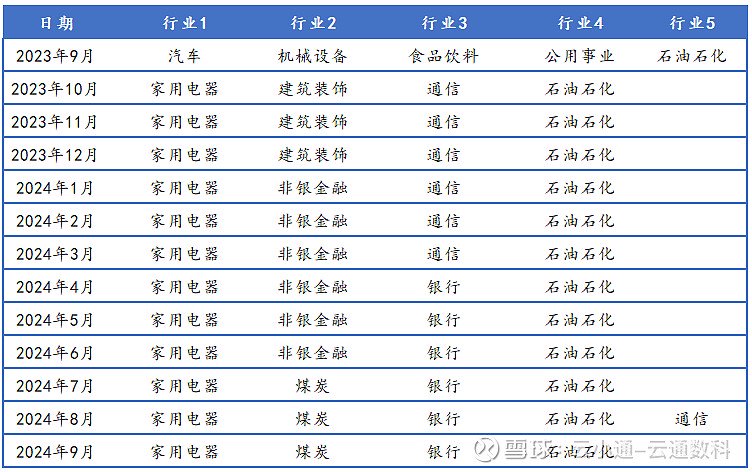

截止8月30日,行业轮动模型方面,行业计划调入公用事业行业,调出通信行业。

(2)行业趋势强度

截止8月30日,从行业交易强度趋势来看,公用事业、家用电器、银行、煤炭和交通运输当前交易强度较高,对投资者吸引力较强,活跃度高;而房地产、社会服务、轻工制造、美容护理和建筑材料行业对交易强度较低,建议降低权重。

(3)行业拥挤度

截止8月30日,从行业拥挤度来看,电子、家用电器、有色金属、医药生物和美容护理行业当前拥挤度较高,短期注意交易过热的风险;而交通运输、电力设备、传媒、建筑装饰和通信行业当前拥挤度处于低位,建议关注。

配置结论

▍一、大类资产配置

展望后市,9月云升通达权益仓位继续高配,债券及现金仓位维持不变。

▍二、行业配置

9月行业计划调出通信行业。

▍三、调仓计划

根据模型信号,9月资产配置中权益、债券及现金配置比例不变,行业调出通信行业。