投资中的噪声与偏见

作者:Michael J. Mauboussin

导读:更多的信息是让人更加了解情况还是更分心?判断更精准还是更偏颇?在信息爆炸的时代里,这类问题困扰着所有投资者。

诺贝尔经济学奖得主丹尼尔·卡尼曼(Daniel Kahneman)指出,过多的信息很可能导致噪声,这是干扰判断的黑洞。

在《噪声》一书中,卡尼曼提出“决策卫生”概念:好比医生做手术前必须仔细洗手,做决策时也有一套“卫生的”思维流程需要遵循。如果你胡乱吸收各种信息,任凭噪声轰鸣,又依赖直觉做决策,以至于产生偏见,就是不讲决策卫生。

投资决策也是如此。我们必须尽量避免噪声与偏见,才能实现更有效的投资。就此,著名金融学家迈克尔·莫布森(Michael J. Mauboussin)进行了深入的分析。

01

噪声与偏见

首先,噪声、偏见,到底是什么?

噪声是“判断的偶变性”:在不同情形下,人们对同一个问题会得出不同的结论。

一方面,不同决策者之间的判断不同;另一方面,即使是同一位决策者,也可能出于情绪、疲劳等因素,对同一事实得出不同判断。

至于偏见,指的是决策者不恰当地依据过往经验做判断。偏见源于人们对自身经历、观点的过度自信,会导致“可得性偏差”——忽视与自身观点不一致的有效信息。

决策失误,正是噪声与偏见共同作用的结果:

错误(Error)= 噪声(noise)+偏见(bias)

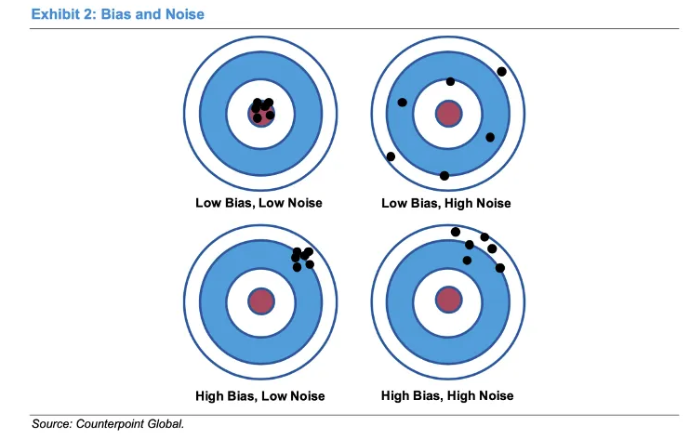

如下图,以射击做比喻,噪声是打枪的人手不稳,哆哆嗦嗦有时候往这边偏有时候往那边偏;偏见是这把枪有问题,打出去子弹总往一个方向偏。

(左上的靶子,五发全都命中靶心,我们说它整体的噪声、偏见都很小。

右上的五发靶子上哪都有,但是整体上、平均而言是以靶心为中心均匀分布,我们说它的偏见很小,但是噪声很大。

左下的五发全都打偏了,但是偏的方式是一样的,全都聚集在了靶子的右上角,我们说它的偏见比较大,但是噪声很低。

右下的五发打得又偏又分散,我们说它的偏见和噪声都很大。)

用更形象的说法:噪声,是判断的分散,是互相之间都不一致;偏见,是系统性的错误,是都往一个方向偏。

02

噪声的影响

噪声对决策的影响几何?或许超乎想象。

卡尼曼指出,“噪声通常远远超过人们认为可以容忍的水平,而他们完全没有意识到这一点。”

当人们从新闻、评论分析中获取投资信息时,很可能会受周遭的噪声干扰,偏离理智的决策。下图展示了50名会计师对于应付税款的估计,可见几乎没有人的分析是相近的,噪声非常大,最小的估值与最大估值差了近12000美元。

美国一项研究发现,在预测社会、政治、经济等复杂事件时,判断始终优于他人的 “超级预测者”和普通预测者间的差异, 50%在于“超级预测者”减少了噪声,25%在于减少偏见,25%在于增加信息。

也就是说,我们之所以难以预测,很可能是败在了对噪声的控制上,而不是更为人熟知的偏见、或是信息匮乏。

03

投资中的噪声

金融市场中存在一些“噪声交易者”,他们将噪声包装为有效信息进行交易。这干扰了投资者准确地认识市场,会造成追涨杀跌、错误定价等局面。

噪声交易自然是不可取的,我们要避免成为“噪声交易者”。但在噪声不可避免的情况下,我们也能够采取应对措施,甚至据此“套利”。

面对噪声,理性的投资者会大量收集、评估信息,了解证券的真实价值,了解其他投资者的交易行为、看空或看多的动机等等,对短期市场走向形成判断,进而看清自己的优势。

例如,当“噪声交易者”杀跌导致市场价格较低时,理性投资者会低价买入,等待市场向公允价值靠拢;当追涨导致价格较高时,则果断脱手、落袋为安。

又比如,受市场噪音的诱导,我们往往认为寻找便宜的证券无比重要,而对鲜少被人谈论的仓位决策漫不关心。但为了实现有效投资,除了要从便宜证券中发现超额收益,还要确定仓位,也就是为此投入多少资金。“抛开剂量谈毒性就是耍流氓”,抛开规模谈收益率亦然。很多时候,我们花了大量时间寻找定价错误的标的,却很少花时间在确定仓位上,而这对收益无疑造成巨大的影响。

04

如何降低噪声和偏见?

噪声和偏见如此可怕,如何才能尽量避免他们的不利影响?

(1)集思广益

整合群体的智慧是第一步。

每个人的判断都可能以随机的方式出现偏差,而当把大家的判断结合起来,就能减少群体误差,提高决策准确性。

亚伯拉罕·德·莫弗(Abrahan de Moivre)在 18 世纪早期提出了这一原则的数学依据:平均值的标准误差等于样本的标准差除以样本量的平方根。也就是说,误差随着样本量的增加而减小。

想要让你的投资决策尽可能正确,你可以多跟几个投资高手交流,参考他们意见的平均倾向。

不过,此方法要达到最好的效果,还得尽量满足以下三个条件:

1、大家水平都比较高

2、风格不要太相似(消除风格偏见),否则噪声虽然消除了,偏见却有可能放大了

3、最重要的一点,大家之间彼此没有交流,独立作出判断

当然,你可以不接受别人的判断,但你要意识到,他们的判断同样也影响市场。

(2)使用算法

算法是帮助你实现目标的一套既定程序。蛋糕食谱就是一种算法,如果按照食谱来配料、烤面糊,你就能做出美味的蛋糕。

一些专业人士不认可算法的功效。他们认为,算法的因果关系常常过于松散,使用算法是不切实际的。这确实有一定的道理,但最聪明的做法不是完全抛弃算法,而是将算法的标准动作与自己的能动性相结合。

卡尼曼据此提出“有纪律的直觉”,意思是利用算法系统化地处理问题,同时用自己的判断、直觉辅助最终决策。有证据表明,像这样既肯定算法、又允许主观回旋余地的做法,能够提高决策的整体质量。

(3)流程化:采用“调解评估规程(mediation assessments protocol, MAP)”

MAP的逻辑是:根据该决策想要实现的目标,设计更细致的第二层评估指标;借助这些第二层指标,更好地判断决策的合理性。

MAP 有三个步骤:

1、弄清楚什么是重要的,以此确定评估标准

2、根据这些标准,评估各类决策成功的可能性;

3、完成所有评估后,讨论最终的决定

比起单纯依靠直觉,MAP有助于更明智的决策。对于公开市场的投资者来说,MAP能确保投资过程的一致性、严谨性、完整性。