都要放弃市场中性策略了吗

10月18日宁波幻方量化向投资人公告,考虑到对冲产品的风险属性,公司将逐步把对冲全系产品投资仓位降低至0,同时自10月28日起免除对冲系列产品后期的管理费。

01

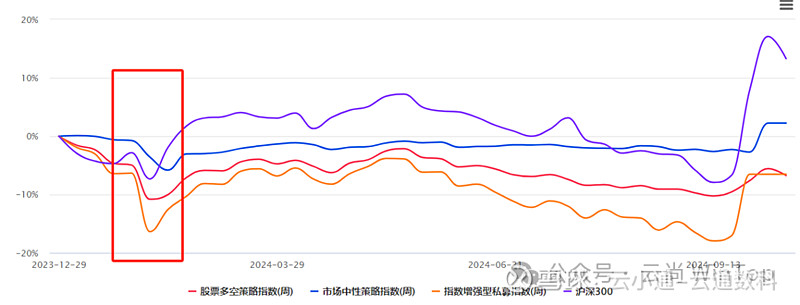

市场中性的滑铁卢

今年年初,随着指数的不断走低,市场上之前发的雪球产品不断被敲入,雪球敲入后,交易台会对股指期货多单进行平仓。集中敲入的时点,股指期货多单大量平仓,对股指期货造成了比较大的影响,导致基差贴水在短时间内迅速扩大,这对于大量的市场中性策略产品而言,对冲端产生了大量的浮盈。对冲端止盈,多头仓位必然要相应减少,微盘股发生严重踩踏,无论是量化指增还是中性策略都出现了严重的净值危机。2月中小盘暴跌带来的一波极端下跌行情里,中性策略受到了超额和基差双重打击,回撤基本上在5-10%,刷新了中性回撤的下限。

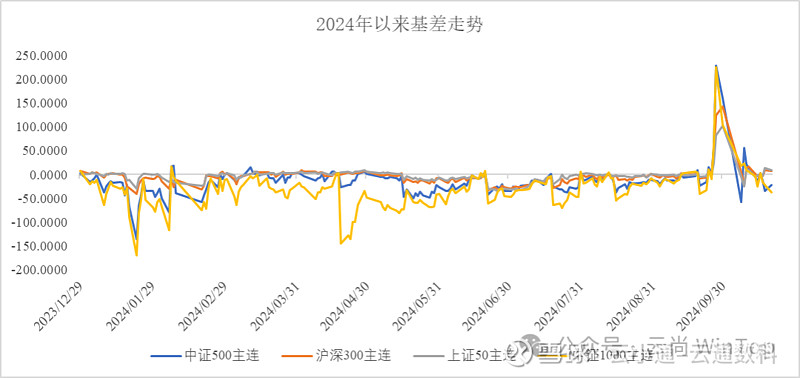

9月底,由于政策转向带来的牛市预期,股指期货常年的贴水在近段时间频繁出现大幅升水。对中性策略而言,这种大幅升水给对冲端带来的影响是致命的,空头端出现大量浮亏,且面临大额的保证金缺口。不少产品被动进行减仓,而权益多头在这种极端的行情下,并没有取得较为稳定的超额收益,9月底A股持续逼空大涨之际,量化中性策略由于空头仓位逆势下跌持续受到外界关注。

这个有趣的现象也能让大家感受到“中性”策略的尴尬处境(市场大跌它也跌,市场大涨它也跌),况且后续市场管理人还是乐观为主,那么主力去做指增而不是中性,赚更多的业绩报酬,也不足为奇。

两次极端行情都让中性策略出现历史级别的最大回撤,不少投资者对中性策略失去了投资信心。

由图可见,近期各股指期货基差都是处在快速升水的阶段。市场中性策略持有大量的空头仓位,股指期货的突变升水,期货价格高于现货价格,由此带来了股指期货空头头寸的超额损失,加之市场成交量突然放大,交易所出现了罕见的交易拥堵情况,使得各个股指期货对应的现货股票指数出现了非常规的折价,才会在此轮逼空行情中导致空头仓位逆势下跌。这样的情况在国庆节后才有所好转。

根据我们跟踪的百亿私募市场中性观察池来看,截至9月27日,年内有业绩披露的产品共31只,其中年内斩获正收益的基金9只,业绩分化明显,首位差距超过20%。从我们的观察池来看,年化收益和年化波动率分布如下,年化收益率多数集中在[-10%,10%],年化波动率分布[5%,15%]。

截止日期:2024-9-27

包括幻方量化旗下的个别市场中性产品,表现也确实低于预期。

02

什么是“市场中性”?

国内量化私募的主流策略过去几年经历了由中性策略到指数增强策略,再到量化选股策略的发展过程,目前指数增强策略和量化选股策略是各家量化私募管理人发力的重点,其策略主体也为多头策略。

市场中性策略通过融券、股指期货、期权等工具完全对冲掉股票组合的系统性风险,或是仅留有极小的风险敞口,以期望获得绝对收益 alpha。不同于股票多空策略,市场中性策略要求投资组合的系统性风险 Beta 值近似为零,基金经理必须构建严谨的投资组合风险对冲模型进行估算,以保证其多头头寸和空头头寸的风险敞口相等。这类基金的收益主要来源于多头与空头头寸涨跌幅的差额。

中性策略的交易逻辑,其目的是基于对冲全部的市场风险,以获取相对稳定的收益。核心思想是通过同时持有多头和空头头寸,降低整体投资组合的风险。在实际操作中,中性策略的交易逻辑通常包括以下两个关键步骤:

(1)构建多头头寸

利用量化模型(如量价因子、基本面因子,另类因子等)进行选股,构建一篮子股票组合。目的是选出超越市场表现的股票组合,通过持仓的轮动调整,以期获取Alpha收益。

(2)构建空头头寸

为了对冲市场风险,中性策略会构建空头头寸。市场上常见的都是以做空股指期货来实现。而利用股指期货建立空头头寸,则需要考虑基差成本。由于市场中性产品大多采用股指期货对冲,因此基差波动的变化会影响中性产品的净值波动情况。

中性产品建仓时,需要建立股指期货空头对冲多头端风险。基差越小(贴水程度越深),则空头端亏损越多,也就是建仓成本越高,因此在基差深度贴水时不宜建仓中性策略产品。

03

市场中性策略何去何从?

中性策略业绩常青的基金并不多见,由于对冲成本的存在,它不像股票型基金可以享受大盘长期上涨的beta收益,也不像固收产品可以享受固定票息的收益。曾经宣传的“享受股票上涨的超额,股票下跌能够及时对冲也成了双刃剑。

但不少量化管理人并没有唱衰中性策略。尽管看上去 “食之无味、弃之可惜”,但市场各具特点的产品线是应该存在的。不能简单从收益率简单粗暴地评估,要兼顾投资者的风险承受能力和收益预期,比如选择市场中性策略的投资人往往比较保守,不希望自己的收益受股票市场涨跌的影响,不同的风险收益特征产品线是多一项选择。对目前的市场中性来说,“存在即合理”。

从2024年下半年以来的代销数据看, 不少管理人也在市场中性策略上进行布局。百亿私募凌顶投资下半年共计被券商代销了45只中性产品,衍复投资也被代销40只排名前列,此外宽德资产、世纪前沿、致诚卓远、艾方投资、明汯投资等百亿私募,上架中性产品数量均超过10只。包括幻方量化下半年年内也上架了7只中性产品。

市场中性产品的风险来自三个方向,一个是超额收益的波动,一个是对冲成本的波动如果对冲不充分,还会有部分的市场风险的暴露。如果市场环境不太稳定,单靠市场中性一个策略,可能很难持续让投资人满意,可能需要混合其它混合策略比如CTA、套利类策略、债券类策略,才能满足客户对稳健收益的要求。不过带来的问题是,复杂策略往往比单策略更难以传递说明。

今年发生的两次回撤也明确了,市场中性在极端行情下的表现及应对措施需要加强,不应因噎废食。中性策略作为一种低波、稳定的策略和工具,当市场回归理性,基差平稳,依然会是有利可图的。

风险提示:本内容仅代表原创方或原作者的分析、推测与判断,本文仅出于传递信息之目的,对本文以及其中全部或者部分内容、文字的真实性、完整性、及时性,本人不作任何明确或隐含的声明或保证,且不承担信息传递的任何直接或间接责任。相关信息仅供参考,不构成广告、销售要约,或交易任何证券、基金或投资产品的建议。

END