“中植系”大厦将倾,中融信托能否独善其身?

转自:不器财经

暴风雨前的宁静最为黑暗压抑。

6月上旬以来,中植企业集团有限公司(下称“中植集团”)及其关联方发售的定向融资计划理财产品(下称“定融产品”)陆续出现到期不能兑付的情形,至今未有明显改善。历史上,每年6、7月份是中植集团流动性最为紧缺的时刻,过去部分定融产品也曾延期10个以上工作日兑付,但涉及的金额与时长均无法与此次同日而语。

一个多月的时间里,中植集团下属四家财富管理公司的销售人员在朋友圈疯狂转发支持民营经济发展的政策文件,中植集团则忙于发布各类处置资产、安抚人心的公告。参照过去数年间因资金链断裂而爆雷的财富管理公司的经验,一个危机进程已然徐徐展开;通常来说,这个进程始于销售团队奋力募集以填堵流动性缺口,止于投资人集体报案。

中植集团自称“管理资产规模近万亿元人民币”,“拥有员工一万余名”,并参股了十数家上市公司,以及中融国际信托有限公司(下称“中融信托”)、恒邦财产保险股份有限公司(下称:恒邦财险)、横琴人寿保险有限公司和中融基金管理有限公司。

定融产品的融资方全部是中植集团成员企业,涉及的交易对手也均为关联方。虽然持股中融信托与中融基金,但定融产品并没有通过这两家持牌机构销售,而是交由恒天财富投资管理股份有限公司(下称“恒天财富”)、新湖财富投资管理有限公司(下称“新湖财富”)、大唐财富投资管理有限公司(下称“大唐财富”)与高晟财富控股集团有限公司(下称“高晟财富”)这四家财富公司销售。由于体量巨大且从业者众,这四家公司也常被合称为财富管理领域的“四大”。

对于中植集团的前景,业内普遍持悲观的态度。而对于独立运营结算、置身于定融产品事外的中融信托,业内却相对乐观;一位从业者表示,中融信托与中植集团“切割得比较彻底”,且“流动性有问题的产品早就已经转去了四大”,所以“中融应该不会受到什么影响”。

然而事实果真如此吗?

核心资产悉数质押

一位曾经供职于四大的业内人士对不器财经表示,定融产品的前身最早可以追溯到2013年之前,一开始使用的通道是有限合伙形式的私募基金,后来改道契约型私募基金,《资管新规》颁布后,基金业协会禁止契约型私募基金做固收产品,通过地方金交所发行的定融产品随之滥觞。

而中融信托与中植集团之间有意识地进行切割,则始于2016年。在此之前,四大承销了中融信托绝大部分的集合信托计划产品。2016年中融信托开始组建自己的销售团队——中融财富;并在此之后将政信、房地产等产品交由中融财富销售;但部分资金池产品仍由四大承销,最迟到2022年4月时,四大仍然在销售中融信托的资金池产品。

2018年颁布的《资管新规》成为了二者关系的一道分水岭。这一年开始,四大的销售人员被禁止在自己的名片上印刷“中融信托”字样,同时也不能在销售过程中自称中融信托员工。2018年3月,中融信托第一大股东经纬纺机(000666.sz)发布《重大资产重组停牌公告》,其计划收购中植集团持有的32.9864%中融信托股权;如果交易完成,经纬纺机将持有中融信托70.4562%股权,实现绝对控股,而中植集团则将退出中融信托股东名录。不过,当年10月,随着经纬纺机大股东恒天集团董事长张杰落马,此后这一收购再无人提起。

除了规范销售,转让股权外,中融信托也努力在公开信息中减少与中植集团发生联系。综合国家企业信用信息公示系统披露信息,2015到2018年间,每年中植集团及其成员企业向中融信托质押股权(这一业务通常与融资贷款或担保保证有关)的业务笔数在1至3笔不等,2019到2021年间,此类业务几乎绝迹。

然而,随着2021年底中植集团实际控制人解直锟猝然离世,这一趋势发生了根本性的逆转。仅在2022年下半年,中植集团成员企业就向中融信托质押了11笔股权,其分别是:

1.湖州中植融云投资有限公司质押9497万股广东万城万充电动车运营股份有限公司股权(2022年6月20日);

2.中海晟泰(北京)资本管理有限公司质押147000万股中植新能源汽车有限公司股权(2022年6月20日);

3.湖州明道资产管理有限公司质押59600万股八匹马新能源科技有限公司股权(2022年6月21日);

4.中植集团质押34620万股恒邦财险股权(2022年6月23日);

5.江阴凤鸣九天投资中心(有限合伙)质押2222万股北京京鹏投资管理有限公司股权(2022年6月24日);

6.岩能资本管理有限公司质押10000万股北京京鹏投资管理有限公司股权(2022年6月24日);

7.湖州明道德利资产管理合伙企业(有限合伙)质押7840万股安徽京控环境技术服务有限公司股权(2022年7月27日);

8.上海炽信投资有限公司质押70000万股宁波梅山保税港区创绩资产管理合伙企业(有限合伙)股权(2022年8月18日);

9.重庆北江华安投资中心(有限合伙)质押17000万股贵州中耀矿业有限公司股权(2022年10月14日);

10.青岛鑫汇合投资管理有限公司质押37983万股青岛中植恒创投资有限公司股权(2022年11月1日);

11.珠海红信鼎通企业管理有限公司质押25322万股青岛中植恒创投资有限公司股权(2022年11月1日)。

这11笔股权质押业务中,有6笔发生在短短5天时间里,显示出中植集团在解直锟离世后仍然保持了对中融信托强大的控制力。

同时,值得注意的是,被质押的这些企业全部是近年来中植集团旗下最优质的核心资产。其中宁波梅山保税港区创绩资产管理合伙企业(有限合伙)是中植集团参与徐工机械混合所有制改革的主体;中植新能源汽车有限公司、安徽京控环境技术服务有限公司、八匹马新能源科技有限公司、广东万城万充电动车运营股份有限公司则是中植集团PE板块引以为傲的“专精特新”企业。同时,他们还有一个共同的身份——中植集团及其关联方所发行定融产品的融资方或交易对手。

(定融产品推介材料中关于广东万城万充电动车运营股份有限公司的介绍)

(定融产品推介材料中关于中植新能源汽车有限公司的介绍)

(由上海炽信投资有限公司与宁波梅山保税港区创绩资产管理合伙企业(有限合伙)发行的定融产品推介材料的介绍)

此外,上述业务的股权质押比例接近100%。除了湖州明道德利资产管理合伙企业(有限合伙)外,其余出质人均向中融信托质押了全部所持有的标的资产股权。在极短的时间里质押如此多的核心资产,说明中植集团的流动性危机或许可以追溯到2022年6月。

蹊跷的“巧合”

信托是一个内部差异多过行业间差异的金融领域。灵活的制度安排使得不同信托公司在业务模式上的专长、重心甚至比信托业与银行业、保险业的区别更大。而在全行业68家公司中,中融信托的独特性则体现在数量众多、体量惊人,但却没有具体资金投向的集合信托计划产品。

以“中融-圆融1号集合资金信托计划”举例,这款投资范围囊括“银行存款、货币市场基金、债券基金、交易所及银行间市场债券以及固定收益类产品(包括期限在1年以内的债券逆回购、信托计划或信托受益权、附加回购的债权或债权收益权及委托人认可的其他固定收益类产品)”的集合信托计划期限长达10年,且在2020年9月30日这个时间点上,其存量规模高达165.17亿元。

(“中融-圆融1号”集合资金信托计划推介材料中关于自身情况的介绍)

165亿元规模是什么概念呢?

据中融信托发布的《2020年年度报告》,当年底,中融信托本部的净资产为190.61亿元,净资本为162.52亿元。在不考虑信托牌照溢价的情况下,如果“圆融”系列违约无法兑付,把中融信托卖了也就刚刚能兑付这一支集合信托计划的本金。

然而,“圆融”系列还仅仅是中融信托发行的众多资金池产品之一。除了“圆融”系列外,规模比较大,知名度比较高的还有“唐昇”系列、“鸿裔”系列、“鸿榕”系列,“隆晟”系列、“铂晟”系列、“鑫瑞”系列、“泽新”系列等等。

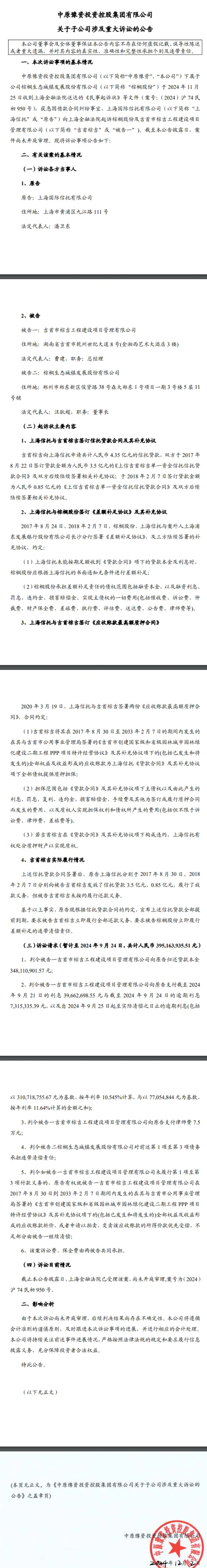

上述这些产品中,有的完全没有对资金投向做任何描述或者约定,比如“泽新1号”。

(“泽新1号”推介材料中约定的资金投向)

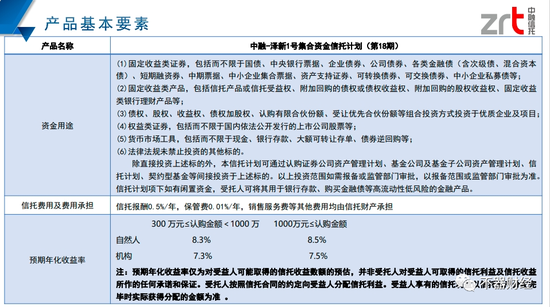

有的则对资金投向的行业做了大致的说明。比如“鸿裔1号”的资金投向主要是“直接或间接投资于新基建、新能源、电竞游戏开发、高科技、生物医疗等行业的优质企业”;

(“鸿裔1号”推介材料中约定的资金投向)

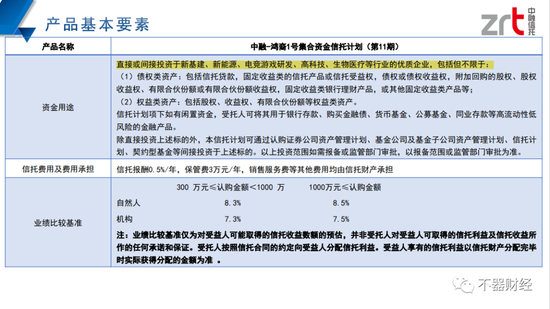

“鑫瑞1号”的资金投向是“民生工程、能源、文化产业等优质行业的优质企业及项目”;

(“鑫瑞1号”推介材料中约定的资金投向)

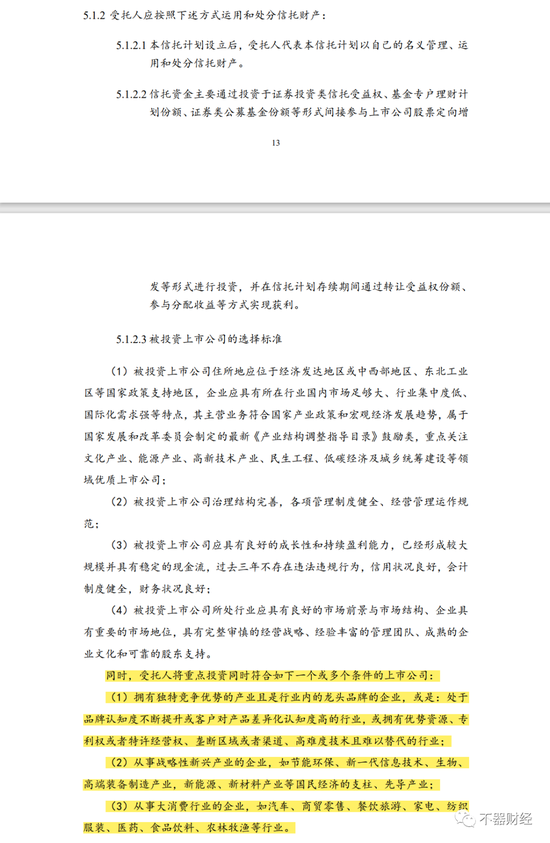

“唐昇1号”的资金投向是“拥有独特竞争优势产业且是行业内的龙头品牌的企业······从事战略性新兴产业的企业,如节能环保、新一代信息技术、生物、高端装备制造产业、新能源、新材料等国民经济的支柱、先导产业;从事大消费行业的企业,如汽车、商贸零售、餐饮旅游、家电、纺织服装、医药、食品饮料、农林渔牧等行业”。

(“唐昇1号”信托合同中约定的资金投向)

综合上述这些信托计划对于资金运用投向的描述,大概囊括了以下这些行业:新能源(汽车)、生物医药、能源矿产、节能环保、文化产业(包括电竞游戏)、民生工程、新基建(新一代信息技术)、大消费、高端制造业等。

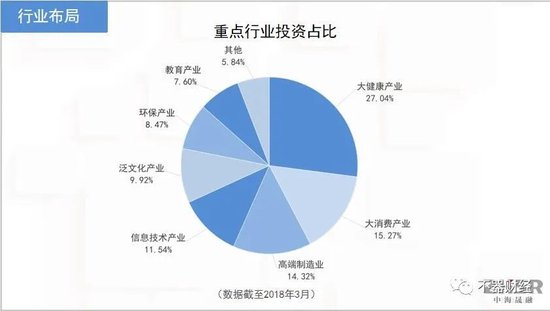

而好巧不巧的是,上述这些行业也是中植集团看好并投入大量资源开发的重点领域。中植集团旗下最重要的投资与募资平台之一中海晟融(北京)资本管理集团有限公司曾在一份定融产品的推介材料中对其所投行业的占比做了细致描述,按照所占比重依次是:大健康产业、大消费产业、高端制造业、信息技术产业、泛文化产业、环保产业、教育产业与其他。

(中海晟融在一份定融产品中对所投行业的介绍)

如果中融信托真的在业务上完全独立于中植集团运作,为什么二者涉及的行业会有如此高的重合度?

如果中融信托在资产端可以获取如此多的优质项目,为什么不能以募集资金与所投项目一一对应的方式来成立信托计划——就像我们在中融信托设立的地产或政信项目上所看到的那样——而要发行如此多资金用途未作具体约定的信托计划?

你中有我我中有你

定融产品出现到期不能兑付的情形后,有同行开始审视中植集团的投资,并就“资产关联度”提出了质疑。

他表示:“一个号称万亿的集团,有最强的财富端募资,底层做一丢丢地产、做一丢丢矿业、做一丢丢新能源汽车、做一丢丢牙科、做一丢丢早教、做一丢丢半导体芯片、做一丢丢废物回收、做一丢丢充电桩、拿一堆亏损借钱做成大股东的小上市公司,这种极度无关联的多元化,如果资产质量好,比马斯克还伟大了”。

(同行在微信交流群中对中植集团所投行业的反思与评论)

“极度无关联的多元化”是外界对于中植集团所投项目的普遍印象;然而很少有人会顺着这个路径继续思考:赚钱的行当千千万万,中植集团为什么选择了这些领域呢?

答案是,因为中融信托选择了这些领域。

以上文提及的、已被质押股权的贵州中耀矿业有限公司(下称“中耀矿业”)举例。该公司名下有一座盘州梓木嘎煤矿,2018年8月6日,该煤矿发生事故导致13人死亡、7人受伤。据事后贵州省应急厅公布的《事故调查报告》,该煤矿原属盘县盘南煤业投资有限公司,因涉债务纠纷,2017年12月,梓木嘎煤矿被云南省高级人民法院裁定给中融信托抵偿债务;2018年5月完成采矿权变更手续;同月中融信托就与中耀矿业签订了转让合同。事故发生时,梓木嘎煤矿已属于中耀矿业名下资产。

类似这样中融信托先做贷款业务,债务人无力还债被迫让渡资产,中植集团成员企业最后介入接盘的案例比比皆是。

比如,2014年1月到2015年8月间,福建省嘉和盛贸易有限公司3次向中融信托质押盈丰食品股份有限公司的股权,每次都是12800万股。2015年11月,该公司被法院列为失信被执行人;3个月后,中植集团旗下的北京中泰创盈企业管理有限公司(下称中泰创盈)在明知对方失信的情况下仍然接过了这12800万股质押股权。

再比如,2014年12月到2015年6月间,深圳德泽世家科技投资有限公司2次向中融信托质押蓝鼎实业(湖北)有限公司股权,每次都是15588.4万股。2017年1月,中泰创盈又接过了这15588.4万股的质押。2019年7月蓝鼎实业变成失信被执行人后,又是中泰创盈与其对簿公堂。

还比如,2015年8月两名自然人贾仲瑚与曹淑萍分别将5880万股与120万股兰州正和房地产开发有限公司股权质押予中融信托。2016年9月,新润通国际融资租赁有限公司接过了这两笔股权质押。该融资租赁公司的股东是一家注册于香港的实体,但是其高管鲁海涛有包括中泰创展在内的多家中植系企业任职经历,同时其工商联系电话也与多家中植集团成员企业重合。

2022年时,中植集团成为参与紫光集团破产重整的投资者之一。当年中植集团利用这一事件狠狠地营销了一把,同时还发行了大量相关的定融产品。而从时间线来看,也是中融信托于2020年先与之发生业务上的联系。

在中植集团极为看重的一些资产板块里,比如新能源汽车、影视文化项目以及矿产项目上,我们都能找到这种“中融先进,中植接盘”的操作路径,中融信托与中植集团形成了一种“你中有我,我中有你”,相互依赖,彼此共存的关系。

信托贷款业务本质上还是当铺生意。信托公司在一定周期内借出资金并收取利息,借款人按照贷款金额和折价率向信托公司抵押部分资产作为保证。期限结束后,或者借款人还本付息,或者信托公司取得抵押资产的所有权。但对于信托公司而言,处置抵押资产回收资金来兑付投资人并不是一件轻松愉快的事情,因此中植集团的存在无疑提供了一个便捷的退出通道。

而对于中植集团而言,信托公司获取的抵押资产往往是采矿权、探矿权、土地使用权、上市公司股权一类的优质资产,其质量要远高过一般私募机构或者三方财富公司所能获取的抵押物。加之中植集团本身又是靠不良资产处置起家,对这一行业情有独钟,也不像持牌机构那样处于严密的监管之中;因此在理想的情况下,便可以通过表内外腾挪、时间换空间的方式,赚取远高于贷款利息的超额收益。不过,就目前的情况而言,哪怕是地产、煤矿、砂石骨料、牙科、早教这些高毛利的行业,也难以抵御动辄10%以上高额利息经年累月的汲取。

最后,回到中融信托本身。一方面是体量巨大的地产项目难以退出变现,另一方面则是巨型资金池产品的兑付压力,中融信托又将如何面对这双重挑战?