银行理财三季报:积极看多资本市场等待增持债券好时机

来源:上海证券报

◎记者 孙忠

经历市场洗礼后,银行理财产品的规模在不断扩大。据机构测算,三季度末银行理财总规模近26万亿元,较半年报略有增加。

三季度股市和债市行情的波动,对于银行理财产生了一定影响——由于三季度股票市场盈利不佳,多款银行理财权益类产品出现明显回撤,不过亦有不少产品跑赢了业绩基准,如部分固收类产品通过资产灵活配置实现了不错的回报。展望四季度,各理财公司对A股市场表现出期待。

总规模逼近26万亿元

中国理财网数据显示,目前有近20家理财子公司披露了三季报,整体看规模呈扩张态势。普益标准统计数据显示,9月末全市场净值型产品存续规模达25.99万亿元,好于上半年的24.53万亿元,但较去年高点仍缩水近4万亿元。

从发行产品数量看,三季度,全市场共新发了7546款理财产品,环比增加113款。理财子公司新发3420款理财产品,环比增加410款,占全市场理财产品发行量的45.32%。

尽管市场规模略有增加,但市场的低风险偏好并未改变。“由于9月存在一波债市回调,不少银行理财产品净值出现一定回撤。市场风险偏好依旧维持在低位。”一位银行理财投资经理向上海证券报记者表示。普益标准相关负责人表示,9月固收类产品规模缩减明显,反映出“疤痕效应”仍存,客户对银行理财产品的投资信心尚未完全修复。与此同时,9月末的产品规模达8.21万亿元,高于去年同期1.73%,说明目前投资者的避险情绪较浓,对债券类和权益类产品的投资仍相对谨慎。

从产品风险等级类型看,一级风险产品规模也在持续增加,定开式产品规模波动回升,这也反映出目前投资者风险偏好仍相对较低,对中高风险产品投资信心不足。

上述银行理财投资经理表示,从10月各家理财公司发行的新品种来看,低风险等级稳健型品种占据主流。例如,法巴农银理财发行的首款产品选择了风险等级为R2的稳健品种。

股债承压各显神通

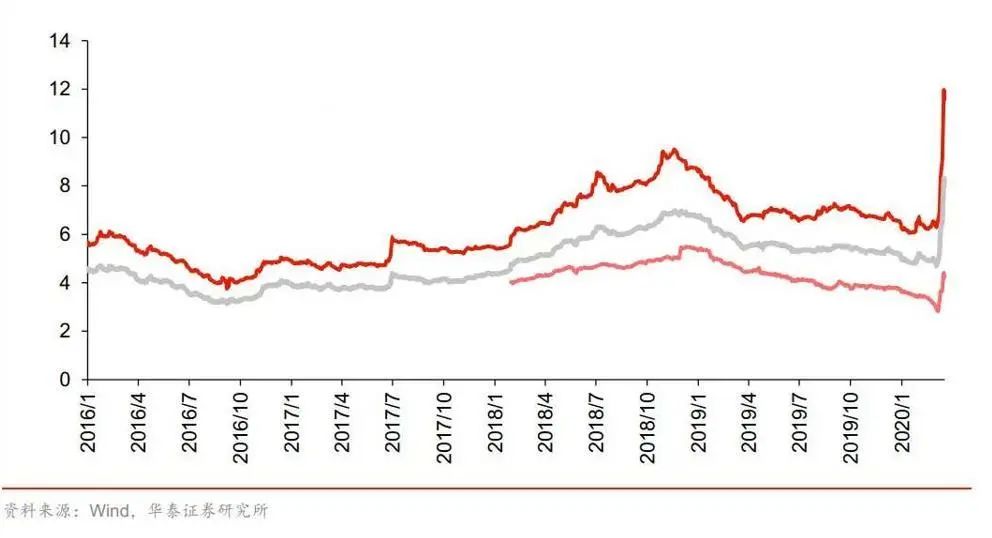

今年三季度,无论是股票还是债券市场的行情都对理财产品提出了考验。比如,债市在9月初大幅走弱,10年期国债收益率从2.538%一度快速升至2.7%。

汇华理财相关负责人表示,三季度债券市场呈现震荡格局。8月之前,经济表现不及预期,叠加货币政策整体宽松,债券收益率持续下行。此后地产政策放松加快,且资金利率抬升,债券收益率开始持续调整。因此,产品在三季度坚持以中短久期信用债为主要持仓,并根据市场变化灵活交易利率债和商业银行二级资本债。

面对三季度整体弱势的A股大盘,银行理财权益产品并未完全滑坡,反而有很多产品脱颖而出。比如,光大理财旗下阳光红基础设施公募REITs优选1号理财产品和300红利增强理财产品均跑赢了市场且实现了绝对收益。

阳光红基础设施公募REITs优选1号理财产品在三季度取得了7%的绝对收益。该产品投资经理蔡飞飞表示,今年在大类资产上,REITs收益表现不佳,中证REITs指数年初到三季末下跌21%,经历了较为充分的调整,7月份市场走出超跌反弹。未来产品将继续配置公募REITs,通过“重点布局一级投资、密切关注二级机会”,并分散配置不同特征的公募REITs,构建具备稳定期间现金流+上行收益空间及韧性的投资组合。

量化产品表现也好于预期。贝莱德建信理财贝盈A股系列产品和高盛工盛鑫君智私银尊享量化权益类理财产品1期产品均跑赢了跟踪指数,前者跟踪沪深300指数,后者跟踪MSCI中国A股在岸指数。从这些产品的设计看,其量化策略十分明确,即通过捕捉市场信号来增强收益。

看多四季度股市

尽管整体遭遇业绩挑战,但各家银行理财相对一致看好四季度股市的机会。

招银理财招卓价值精选权益类理财产品投资经理张英表示,当前经济、周期、估值等很多数据均显示市场已经处于中长期的底部区域。在当下阶段,个股的评估与定价仍是投资最重要的事,也是为投资者带来长期收益贡献的核心因素。长期来看,优秀公司股权比现金好。

光大理财阳光红300红利增强理财产品投资经理吴克伦表示,总的来看,目前经济回升但尚未形成V形反转,经济内生动力仍在恢复中,财政政策工具将持续发力,货币政策重在为经济复苏提供适宜的货币环境、保持流动性的适度投放以及防止资金大起大落,债市仍面临相对友好的环境。股市方面,从估值来看,当前A股的估值水平处于短期的较低水平,基本面的筑底回升也将为A股奠定基础,股市面临的内外部环境较三季度均有不同程度改善,A股的投资胜率在逐渐提升。

值得关注的是,一家以“固收”见长的城商行理财投资经理在三季报中罕见集中探讨了股市的机会,并认为当前市场处于底部震荡过程,投资难度依然不小。因此将通过构建深度价值策略、低波灵活交易型策略和量化增强策略的组合,把握未来机会。