资产定价之锚会起舞吗?本周美债再度面临供给考验

Wind

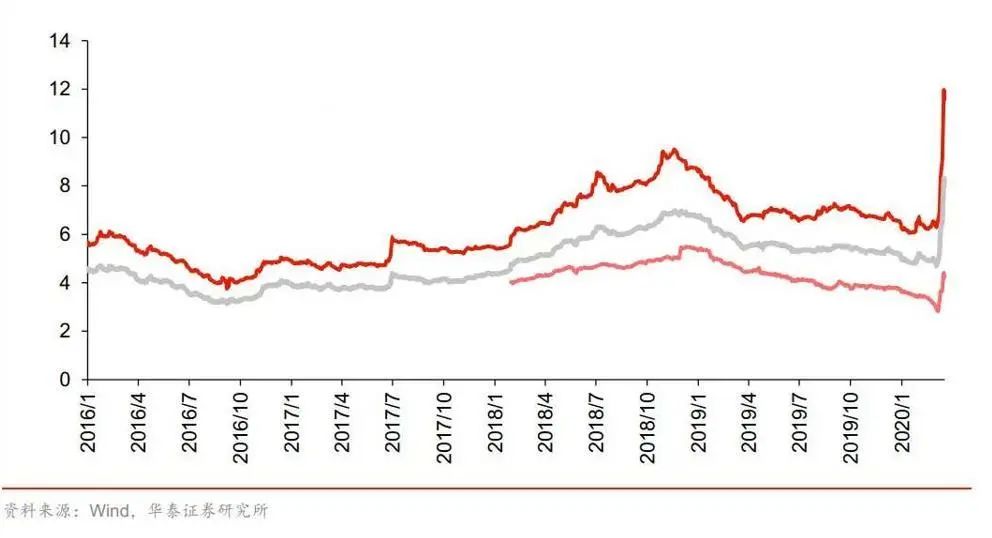

本周投资者密切关注美债发行,美债供需格局是否会助推美债收益率走高,尤其是对被称为“资产定价之锚”的10年期美债收益率变化。

多年来,华尔街的许多人都认为,无论美国财政前景如何,投资者都会购买美国政府发行的任何数量的债券。这一观点背后的支撑是:今年美国前11个月新发行20.8万亿美元美国国债,全年总量有望超过2020年略低于21万亿美元的纪录。

市场能否在不受干扰的情况下消化不断增加的债务,是本周美国国债标售前华尔街面临的最大问题。周一和周二,共有1,080亿美元的3年期、10年期和30年期美债和2,130亿美元的短期美债发售。上一轮30年期美债拍卖反响不佳,甚至令其他市场投资者感到不安。投资者担心,本轮美债发售需求疲软的迹象可能会传播类似的动荡,提高政府借贷成本,损害经济。

// 投资者为何紧张不安? //

华尔街有自己的“行话”来描述美债拍卖的过程:当美债得标收益率高于预发行收益率时,投资者称之为“尾部(tail)”。若美国国债标售过程尾部利差越高,表明美国财政部必须以高于市场利率价格吸引资金认购,意味着美债的实际认购需求相对较弱。

以历史标准衡量,上月的30年期美债拍卖出现了巨大的“尾部利差”。一级交易商购买了近四分之一的债券,是平均水平的两倍多,而此前的30年期美国国债拍卖也不太顺利。

很少有人担心拍卖会彻底失败。分析师表示,这种情况不太可能发生,且一旦发生可能引发旷日持久的灾难性市场动荡。

// 华尔街是如何反应的? //

投资者受到即将开始降息预期的鼓舞,纷纷买入美股,推动市场价格走高。目前股市更倾向于关注长期美债的供需情况,因为长期债券的收益率将影响美股估值。

宏观对冲基金咨询公司Damped Spring Advisors的首席执行官安迪·康斯坦(Andy Constan)说,“债券发行量比我们预期的要低,但联邦赤字不会消失,量化紧缩不会消失。这些都是需要融资的,需要债券。”他表示:“他们等得越久,问题就越大。”

许多人担心长期债券的泛滥超过了对它们的需求。今年夏天,美国财政部宣布将在今年第三季度借款约1万亿美元,比此前的预期高出逾2500亿美元,令华尔街感到意外,此后债券收益率飙升。

一些分析人士说,财政部的新计划只是把问题往后推,用今天的平静换来日后通胀和市场痛苦重现的风险。

资产管理公司Amberwave Partners的联合创始人、美国财政部前高级顾问斯蒂芬·米兰(Stephen Miran)说:“增加票据发行有效地刺激了经济,推高了市场。通胀精灵已经从瓶子里出来了,助长更宽松的金融环境无助于把它放回瓶子里。”

米兰表示,许多押注债券收益率将随着价格下跌而走高的投资者,在收益率下跌时被迫迅速退出这些交易。他说,这种迅速退出帮助债券价格反弹,同时经济数据显示通胀压力有所降温,共同为债券价格提供支撑。