支持优质企业发行中长期外债,推进分类管理

来源:中证鹏元评级

2024年3月14日,发改委就《国家发展改革委关于支持优质企业借用中长期外债促进实体经济高质量发展的通知(征求意见稿)》(简称《征求意见稿》)公开征求意见。这是继2023年《企业中长期外债审核登记管理办法》(简称“56号文”)发布后,再次对境外融资的明确支持政策。

政策主要内容:《征求意见稿》在56号文基础上,与之前政策基本保持一致,主要针对优质企业融资部分进行细化和优化。第一,明确优质企业条件。此次在56号文基础上,明确了信用等级标准和经营财务标准,进一步精准支持。同时,增加“未发生境内外债务违约且不存在处于持续状态的延迟支付本息事实”的要求。第二,简化相关审核要求和流程,提升支持强度。明确实施专项审核,适当简化相关要求,主要针对个别资料提交、信息报送,允许后补。第三,保持政策灵活度,广泛支持各类所有制,明确将适时调整优质企业界定标准。第四,完善事中事后监管,实现发展和安全的动态平衡。《征求意见稿》在56号文基础上,进一步明确监管机制,包括对优质企业借用外债情况进行抽查,重点核查企业外债额度使用率等。同时,明确要加强属地管理,发挥属地管理优势,实施偿债能力动态监控和风险预警。第五,房地产、城投仍按原有规定进行管理,即仅允许借新还旧。

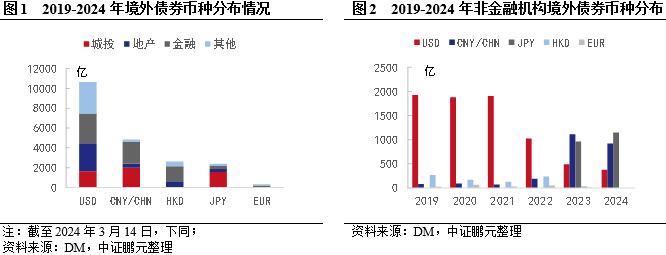

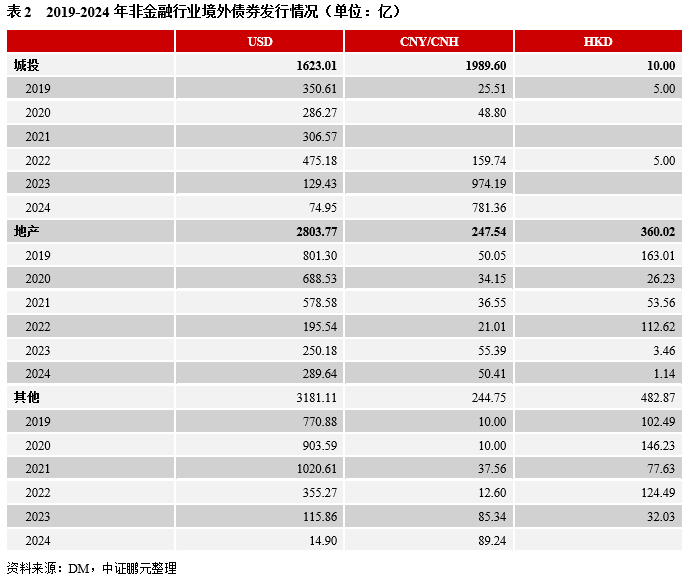

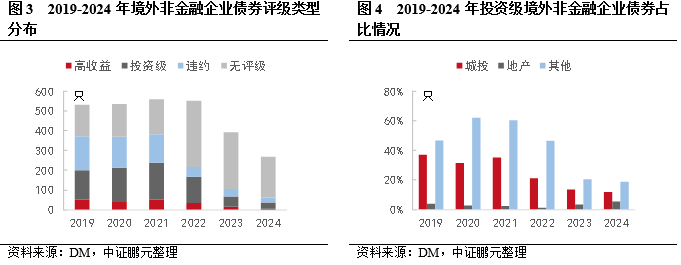

境外债券发行现状:当前境外信用债券,发行币种以美元、港币、人民币、欧元等为主。其中离岸人民币债券主要由金融机构发行,2024年占比为46%。不考虑金融机构,境外债券以美元和港币为主,其次是人民币。具体看非金融机构境外债券(仅考虑5大主要币种):第一,2022年来融资币种重新选择。2022年来城投转向离岸人民币债券,而地产行业在融资支持政策下,2023年美元债发行规模回升。第二,投资级主体债券占比持续下降。从2021年33%下降至2023年的13%。第三,民营企业债券数量占比持续下降,从2019年的57%下降至2023年19%。

影响分析:第一,优质主体发行规模或有所增长,但规模受限于当前经济形势和风险控制,以及企业融资积极性和美元汇率的影响。由于高评级主体境内融资渠道相对较好,在当前国内际形势不明朗的情况下,短期内,新政影响或相对有限,长期看,将有利于高级别主体拓展境外融资。此外,由于优质主体需要满足主体评级要求,即在一定程度上将鼓励境内外优质主体选择信用评级。第二,短期内,境外融资仍以国有企业为主。受限于民营企业经营环境和当前融资压力,选择境外债券融资的民营企业仍以地产公司为主,募集资金主要是借新还旧。

整体来看,当前境外债务存续规模较大,境内外市场存在众多不确定性,外债管理趋严,企业融资动力不足。《征求意见稿》集中在程序性环节,影响相对有限。但从长期看,分类管理有利于境外债券市场高质量发展,扩大企业融资渠道。随着经济形势及全口径外债好转,优质企业标准将进行动态调整,有望扩大支持范围。

"

2024年3月14日,发改委就《国家发展改革委关于支持优质企业借用中长期外债促进实体经济高质量发展的通知(征求意见稿)》(简称《征求意见稿》)公开征求意见。这是继2023年《企业中长期外债审核登记管理办法》(简称“56号文”)发布后,再次对境外融资的明确支持政策。

一、政策主要内容

(一)文件背景

56号文发布后,发改委同步发布了配套的《办事指南》和常见问题解答,细化对企业的指导及相关申请材料要求。为深入贯彻落实中央经济工作会议关于“坚持稳中求进、以进促稳、先立后破,多出有利于稳预期、稳增长、稳就业的政策”等精神,以及中央金融工作会议关于“提升跨境投融资便利化”的工作部署,发改委拟优化分类管理、突出正面导向,积极发挥企业中长期外债审核登记总量和结构双重调控功能。故此次针对优质企业境外融资拟出台专项支持政策,支持优质企业更加高效便利地统筹利用外债资金服务实体经济高质量发展。

2024年两会报告中明确,要更好统筹发展和安全,有效防范化解重点领域风险。标本兼治化解房地产、地方债务、中小金融机构等风险,维护经济金融大局稳定。《征求意见稿》也遵循“发展与安全”的原则,在现行《办事指南》框架,简化相关要求和流程,完善相应事中事后监管。

(二)主要内容

《征求意见稿》在56号文基础上,与之前政策基本保持一致,主要针对优质企业融资部分进行细化和优化,支持政策集中在程序性环节。

1、明确优质企业条件

《征求意见稿》支出,优质企业需符合行业地位显著、信用优良、对促进实体经济高质量发展具有带动引领作用。具体来看,需要同时满足以下条件:(1)符合56号文等有关规定要求;(2)生产经营符合国家宏观调控和产业政策;(3)主要经营财务指标处于行业或区域领先地位;(4)企业国际信用评级为投资级(BBB-及以上)或国内信用评级为 AAA;(5)最近三年,①未发生境内外债务违约且不存在处于持续状态的延迟支付本息事实;②无重大违法违规行为,未纳入失信黑名单;③财务报表未被注册会计师出具否定意见或无法表示意见,如被注册会计师出具保留意见的,保留意见所涉及事项的重大影响已经消除。

此次在56号文基础上,明确了信用等级标准和经营财务标准,进一步精准支持。同时,增加“未发生境内外债务违约且不存在处于持续状态的延迟支付本息事实”的要求。本文认为,已经对债务达成展期协议的情况不在前述范围内。

2、简化相关审核要求和流程,提升支持强度

明确实施专项审核,适当简化相关要求:(1)企业可提交包含子公司在内的计划性合并外债额度申请,实现一次申请、分次(或内部调剂)使用;(2)申请借用国际商业贷款,暂无法提供已签署贷款协议、仅提供贷款机构意向性文件的,可予“容缺办理”;企业应在首次提取贷款后向我委报送信息时,补充提供相关贷款协议;(3)申请发行境外债券,暂未确定主承销机构的,可予“容缺办理”;企业应在每笔境外债券发行结束后向我委报送信息时,补充提供主承销机构尽职调查报告和真实性承诺函;(4)国内信用评级为 AAA 且国际信用评级达到 A-及以上的企业,申请材料中的专业机构法律意见,可由企业内部法律或合规部门出具。

3、保持政策灵活度

《征求意见稿》明确,广泛支持各类所有制的优质企业借用外债,并将根据国家宏观调控、产业政策及全口径外债情况,适时调整优质企业界定标准。同时,鼓励各省级发改委部门结合地方实际,积极引导地方优质企业合理开展中长期境外融资。

4、完善事中事后监管,实现发展和安全的动态平衡

56号文中明确要加强事中事后监管,包括明确借款报送要求、加强募集资金管理、加强协同监管等。《征求意见稿》在此基础上,进一步明确监管机制,包括对优质企业借用外债情况进行抽查,重点核查企业外债额度使用率,外债资金是否按要求募集使用,借用外债信息是否按规定及时履行报送程序等。同时,明确要加强属地管理,发挥属地管理优势,实施偿债能力动态监控和风险预警,督促企业做好偿还本息准备,科学有效防范外债风险。

5、房地产、城投仍按原有规定进行管理

根据过往政策,房地产和城投的境外融资,仅允许借新还旧。日前,针对区县级城投公司境外融资,有收紧审批的趋势,包括对政府收入占比、募集资金用途、发债额度、发行人净利润和项目收益情况等方面。

二、债市影响分析

(一)境外债券发行现状

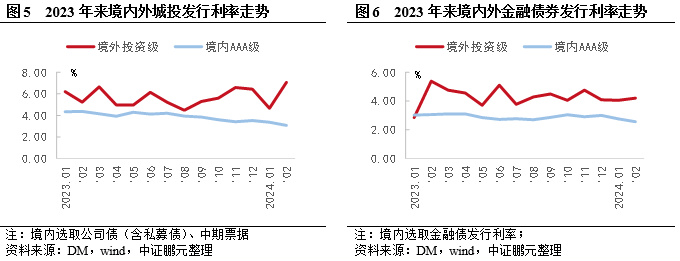

当前境外信用债券,发行币种以美元、港币、人民币、欧元等为主。其中离岸人民币债券主要由金融机构发行,2019年规模占比60%,2023年随自贸区城投债券大幅增长,占比下降至37%,2024年为46%。不考虑金融机构,境外债券以美元和港币为主,其次是人民币。受中美汇率等因素影响,2022年来美元债规模大幅下降,人民币和日元计价的境外债券规模上升,2023年和2024年日元计价的境外债券规模大幅增长,主要由城投公司发行。

具体看非金融机构境外债券(仅考虑5大主要币种),2022年来融资币种重新选择。具体看,2022年来城投美元债发行规模持续下降,在境内融资持续收缩状态下,城投转向人民币债券,而地产行业在融资支持政策下,2023年美元债发行规模回升。整体来看,美元债目前主要由地产行业发行,主要是借新还旧,同时,而人民币债券需求上升,各行业发行规模均增长。

从评级类型看,2022年来境外非金融企业债券中投资级主体债券数量占比持续下降,从2021年33%下降至2023年的13%。分行业看,境外投资级城投债数量占比持续下降,2023年为14%;地产行业由于部分主体进入违约级,导致投资级占比提升,2023年为4%,同比上升3个百分点;其他行业中投资级债券占比也出现大幅下降。

从企业性质看,民营企业债券数量占比持续下降,从2019年的57%下降至2023年19%。

(二)政策影响

《征求意见稿》重点支持优质企业境外融资,在发展与安全的原则下,分类管理趋势加强。未来对于优质主体的融资支持将进一步加强,而对于弱资质主体或风险主体的融资限制也将有所提升。

第一,优质主体发行规模或有所增长,但规模受限于当前经济形势和风险控制,企业融资积极性和美元汇率的影响。从历史发行看,境外投资级债券数量占比持续下降。且在样本数据中,发行主体境内主体级别集中在AA+和AA级,2023年占比分别为37%和20%,AAA级主体占比13%。由于高评级主体境内融资渠道相对较好,而且融资成本较低,在当前国内际形势不明朗的情况下,短期内,新政影响或相对有限,长期看,将有利于高级别主体拓展境外融资。

此外,由于优质主体需要满足主体评级要求,即在一定程度上将鼓励境内外优质主体选择信用评级,推进国内外评级的发展。

第二,短期内,境外融资仍以国有企业为主。受限于民营企业经营环境和当前融资压力,选择境外债券融资的民营企业仍以地产公司为主,募集资金主要是借新还旧。

整体来看,当前境外债务存续规模较大,境内外市场存在众多不确定性,外债管理趋严,企业融资动力不足。《征求意见稿》集中在程序性环节,影响相对有限。但从长期看,分类管理有利于境外债券市场高质量发展,扩大企业融资渠道。随着经济形势及全口径外债好转,优质企业标准将进行动态调整,有望扩大支持范围。