易方达千亿基金经理成曦:多只基金大亏,踩中造假公司易事特

来源:南方都市报

上市公司易事特5年财务造假超40亿,三天股价跌超40%。财报显示,今年一季度末,易方达创业板ETF持有1994.3万股易事特,是持有易事特股份最多的公募基金。

易方达创业板ETF基金经理之一,是易方达千亿级别基金经理成曦。成曦是一名指数型基金经理,近年,由于单只个股股价波动较大,指数型基金主要复制、跟踪标的指数,成为不少投资者新选择。

然而,南都·湾财社记者发现,指数型基金投资也并非能简单“躺赢”。Wind显示,截至2023年末,成曦目前在管的16只指数型基金在其任期内合计亏损约167亿;此外,自2023年以来,成曦已经卸任了8只基金的基金经理,8只基金在成曦任职期内,亏损超9.3亿。

面对亏损,易方达基金客服回应记者称并不清楚成曦卸任的具体原因,成曦管理的指数型基金主要目的是紧密贴近标的指数,而对成曦等指数型基金经理考核标准并不清楚。南都·湾财社记者从相关监管部门了解到,今年以来新的“1+N”政策体系文件当中也提到了健全考核机制、强化基金管理人与投资者利益绑定等,这可能是未来5年甚至更长时间的一个重要的改革方向。

在管16只基金任期内亏损约167亿

公开资料显示,成曦毕业于经济学硕士,自2008年7月至2010年5月任华泰证券研究员;2010年6月加入易方达基金,曾任集中交易室交易员、指数与量化投资部指数基金运作专员、基金经理助理。

2016年5月7日,成曦开始接管易方达创业板ETF等4只指数型基金,正式出任基金经理。

Wind显示,目前,成曦在管基金总规模1380.11亿,在易方达85位基金经理中排名第6;若剔除货币型基金(类似余额宝等活钱管理产品),管理规模在易方达基金中排名第3。

Wind显示,截至2023年末,成曦目前在管的16只基金在其任期内合计亏损约167亿;与此相对,同期易方达基金对这16只基金收取管理人报酬近15亿。

其中,易方达上证科创板50ETF、易方达科创板50ETF联接、易方达中证科创创业50ETF三只涉及科创主题的指数型基金,截至7月9日,合计管理规模542.3亿。3只基金成立3年多以来,成曦一直担任基金经理,在其任期内,截至2023年末,3只基金累计亏损近168亿,这也是目前成曦在管的16只基金在其任期内大幅亏损的主要来源。

此外,wind信息显示,自2023年以来,成曦已经接连卸任了8只基金的基金经理;8只基金在成曦任职期内,亏损超9.3亿。

对于成曦在管理的多只基金大亏后卸任基金经理,易方达基金客服回应记者称,并不清楚具体原因;成曦管理的ETF基金主要目的是紧密贴近标的指数,减少跟标的指数的误差。

据基金招募书信息,成曦离任和在管的指数型基金,投资目标均为“紧密跟踪标的指数,追求跟踪偏离度及跟踪误差的最小化”,业绩比较基准也主要参考标的指数收益率。

指数型基金投资目标与投资收益如何相匹配?

监管:健全考核机制、强化基金管理人与投资者利益绑定

南都·湾财社记者了解到,对于同一标的指数,一般会有多家基金公司推出相应指数型基金。易方达基金客服向记者表示,不同公司的指数型基金如果跟踪的是同一指数,最终收益都会差不多,只是看各自跟踪的紧密情况。

业内人士认为,指数型基金经理的管理水平对产品的影响较小,他们的主要工作一是选取特定成分股作为投资对象,通过再平衡、融券等策略力求减少跟踪误差,增厚基金收益;二是较为重要的流动性管理等。

由此看,指数型基金的投资目标主要是贴近标的指数、减少误差,收益并不是指数基金的核心考量。

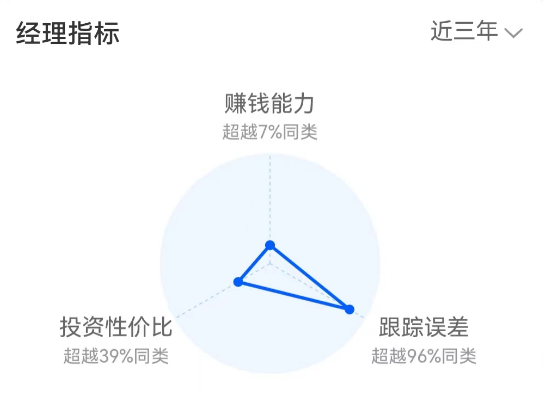

据蚂蚁财富平台信息,作为指数型基金经理,成曦近3年“跟踪误差”超越96%同类,但“赚钱能力”仅超7%同类,近5年数据与此接近;此外,成曦担任基金经理以来,任职年化收益率为-2.07%。

从指数型基金投资目标来看,成曦能力无疑位居前列。然而,一般投资者多以收益为核心目标,在蚂蚁财富等投资者交流区,也有不少网友提出了对成曦投资收益的质疑。

对指数型基金而言,是否需要把投资者的收益诉求纳入绩效考量?

2022年4月,证监会发布了《关于加快推进公募基金行业高质量发展的意见》,其中提到,督促基金管理人建立健全覆盖经营管理层和基金经理等核心员工的长期考核机制,将合规风控水平、三年以上长期投资业绩、投资者实际盈利等纳入绩效考核范畴。

2022年6月,中基协出台了《基金管理公司绩效考核与薪酬管理指引》,其中提到,基金管理公司绩效考核指标应当包括经济效益指标、合规风控指标和社会责任指标。经济效益指标应当体现 3 年以上长周期考核情况、投资者实际盈利情况、投资研究等专业能力建设情况。

从监管过往指引来看,已经在致力于把基金经理绩效考核与投资者实际盈利挂钩。对成曦等指数型基金经理考核标准,易方达基金客服回应记者称并不清楚,不属于披露信息。

南都·湾财社记者从相关监管部门了解到,公募基金的费率及考核评价改革是在一个持续推进的过程当中(特别是去年以来),全面实现与投资者盈利情况挂钩目前可能还存在一定难度暂未能完全实现,去年以来股市波动较大,投资者比较关注基金费率和收益问题,证监会也是特别重视并且一直在推动优化。

今年以来新的“1+N”政策体系文件当中也提到了健全考核机制、强化基金管理人与投资者利益绑定等,这可能是未来5年甚至更长时间的一个重要的改革方向。

采写:南都·湾财社见习记者 黄顺威