价值投资还要有想象力!信璞归江最新分享:如何在债务重组中,找出蒙尘的“鱼眼珠子”

“在债务重组跟公司破产的时候,往往会有一次绝佳的资产调整机会。”

“现实往往是‘美女嫁渣男’。好资产并不经常在‘好人’的手上,好资产遇到好的管理团队,存在着极大的偶然性。”

“做价值投资,不仅要算清楚账,还需要有些想象力。”

“过度投资、过度多元化以及不透明的财务政策,都是好资产变差的重要原因。而且这是一个非常缓慢的变量,而经济危机则促成慢性病演变成了急性病。”

从业26年的老将信璞投资归江,近期在上海交大主办的“大师对话”活动中,围绕债务重组过程中的投资机会,分享了一些思考。

不得不说,这个角度很有吸引力。毕竟当企业发生债务违约时,资本市场上,漫天飞舞的都是企业的各种负面碎片。

如何像橡树资本那样,在不良资产中发掘机会?如何像巴菲特那样,在安然破产后的破铜烂铁中还能找到一块金子,正是作为典型价值投资者的归江,一直在思考的问题。

正如归江所说,资本市场是一个优化的平台。如果投资人没有想象力,看到被蒙尘的金子,只会急于甩手或者远离,反而错过很多资产调整的机会。

归江调侃,资本市场上,“美女嫁渣男”的情况很常见,好资产并不经常在“好人”的手上。

怎么去挖掘债务重组过程中的机会,怎么去识别差公司中的优质资产,是价值投资者在经济危机中思考问题的一个新维度。

归江近距离观察过几家企业的债务重组经历,在这场交流中,他分享了自己在其中的心得。

聪明投资者(ID:Capital-nature)将这份宝藏的思考整理出来,分享给大家!

债务重组,也是价值投资中非常有意思的一个资产类别。

这类资产很难达到All in的持仓, 但却是非常有趣,且收益不菲的一种风险探索。

比如早年美国财政部接管房利美,A股市场有2004年新桥收购深发展,2007年有潍柴收购湘火炬;还有2019年盐湖集团的银团债务重组、2020年华晨的债务重组,2020年港府对国泰航空的债务救助。

以上种种债务重组过程中,让我们观察到债权投资人、政府机构以及二级市场投资者,他们如何对各自长短期利益的平衡,如何组织多赢的交易。

“鱼眼珠子”(好资产)经常会掉进厕所,要把它捞起来洗干净,重新包装,卖个好价钱,这个资产循环周期非常值得我们玩味。

好资产不常在“好人”手里,债务重组可能会提供绝佳的机会

1995年那会我还在读书,国内商学院案例中的佼佼者是四川长虹,到我们工作的时候,却变成了格力电器和美的电器的故事。

而国外商学院的优秀案例中,安然公司(Enron)是最经典的商业创新和轻资产案例。这家公司也是我开启投资观察的一个重要起点。

(注:2001年,安然正式向破产法院申请破产保护,破产清单中所列资产价值高达498亿美元,成为当时美国历史上最大的破产企业。)

到我工作的时候,安然却变成了坏孩子,破产了。安然破产的案例,开启了我观察这个世界的另一种视角:

为什么商学院最好的案例,最后在资本市场破产了?

更让我惊讶的是,在安然破产的过程中,我们景仰的巴菲特,却在安然破产资产里买到了一家非常好的公司——中美洲能源。

资产管理业常常强调“好公司、好企业、好资产”,而现实却往往是“美女嫁渣男”,也就是说,好资产并不经常在“好人”的手上。

资产的循环就像搭乐高一样,“好人”跟差资产之间,“差人”跟好资产之间不断排列组合。“好人”碰到好资产,这中间存在着极大的偶然性。而经济危机却是好人和好资产再次拍拖的良机。

一家破产的公司里面,居然还有值得去投资的“鱼眼珠子”,这一点非常有意思。

真实的世界,并不是非黑即白,而是黑中有白。

怎么去识别差公司中的优质资产?

橡树资本非常敏锐地抓住了这种机会,巴菲特也给我们提供了类似的案例。

(注:橡树资本是全球最大的不良资产投资者,也是全球最大的信贷投资者之一。)

安然的最优质资产,跑去了巴菲特的伯克希尔。我们在研究美国页岩气公司的时候,也发现大量安然的职业经理人的身影。

在安然的案例中我们看到,资产和人是流动的,资本市场则是一个优化资产配置的平台。

这些资产如何在危机中实现优化?

作为二级市场的投资人,这是个非常有趣的观察点。

下面跟大家分享些,我们近距离观察这些资产的心得体会。

盐湖集团的债务重组:价值投资除了算清账,还要有想象力

盐湖集团的债务重组:价值投资除了算清账,还要有想象力

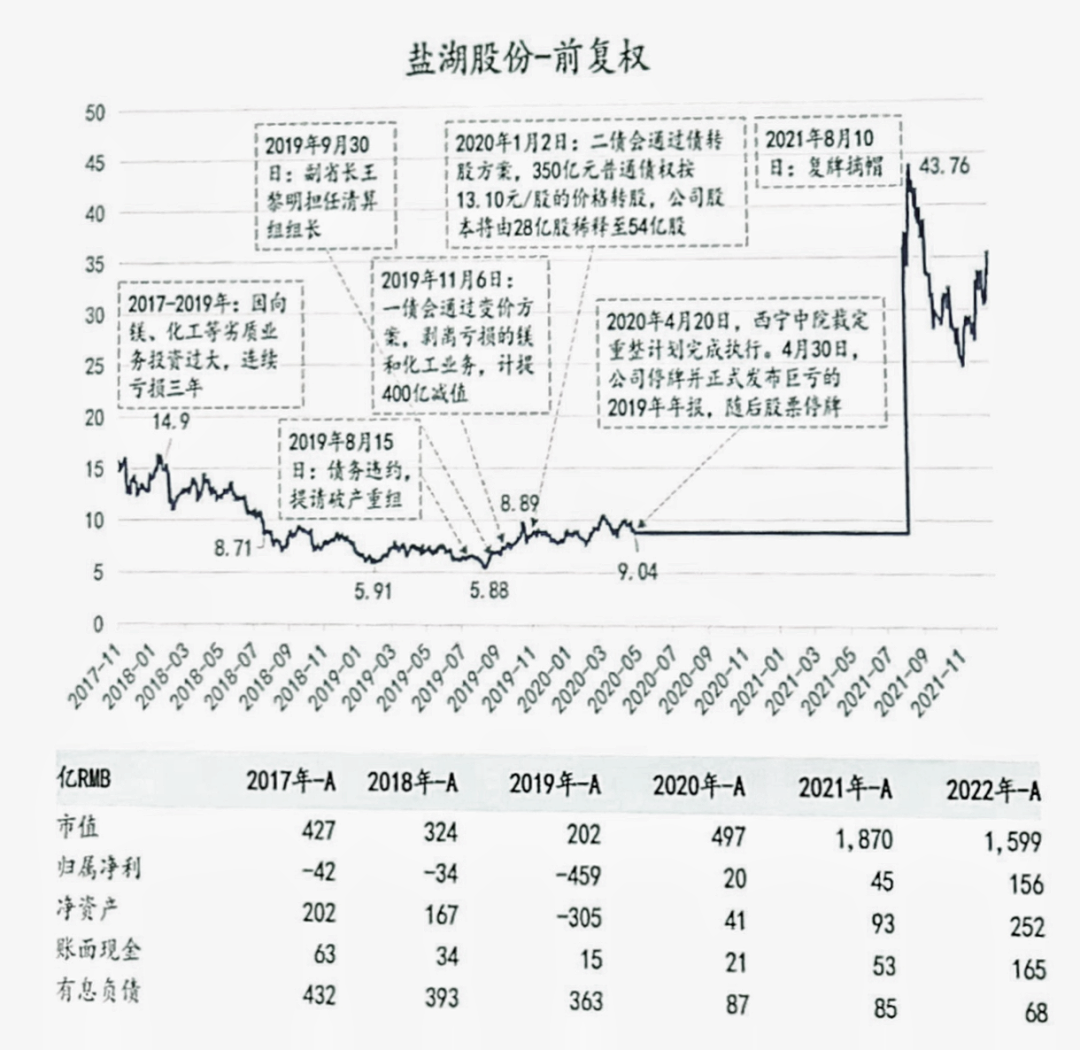

首先是盐湖集团的债务重组(青海盐湖1997年上市)。

案例:盐湖集团的债务重组

案例来源:信璞投资

案例来源:信璞投资在全球钾肥市场,在加拿大,白俄罗斯和中国盐湖形成了寡头格局的稳定回报,在盐湖里,除了钾肥,大家挖来挖去,还发现了新能源电池里最需要的锂矿。这些都证明了这是一个非常好的“鱼眼珠子”。

但可惜的是,这些资源地处偏远,对人才的吸引力不足,导致优秀的资产没有和优秀的人才相结合。

最终的结果是:盐湖集团上市的时候,算一个非常好的垄断钾肥资产。但是在2017年-2019年间,公司投了三四百亿在低效资产上。

这家公司早年间正常的盈利是20亿左右,但因为再投资出了大问题,400亿的净资产,硬生生亏掉了300多个亿。

2019年,这家公司在高额的债务面前撑不住了,最终导致公司亏损近500亿。

巨亏,首先就会被交易所“ST”,公募基金是坚决不能买“ST”的。

然而就在这个危急时刻,这家公司“动手术”把债务“癌细胞”给切掉了。

前面提到,净资产最低变成负300亿,同时它有350亿的债权投资人,通过换股的方式,以13块钱的股价,把债券转换成股票,成为公司的控股股东。

这也意味着,原来的老股东被稀释了近一半的股份。

当时的市价是8块多,最低价是5-6块钱。而债权人却以13块钱的换股价,溢价接近50%,被迫成为这家公司的股票投资人。

这时候,二级市场投资人面对的是这样一个机会——如果要投资这家企业,有比当时的债权投资人更低的价格。

但是首先,它是“ST”。(不过如果都是好公司和好资产的话,也不需要橡树资本了对吧?)

其次,又是亏损,又是债务违约,又是破产,大家一听都怀疑这公司是个“坏公司”。

但是又说回来,垃圾债的另一个好名字叫高收益债。对于资产管理人来说,这个资产到底是“鱼眼珠子”、“鱼肚子”还是“粪便”,不是交易所说了算,而需要专业投资人来定价的。

在这个过程中我们发现,它的股权价值被清零了,净资产变成负数了,债权人又变成股东了。而从法院裁决书判定那一刻开始,这家公司的亏损就变成过去式了。

当然交易所要等它连续三年盈利才会给它摘“ST”帽的时候,当基金公司风险控制部门按下“清仓”按钮的那一刻,就给橡树资本这样的会算账的价值投资者一次绝佳的击球机会。

以破产期的股票价格买进去,5年后会发生什么?

做价值投资,不仅账要算得清楚,还要有想象力。

如果我们只有线性思维的话,这家过去账面能亏损300亿的上市公司,未来还可能再亏200亿。

但是到了2021年、2022年以后,俄乌冲突导致钾肥供应链吃紧,盐湖钾肥的盈利迅速改善。

同时,我们国家对电动车的鼓励政策,让我们在这家企业身上发现了新的投资机会,锂矿资源。

这两个因素叠加在一起,资本市场的想象力再次被唤醒,居然给盐湖股份1800亿的市值。

所以,就像太极图中的黑白鱼眼睛,当我们对一个资产最为悲观的时候,往往乐观的种子也开始播种。

我想用这个案例来说明,万物皆周期,无论成长和价值,有时候人算不如天算。

当时在2019年的时候,我们很难预测到这样一笔神奇的投资。当时债权投资人溢价50%的换成一只ST股票的时候,他们没有想到这笔烂债不但没亏钱,还赚了很多钱。

香港政府救助国泰航空:本金保护很重要

案例:香港政府救助国泰航空

案例来源:信璞投资

案例来源:信璞投资政府怎么去救助企业,也是值得观察的案例。

我们发现,国家救助企业,最大的问题就是道德风险。

给企业救助的资金,救助多少才够?企业要不要归还本金?这都是救助中很大的问题。

美国财政部在救助房利美的过程中,赚了几百亿美金。

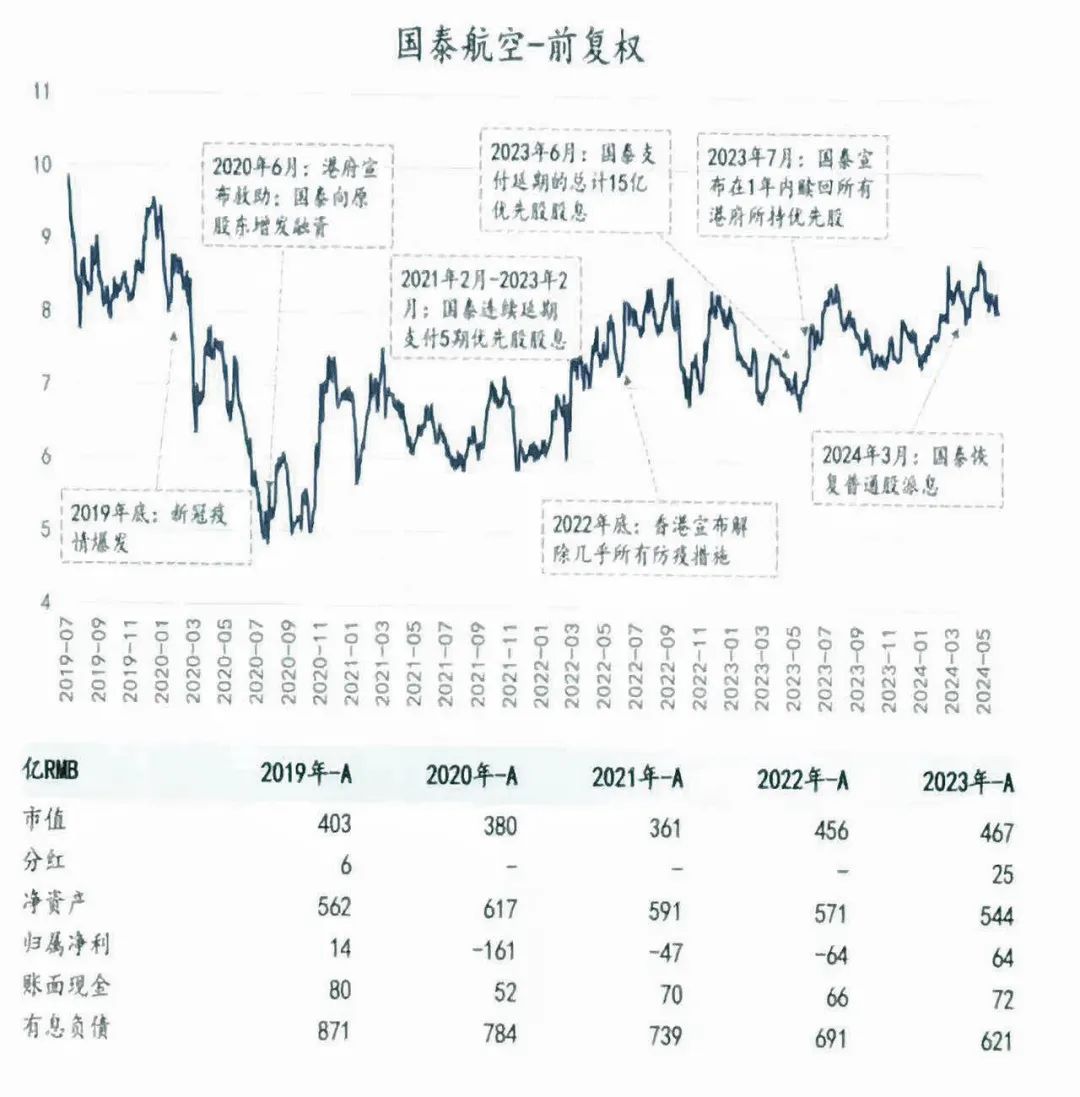

在市场化的机制下,香港政府怎么救助一家对当地影响很大的航空公司——国泰航空,也是研究政府如何参与债务救助的经典案例。

来看看香港政府在债务重组的过程中,如何保持就业,保持企业稳定,同时又保护了纳税人的本金。

本金保护和财务透明,在国家救助中是比商业重组更重要的事情,因为这对所有的纳税人来说,是一个很重要的风险控制手段。

国泰航空,是一家以香港为基地的航空公司,几乎处于垄断水平,它和香港的经济发展唇齿相依。

这家企业如果倒闭的话,不仅会影响很多人的就业,还会对香港这样的金融中心产生影响。与盐湖集团的人祸不同,国泰航空的亏损完全是因为天灾导致的。

疫情前,这家公司常态的收入差不多是1000亿,盈利20亿左右,市场给它的估值是400亿左右。

但是疫情以后,最低点时它的估值跌到了200亿。即使拿到政府和股东救助,国泰航空连续两三年,每年都亏损上百亿。

这家航空公司亏损两三百亿后,对公司的负债表形成了巨大的伤害:它的市值跌了一半。

但是我们看见它的净资产在疫情期间没有下降,因为中间进行了两笔重大的救助交易。

一笔是两家股东——中国国航和太古集团,以疫情的低价对它进行了增发。

平常市价10块钱的股票以4块钱的价格增发,这和盐湖集团债权人的情况是相似的。10块钱去买国泰航空股的老股东如果不追加投资的话,他的股权一下子就被稀释了。

航空公司停航以后,该支付的飞机租赁利息、大量人员的工资,还是要继续支付,股东的100亿融资还是不够花。

这个时候,香港政府对它推进了390亿的救助计划。

这390亿港币的重组协议包括:

1、发行195亿港元的优先股,和约19.5亿港元可认购股份的认股权证(可调整)。

这195亿的优先股不可转股,只能吃高股息。怎么去给这个利息呢?我们看一下这个条款:

(1)从优先股及认股权证发行日(包括当日)至(但不包括)自优先股及认股权证发行日起计满三年之日(「第一次递增日期」)的年利率为3%;

(2)从第一次递增日期(包括当日)至(但不包括)自优先股及认股权证发行日起计满四年之日(「第二次递增日期」)的年利率为5%;

(3)从第二次递增日期(包括当日)至(但不包括)自优先股及认股权证发行日起计满五年之日(「第三次递增日期」)的年利率为7%;

(4)从第三次递增日期(包括当日)开始的年利率为9%。

港府提供的利息政策是,满三年后利息为3%,这比美元的利率要低,因为这是救助利率;

满四年的利率是5%,满五年是7%的利率,第四次递增的利率可能有9%。

首先,这种成本递增的利率结算方式,让债权人和纳税人得到了合理的回报。

其次,被救灾的企业不能长期低息占用政府财政资金,因为这是纳税人的钱。

事实证明,这笔救助的力度不仅是足够的,还让市场对这个股票未来能活下去是有信心的,毕竟政府提供了7年的贷款支持。

2、117亿港元左右的供股,以及78亿港元的过渡贷款。

由Aviation 2020 Limited向国泰航空提供的过渡贷款,也是一种名义担保。

100亿的股东定增,还有三四百亿的政府贷款,市场大概率认为这家龙头企业在三年内是不会破产的,因为大部分人对疫情持续的预测就是三年。

所以,这家公司的PB在0.5倍就开始止跌回稳,它的市场信用和现金流也逐步恢复。

万物皆周期,价值投资者在债务重组中的自我保护和发展

还有一个值得玩味的案例。

在传统油车逐渐被电车取代的时代,大家都在争论,未来到底是“蔚小理”还是小米的天下的时候,却有一家老牌汽车黑马诞生。这家公司的大股东有六七百亿的债务违约缠身,在经历重大的债务重组和各方博弈后,他给所有投资人分红300多亿。

这说明什么?当“鱼眼珠子”掉到“粪坑”里,有时候也可以去打捞擦拭一下。

这些都是对债务重组的一些简单的商业思考。

通过这些案例,我的心得总结来说:

1、万物皆周期。好公司、好资产、好团队,都在不断的流动和排列组合中。

因为有好资产傍身,融资也变得轻而易举。银行才敢大肆给它贷款,资本市场才敢炒到天价。

天下皆知美之为美,斯恶矣。

经济周期总有春夏秋冬,在经过一段时间发酵后,不良资产总会暴露出来,最后形成债务重组的机会。

过度投资,过度多元化以及不透明的财务政策,都是好资产变差的重要原因。而且这是一个非常缓慢的变量,只是经济危机促成慢性病演变成了急性病。

作为价值投资者,我们在观察鱼眼睛(好公司)时,如果看到的都是白珠子,那就要想想黑珠子何时会出现;而在最黑暗的时候也要想想,白珠子也终会亮起来。

2、公开、公平、透明的机制。

任何资产的投资,都需要看到自己和交易对手处在公开、公平、透明的机制中。在债务重组过程中,这也是一个保护本金安全的重要因素。

—— / Cong Ming Tou Zi Zhe / ——

编辑:伊娜

责编:艾暄