中证A500赶鸭子上架!背后藏着某队救市的大棋?

(来源:派克斯研究院)

中证A500基金火速上新,背后隐藏着大一盘棋!

问大家一个的问题,A股快要跌破2700了,还有投资价值吗?股市是不是应该关了?

相信经过最近三年毒打的基民、股民估计大部分都会说没有价值,顺便再用国粹输出两句。

但这只是哀其不幸怒其不争的气话,真实情况可能是大家并不希望它关闭,因为股市是为数不多让大家实现财富增值的地方了。虽然股市做的稀烂,但买三方理财的结局更惨,例如中某植、恒某大、海某银都是一样的套路,买了就是血本无归。

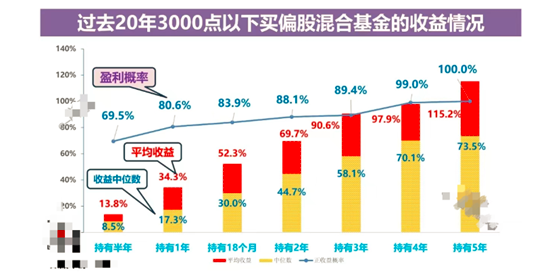

至于说现在的位置还有没有投资价值,我可以给大家一组数据。过去20年在3000点以下买入偏股混合基金指数持有时间越久正收益概率越高,收益也更丰厚。

唯一让人纠结的是,花有重开日,人无再少年,一般人熬不住,就算坚持住了,买什么也是个难题。因为每轮大级别的行情都有自己的主线,总不能去买个上证指数吧,这样显得有点呆,那么有没有一个指数可以把A股的核心资产一键打包?

1、中证A500“新皇登基”

答案是有的!

以前是沪深300。

也是本轮国家队救市的主要工具。只是因为太笨重,成分股又缺乏成长性,救市那四五千亿的资金丢进40多万亿的指数里面根本就没溅起几朵水花。而且算上今年,沪深300已经下跌四年了,有点丧失国内核心资产标杆的作用了。

现在是中证A500。

虽然对这个“中国版标普500”的称号有点嗤之以鼻,因为调子起这样高,万一这次中证A500也表现低迷,这锅算谁的?到底是标普500带不动呀,还是我们A股躺着不愿动,到时候说不清楚。要知道上一个叫“东方纳斯达克指数”的恒生科技,现在坟头上的草都已经一米多高了。

数据来源:wind,2021.02.17-2024.09.10

数据来源:wind,2021.02.17-2024.09.10但是呢,也没办法,只能矮子里挑将军。从指数的编制规则来看,中证A500确实已经算是目前价值最优的核心资产了。

首先指数市值够大,核心资产一网打尽。根据数据测算,中证A500的成分股市值达到了45万亿,占A股总市值的57.2%,也就是说持有这个指数就相当于拥有了A股涨跌的控股权,我命由我不由天。

数据来源:wind,华泰证券

数据来源:wind,华泰证券其次就是行业分布比较均衡,还不缺弹性。中证A500继承了A系列成分股挑选方式,成分股不仅要大,还要兼顾行业均衡,走的是雨露均沾路线,这就使得更多细分行业龙头被纳入指数,包括一些市场规模天然偏小、成长性高的新兴行业。因此虽然和它的“前任”沪深300的重合度较高,但对房地产、金融等传统行业的覆盖较低,所以质地更优异,新旧动能转换的很成功。

最后就是官方给做了背书。大家还记得这次发行的10只中证A500ETF基金吧,审批仅花了一天时间,而且是在指数还没发布的情况下就先让基金开始募集,这基本上就是走了个形式,或者说这就是上层的意志在主导。

而且为了解决基金发了没人买的问题,深交所更是给包含基金、券商、银行、保险在内的25家机构专门开了个座谈会。大致意思就是,这是“国九条”新政后发布的第一只宽基指数,质地肯定没问题,要不那不是啪啪打脸嘛,你们这些机构该出钱出钱,该出力出力,发行的这几只中证A500ETF接下来有大用。

3、中证A500背后的一盘大棋

有啥用呢?

对于上层来说,就是要用中证A500接替沪深300来充当救市工具。现在市场已经验证了单纯的拉沪深300、创业板、科创板救不了A股。拉价值板块,成长跌,拉成长板块,价值跌,鱼和熊掌不可得兼。

因此在国家队预算不足的情况下,更是要把钱都花到刀刃上。没有条件,那就创造条件,重新设计一个指数,把各个细分行业的龙头都放进去,用龙头带动整个板块的活跃度。这样虽然不见得有立竿见影的效果,但最起码资金能够形成一定的合力,不再各自为战。

因为各自为战的结果就是热点快速轮动,为数不多的多头被套在一个个小山头上,割了一个山丘,还有下一个,很难有一个宽基、行业指数走出趋势性合情。

最好的例子就是今年以来大放异彩的红利策略也遭遇了A杀,高点回撤接近20%。就像《琵琶记》中写的,“我本将心向明月,奈何明月照沟渠”,爱过的心就像玻璃碎片。

数据来源:wind

数据来源:wind对于基金公司来说这也相当于一场自我救赎。基金公司目前最棘手的问题是如何走出信任危机的阴霾。都说顾客是上帝,顾客不满意,商店就有可能倒闭。所以如何让基民挣到钱就显得很急迫,毕竟只有把蛋糕做大,餐桌上的人才能都有饭吃,否则总有人有掀桌子的冲动,做不好那就不要做了。

当然了对基民来说肯定是怀疑的,这不会又是一个圈套吧?因为上次相信“让基民、股民来股市里面挣钱”的人,到现在还被挂在“8.28”里程碑上风吹雨淋。

不过大家别担心,现在这种市场环境,咱们基民去认购中证A500的人非常少,认购的主力应该是机构。根据有关消息,国泰君安证券参与了多只ETF的承销工作,毕竟合并完海通证券要有当大哥的样子。

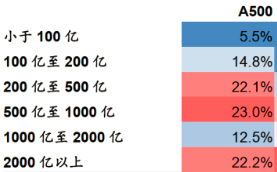

而且各家基金募集的很顺利。截至9月13日上午,首批10只中证A500ETF合计募集规模超过62亿。景顺长城中证A500ETF募集完成超过60%,华泰柏瑞、富国、摩根则接近完成一半,嘉实基金甚至已经达到了上限20亿元,比原计划9月20日提前7天结束。

数据来源:wind,2024.09.14

数据来源:wind,2024.09.14有时候咱们可以说机构坏,但不能说机构菜。毕竟如果各家基金全部满额募集的话,那可是有200多亿的增量资金,机构的拿出来的钱总要看到几朵水花吧,不说这个指数以后表现怎么样,最起码开赛阶段不会太差。

4、10只中证500ETF基金该怎样选

当然了,这都是咱们的推测,真假各半。但万一是真的要来一场场声势浩大的《拯救大兵A股》行动呢。

因此大家可以质疑,但不能没有准备。那这10只中证A500ETF应该买哪只呢?

数据来源:wind

数据来源:wind按理说这10只基金都是指数基金,整体的收益差别不会很大,随便买哪一只都一样。但真实情况可能不是这样。买指数基金特别是场内的ETF基金最好还是选择有先发优势的、费率低的、基金公司平台强的,跟踪误差咱们就先不说(基金还没成立)。

先说费率。这10只基金的管理费和托管费没区别,都是0.15%和0.05%。不过在认购金额为100万以上的认购费上各家有点区别,费用最低的是国泰中证A500ETF,低至100元。

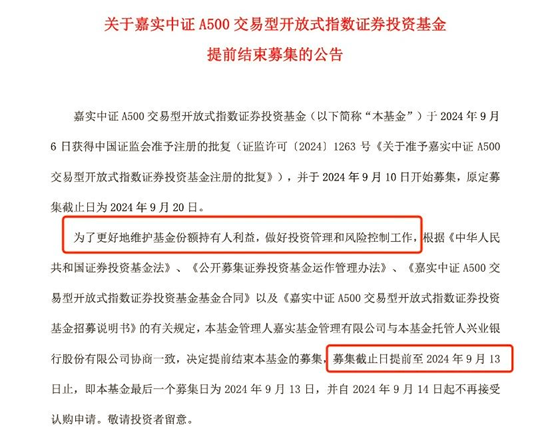

其次是先发优势。毕竟先发的可以先买入,可以等后发的来抬轿子。从目前的情况来看,本次拔得头筹的是嘉实中证A500ETF,目前已经发公告,宣布募集结束。这次嘉实基金一反常态,在营销上下了很大力气,估计是想要打一场翻身仗,毕竟8月份董事长刚被抓,据传是和老登头的儿子搞利益输送。

最后是拼基金公司的实力。基金公司的ETF规模就是实力的象征,毕竟基金公司的排名也是市场选择的结果,存在急合理。规模排名前十的基金公司中,参与本次中证A500ETF发行的共有5家,分别是华泰柏瑞、南方、嘉实、国泰、银华。

数据来源:wind

数据来源:wind当然了本次新发的10只基金在分红设置上也是卷出了花。要知道今年年初新上的10只中证A50ETF中,也只有摩根基金的产品添加了分红机制。可是这次10只中证500ETF都有分红条款,而且是一家比一家卷。

在分红周期上,除南方基金没有明确定期分红时间外,其余9只都设置了定期分红的评估时间,南方基金估计是想要来个进可攻退可守,根据友商来调整分红节奏。华泰柏瑞、富国则是设置了季度分红,但是需要评估。银华、国泰、景顺长城则是做了升级,他们是月度分红,但也需要评估。不过呢也有不需要评估的,摩根、嘉实、招商和泰康在满足分红的条件下,明确每季度,会至少进行一次收益分配。

如果你要问我们最看好哪家,其实华泰柏瑞、南方、国泰都可以。至于你说的分红条款,不好意思本来就是自己的钱,分不分的又有啥区别。