华泰柏瑞上证180ETF(530303):央企市值管理如何加持“新版”上证180指数

登录新浪财经APP 搜索【信披】查看更多考评等级

据国资委官网12月17日消息,为进一步推动中央企业高度重视控股上市公司市场价值表现,规范有序开展市值管理工作,提升上市公司投资价值,切实维护投资者权益,以更有力的行动举措促进资本市场健康稳定发展,国务院国资委于近日印发《关于改进和加强中央企业控股上市公司市值管理工作的若干意见》(以下简称《意见》)。

《意见》强调了中央企业应将市值管理作为长期战略管理行为,明确“将市值管理成效纳入对中央企业负责人的考核”,有望为央企控股上市公司市值管理形成长期有效的制度保障。在路径上,《意见》一并提出并购重组、市场化改革、信息披露、投资者关系管理、投资者回报、股票回购增持等六大市值管理工具,关键词包括且不限于“增强科技创新能力”、“规范实施股权激励”、“完善ESG管理体系”、“优化现金分红节奏”、“常态化股票回购增持机制”、“解决控股上市公司长期破净问题”。

结合11月15日证监会发布的《上市公司监管指引第10号——市值管理》,可以认识到,市场正加快步入“市值管理”新时代。从主要指数成份股到长期破净企业、再到上市央国企,各上市主体都有望采取不同的手段以“做强做优主业,增强核心功能、提高核心竞争力”。例如:成熟公司可通过分红提升股东价值回报,中小型成长企业可通过回购进行市值管理,央国企等资本雄厚的公司则可以围绕产业整合或吸收新质生产力成分进行并购重组以提升公司质量……

上市央国企市值管理作为新一轮资本市场改革与新一轮国企改革的重要交汇点,可谓意义重大。

从资本市场改革的角度出发,提振资本市场或已成为加快经济发展动能切换的重要手段,若运行得当或实现“财富效应累加-投资者风险偏好提升-居民消费潜力激发-企业盈利增厚-企业投资意愿抬升/自发产能升级-市场估值进一步抬升”的正反馈,对于地方政府来说,资本市场发展也有利于其从“土地财政”走向“股权财政”的职能转型。也即,在中国经济结构调整的关键时刻,夯实市场上行基础、优化投资者回报具有相当的必然性,而上市公司的价值实现无疑是重要抓手。

从国企改革的角度出发,与社会公共利益和国家经济安全深度绑定的央国企本身就具备整合更多社会资源的能力,在不确定性提升的新时代需要站出来去承担更多国家战略,或是在国内经济出清的过程中通过并购扩张引领产业焕新和未来产业启航,或是在逆全球化和制造业回流的挑战下成为“一带一路”等时代课题的桥头堡。也即,在央国企服务国家战略、效率提升的过程中,其在资本市场上的价值实现之路同样存在基本面上的支撑;为此,分红回购、并购重组等市值管理手段可视为上市央国企向投资者传递自身创造优质回报能力的积极信号。

对应到投资机会上,除了望而可知的上市央国企,前文所述主要指数成份股与长期破净企业或都存在中期主题性机遇。而作为境内标杆性宽基指数之一,近期编制规则完成更新的上证180指数或就与国资委对央企市值管理的要求高度契合——

11月14日,上海证券交易所与中证指数公司发布公告修订上证180指数编制方案,并已于12月16日正式实施。修订内容包括:1)采用流动性筛选与市值排序相结合的选样方法,进一步提高样本市值覆盖度;2)设置个股、前五大样本权重上限,新增行业均衡规则,使得样本一级行业合计权重分布与样本空间相应行业自由流通市值合计占比保持一致;3)引入ESG可持续投资理念,剔除中证ESG评价结果在C及以下的上市公司证券,降低样本发生重大负面风险事件概率。

优化后的上证180指数定位更加清晰,指数表征性、投资性均有明显提升:1)修订后,上证180指数样本在沪市的市值、营收、分红、净利润覆盖度分别达到约61%、63%、76%、82%,比修订前分别提升2.4%、1.4%、4.1%、4.9%;2)修订后,上证180指数的含“新”量进一步提升,信息技术、医药卫生、工业等“新经济”相关行业权重提升9.5%,科创板权重提升1.8%;3)修订后,样本权重行业分布基本与沪市整体行业特征保持一致,或更好反映资本市场结构变化和产业转型升级。(修订后指数数据来源:中证指数公司,数据发布日期20241114)

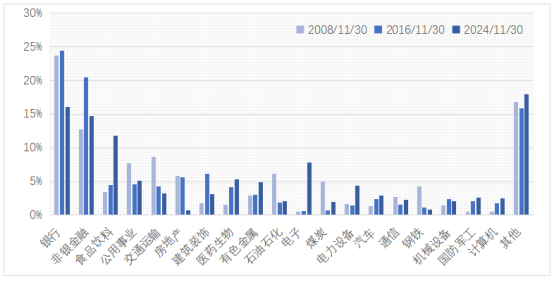

上证180指数的行业分布/数据来源:WIND,行业分类申万一级行业分类。细分行业占比会随着指数成分股调整和成分股涨跌发生变化。

上证180指数的“进化”某种程度上可视为投资者布局沪市高分红央国企手段的“进化”。WIND数据显示,上证180指数分布在各行各业、现金流充裕、经营稳定、盈利能力出色的蓝筹成份股中,有近62%的权重均为央国企,远超沪深300(50%)、中证A100(45%)、中证500(41%)、深证100(24%)等A股主流宽基指数。(数据来源:中证指数公司,WIND,截至20241217,下同)

在国资委推动央企市值管理的背景下,上证180指数成份股中的央企控股上市公司有望更加注重市场价值表现和投资者回报,或将进一步提升上证180指数的投资吸引力。

就以稳定投资者回报预期的现金分红而言,上证180指数成份股中的央企成分连续三年贡献了全部成份股现金分红总额的68%以上,带动指数单年度现金分红总额连续三年超万亿元,更是带动指数近一年股息率达3.3%、来到近十年来80%左右的高位区间。未来,若央企成份股进一步提升现金分红比例与金额,上证180指数的股息率中枢还有望进一步上移。

再以增强投资者信心的回购增持而言,上证180指数成份股自2021年以来累计回购金额达730亿元,已经以一“指”之力占到沪市整体的34%。这其中,来自央企成份股的区间回购金额在192亿元左右,若后续上市央企股票回购增持机制成为常态化,则上证180指数的回购空间有望快速打开,对投资者信心构成重要加持。

与此同时,当前上证180指数中尚存在22%的权重存在破净现象,其中上市央企占到一半。随着央企控股上市公司破净问题得到高度重视,相关公司拔估值或加快提上日程。

针对央企投资新时代下焕然一新的上证180指数,投资工具也在同步上新:近期华泰柏瑞上证180ETF已进入发售周期(扩位证券简称:上证180指数ETF,认购代码:530303)。值得一提的是,为争取提升投资者投资获得感,华泰柏瑞上证180 指数ETF特别设置了季度分红评估条款(详情请阅读法律文件),力争为投资者把握沪市投资机遇带来更趁手、更与时俱进的配置工具。

风险提示:基金有风险,投资须谨慎。如需购买相关基金产品,请您关注投资者适当性管理相关规定,提前做好风险测评,并根据您自身的风险承受能力购买与之相匹配的风险等级的基金产品。基金过往业绩不代表其未来表现,基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证。投资者在投资基金前,需充分了解基金的产品特性,并承担基金投资中出现的各类风险。请仔细阅读基金合同、基金招募说明书和产品资料概要等法律文件,了解基金的具体情况。指数由中证指数有限公司(“中证”)编制和计算,其所有权归属中证。中证将采取一切必要措施以确保指数的准确性,但不对此作任何保证,亦不因指数的任何错误对任何人负责。

(转自:上交所ETF之家)