美联储年内首次降息 时点恐生变

● 本报记者 周璐璐 李莉

北京时间2月1日凌晨,美国联邦储备委员会(简称美联储)结束为期两天的货币政策会议,宣布将联邦基金利率目标区间维持在5.25%至5.5%之间不变。这是美联储连续第四次维持这一利率区间不变。

值得注意的是,美联储在当天发表的声明中表示,在更有信心确定通胀率持续向2%的目标迈进之前,降低利率“是不合适的”。

机构人士称,美联储2024年首次利率决议声明整体偏“鹰派”,其首次降息时点可能会在今年年中前后。业内人士提醒,最终降息幅度可能没有市场预测的那么大。

美联储按兵不动

北京时间2月1日凌晨,在2024年首次议息会议上,美联储再度按兵不动。

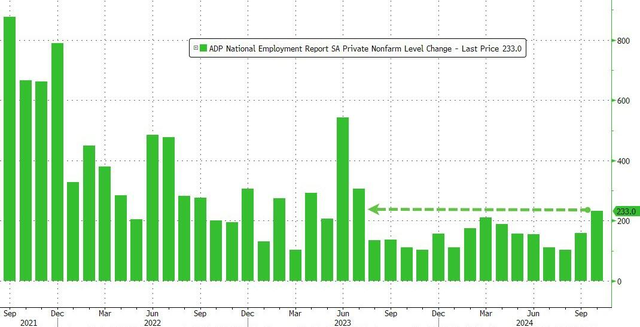

美联储在当天发表的声明中表示,近期指标显示美国经济活动持续稳步扩张。自2023年初以来,就业增长有所放缓,但依然强劲,失业率保持在低位。通货膨胀水平在过去一年有所缓解,但仍处于高位。

声明强调,在考虑对联邦基金利率目标区间进行任何调整时,制定货币政策的联邦公开市场委员会(FOMC)将仔细评估未来的数据、不断变化的前景和风险平衡。在更有信心确定通胀率持续向2%的目标迈进之前,降低利率“是不合适的”。

声明还重申,在评估适当的货币政策立场时,美联储将继续监测即将发布的信息对经济前景的影响。如果出现可能阻碍目标实现的风险,美联储将准备酌情调整货币政策立场。

美联储主席鲍威尔在当天会后举行的新闻发布会上表示,联邦基金利率很可能处于本轮紧缩周期峰值。如果经济发展与预期大体一致,美联储将开始调整政策力度。但他同时表示,根据本次会议,联邦公开市场委员会“不太可能在3月达到信心水平,并确定3月是采取行动(降息)的时机”。

对于美联储整体偏“鹰派”的声明,开源证券宏观经济首席分析师何宁指出两方面可能的原因:一是当前美国经济表现较好,不支持快速降息;二是美联储希望可以观察到更多更全面的数据。

国盛证券首席经济学家熊园认为,本次会议美联储着重强调了“风险平衡”的决策方法。这一概念源于鲍威尔在2018年提出的“风险管理”模式,核心思路是政策调整应当小幅缓步进行,以留出更多空间评估政策双重目标的上行和下行风险。

首次降息时点或延后

此次利率决议公布后,市场对美联储3月降息的预期明显降温。

多数美联储官员去年底预计,如果美国通胀率持续逐步下降且美国经济稳定增长,美联储可能在2024年三次下调利率,每次下调25个基点。

中信证券海外研究首席分析师崔嵘表示,考虑到鲍威尔表示3月降息并非基准情形、当前FOMC成员对降息分歧较大以及经济和通胀数据的总体韧性,美联储首次降息时点或在年中前后。

“美联储启动降息需满足两个门槛条件。”熊园表示,一是美国CPI和核心CPI同比降至3.5%以下,二是新增非农就业人数降至15万以下。据其测算,5月议息会议前通胀可能处在这一水平附近,非农数据则难以预测。因此,5月美联储也未必一定会降息,而目前市场预期过高。

降息节奏上,何宁认为美联储会非常灵活,若美国经济出现快速变化,降息的节奏也将相应变化,25个基点、50个基点都可能成为降息的选择。

关注中期布局机会

美联储打压3月份降息预期,一定程度压制了风险资产走势。不过,在机构人士看来,美联储年内降息仍是大概率事件,投资者可关注中期布局机会。

“到底是3月还是5月降息,从资产配置角度看,差异可能没那么大。”中金公司首席海外策略分析师刘刚认为,只要方向明确,交易方向也就明确,无非中间会出现一些“折返跑”。刘刚表示,市场“折返跑”的过程中,恰恰是再次布局此前计入降息预期较多的长端美债和黄金的机会。

平安证券首席策略分析师魏伟表示:“降息预期延后的背景下,市场交易或出现反复波折,但整体交易大方向明确。建议短期不必过于纠结市场降息博弈,可关注中期布局机会。”对于美国金融市场而言,近期重点关注纽约社区银行事件,如再度引发银行业风险发酵,可能对美债利率形成较大扰动。目前美股估值高于增长和流动性合理水平,叠加近期财报扰动,短期建议“低配”。

中国银河证券首席策略分析师杨超分析,市场或再度推迟对美联储降息节点的预期,对全球经济增长的担忧将降低原油需求,美债收益率上行仍是压制黄金价格的主要因素。目前,美债收益率在短期内不会进入快速下行通道。