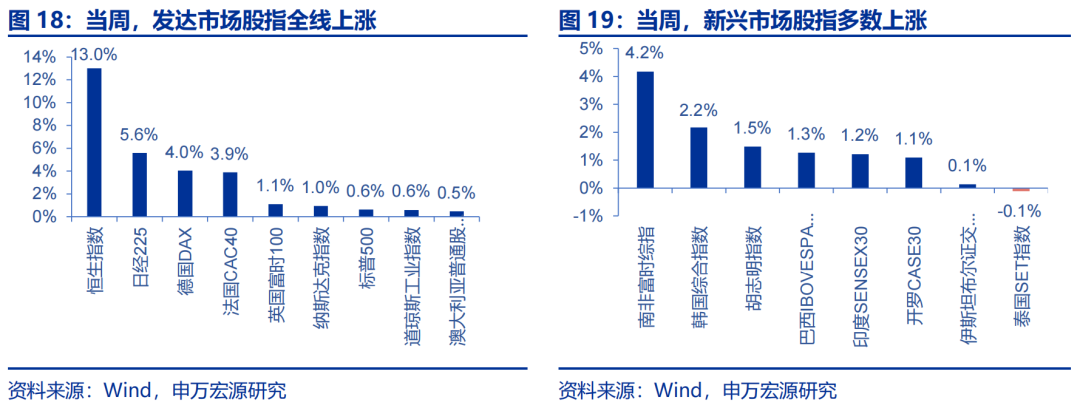

4月信用债发行降速,民企正融资,3个重点化债省份出现净融资 | 信用债市场月报

来源:中证鹏元评级

一级市场:4月信用债发行降速,净融资环比下降24%,但民企实现正融资,城投债持续净偿还,AAA级发行利率下行

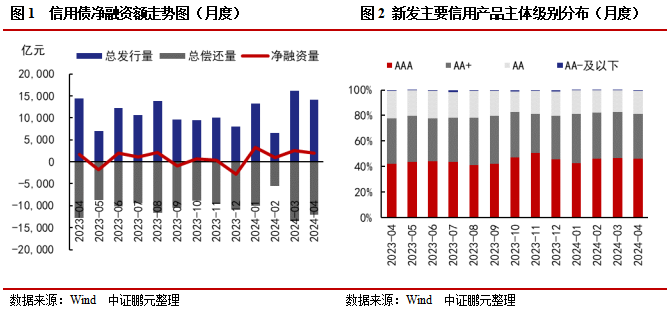

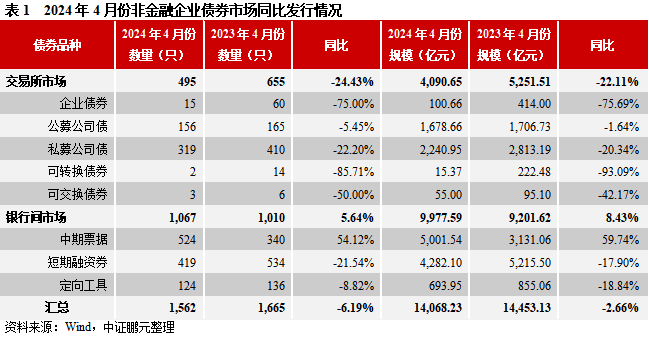

信用债:4月非金融企业信用债净融资1,980.90亿元,环比下降23.65%,同比上升14.88%;发行14,068.23亿元,环比下降13.06%,同比下降2.66%;AA+及以上主体级别占比81.07%,环比减少1.83PCT;

城投债:净偿还1,013.93亿元,环比上升259.85%,发行3,618.39亿元,环比下降26.4%;云南、广西、辽宁3个重点化债省份出现净融资,但规模均不大;

地产债:净融资87.47亿元,环比下降9.16%,发行903.27亿元,环比下降10.81%;

民企债:净融资549.82亿元,由前一月的净偿还747.10亿元转为净融资,发行1,006.90亿元,环比上升37.68%;

发行利率和利差:4月AAA级信用债发行利率下行;

二级市场:4月债券活跃度有所下降,总成交量下降近一成,30年期国债价格高位回落,城投和地产估值收益率全面下行

二级成交:4月债券总成交390,473.21亿元,环比下降7.84%。其中信用债成交额占比为13.72%,环比上升0.84PCT;

城投估值:4月3年期AAA、AA+和AA级平均YTM环比下降17BP、下降16BP和下降18BP,收益率分位数整体在0%-4%区间,处于近三年的底部;

地产估值:4月1年期AAA、AA+和AA级平均YTM环比收窄15BP、收窄17BP和收窄8BP,收益率分位数整体在0%-23%区间,处于近三年的底部;

评级调整与违约:风险事件涉及民营通信企业展期

4月有1家主体评级上调,1家主体评级下调;

4月发生1起信用风险事件。

"

一、一级市场

1. 4月非金融企业信用债[1]净融资1,980.90亿元,环比下降23.65%,同比上升14.88%;民企实现净融资,城投持续净偿还,且净偿还力度环比增大,但个别重点化债省份出现净融资

4月非金融企业信用债净融资1,980.90亿元,环比下降23.65%,同比上升14.88%;发行规模为14,068.23亿元,环比下降13.06%,同比下降2.66%,偿还规模为12,087.33亿元,环比减少11.04%,同比减少5.04%。本月发债主体评级中,AA+及以上主体级别占比81.07%,较前一月减少1.83个百分点,其中AAA、AA+级别主体分别占比46.30%、34.77%,较前一月减少0.42个百分点、减少1.41个百分点。

分债券类型来看:企业债净偿还314.99亿元,较前一月下降23.68%,其中发行100.66亿元,偿还415.65亿元;公募公司债净融资248.40亿元,较前一月下降39.66%,其中发行1,678.66亿元,偿还1,430.26亿元;私募公司债净融资57.36亿元,较前一月下降80.28%,其中发行2,240.95亿元,偿还2,183.60亿元;短融净融资660.58亿元,较前一月上升186.21%,其中发行4,282.10亿元,偿还3,621.52亿元;中票净融资1,554.51亿元,较前一月下降40.98%,其中发行5,001.54亿元,偿还3,447.03亿元;PPN净偿还237.14亿元,较前一月上升91.86%,其中发行693.95亿元,偿还931.09亿元。

4月城投债净偿还1,013.93亿元,较前一月上升259.85%,其中发行规模为3,618.39亿元,较前一月下降26.4%,偿还规模为4,632.32亿元,较前一月减少10.88%。本月有8个区域城投净融资,其中不乏12个重点化债省份中的地区,例如云南、广西和辽宁,但净融资规模均不大。

4月地产债净融资87.47亿元,较前一月下降9.16%,其中发行规模为903.27亿元,较前一月下降10.81%,偿还规模为815.80亿元,较前一月减少10.99%。

4月国企净融资1,431.08亿元,较前一月下降57.17%,其中发行规模为13,061.33亿元,较前一月下降15.46%,偿还规模为11,630.24亿元,较前一月减少3.95%。

4月民企净融资549.82亿元,由前一月的净偿还747.10亿元转为净融资,其中发行规模为1,006.90亿元,较前一月上升37.68%,偿还规模为457.08亿元,较前一月减少69.08%。

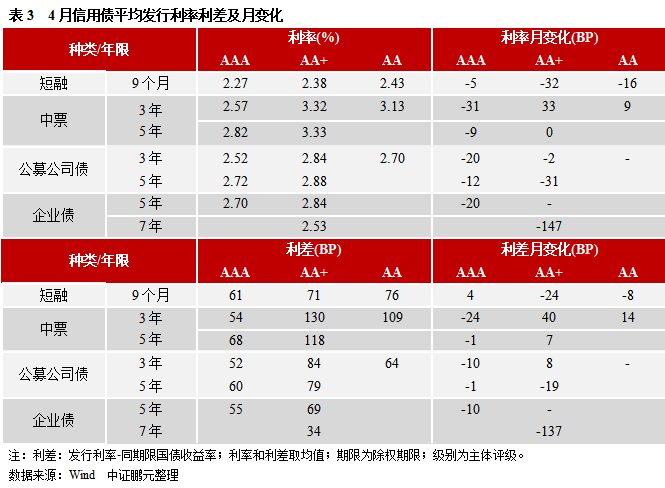

2. 4月AAA级信用债发行利率下行、利差收窄,AA+和AA级发行利率涨跌互现

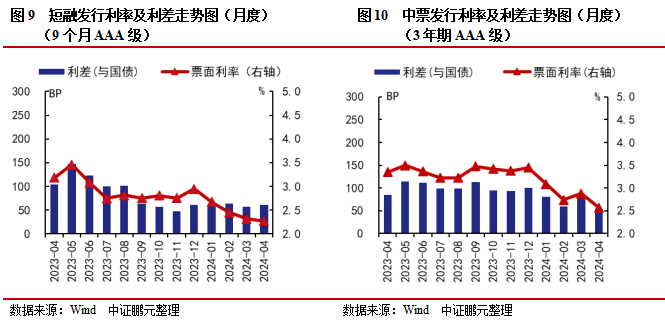

与前一月相比,本月9个月AAA级短融平均发行利率为2.27%,平均利差为61BP,较前一月分别下行5BP、走阔4BP。3年期AAA级中期票据平均发行利率为2.57%,平均利差为54BP,较前一月分别下行31BP、收窄24BP。3年期AAA级公募公司债平均发行利率为2.52%,平均利差为52BP,较前一月分别下行20BP、收窄10BP。5年期AAA级企业债平均发行利率为2.70%,平均利差为55BP,较前一月分别下行20BP、收窄10BP。

二、二级市场

1. 4月债券成交活跃度有所下降,总成交量环比下降近一成,其中信用债成交额占比为13.72%,环比上升0.84PCT

4月债券总成交390,473.21亿元,较前一月下降7.84%。其中信用债成交额占比为13.72%,较前一月上升0.84PCT。主要信用品种中,短期融资券、中期票据、公司债、企业债分别成交9,464.44亿元、15,570.40亿元、13,380.26亿元、1,361.59亿元,较前一月分别上升3.78%,下降1.78%,下降7.28%,下降11.99%。

2. 4月末利率债收益率以下行为主,长端上行,30年期国债牛市行情迎来拐点,收益率环比上行8BP,信用债收益率全面下行

市场主要债券品种的收益率期限结构方面,4月末,国债到期收益率涨跌互现,收于1.69%至2.54%之间,各期限品种到期收益率变化幅度在-4.9BP至7.88BP之间。其中5年期期限品种下行幅度最大,为4.90BP,30年期期限品种上行幅度最大,为7.88BP。国开债到期收益率涨跌互现,收于1.89%至2.68%之间,各期限品种到期收益率变化幅度在-8.09BP至4.86BP之间。其中5年期期限品种下行幅度最大,为8.09BP,1年期期限品种上行幅度最大,为4.86BP。

4月末,AAA级中短期票据到期收益率全线下行,收于2.08%至2.70%之间,各期限品种到期收益率变化幅度在-19.88BP至-5.44BP之间。其中6个月期期限品种下行幅度最大,为19.88BP,7年期期限品种下行幅度最小,为5.44BP。AAA级企业债到期收益率全线下行,收于2.15%至2.73%之间,各期限品种到期收益率变化幅度在-19.96BP至-3.74BP之间。其中1年期期限品种下行幅度最大,为19.96BP,10年期期限品种下行幅度最小,为3.74BP。

主要信用债品种的收益率走势方面,4月份,270天AAA级别中债中短期票据平均到期收益率为2.14%,较前一月下行17BP,平均利差为47BP,较前一月收窄10BP;3年期AAA级别中债中短期票据平均到期收益率为2.36%,较前一月下行15BP,平均利差为35BP,较前一月收窄7BP。

4月份,5年期AAA级别企业债平均到期收益率为2.52%,较前一月下行11BP,平均利差为39BP,较前一月收窄2BP;7年期AAA级别企业债平均到期收益率为2.60%,较前一月下行8BP,平均利差为32BP,较前一月收窄2BP。

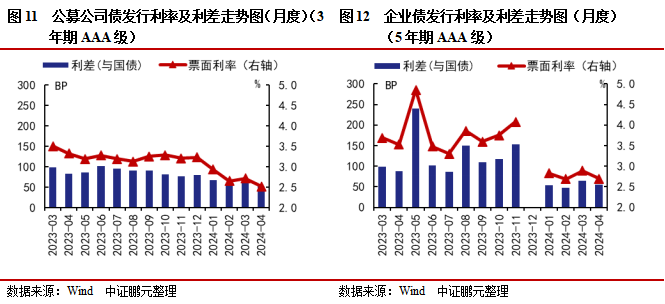

3. 4月城投债收益率全面下行,收益率分位数整体在0%-4%区间,处于近三年的底部

4月城投债到期收益率表现方面,1年期AAA、AA+和AA级城投债平均收益率分别收于2.21%、2.27%和2.33%,较前一月分别下降16BP、下降15BP和下降15BP;3年期AAA、AA+和AA级城投债平均收益率分别收于2.42%、2.48%和2.57%,较前一月分别下降17BP、下降16BP和下降18BP;5年期AAA、AA+和AA级城投债平均收益率分别收于2.55%、2.63%和2.77%,较前一月分别下降12BP、下降14BP和下降13BP。

4月末,3年期AAA、AA+和AA级城投到期收益率的分位数分别由前一月末的4%下降至1%、2%下降至1%、1%下降至1%,本月城投债收益率分位数整体在0%-4%区间,处于近三年的底部。

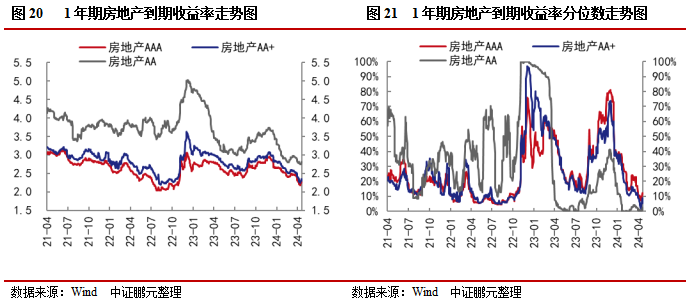

4. 4月地产债到期收益率全面下行,收益率分位数整体在0%-23%区间,处于近三年的底部

4月地产债到期收益率表现方面,1年期AAA、AA+和AA级地产债平均到期收益率分别为2.30%、2.38%和2.82%,较前一月分别收窄15BP、收窄17BP和收窄8BP。

4月末,1年期AAA、AA+和AA级地产债到期收益率的分位数分别由前一月末的20%下降至12%、13%下降至5%、3%下降至1%,本月地产债到期收益率分位数整体在0%-23%区间,处于近三年的底部。

三、评级调整与违约

1. 4月有1家主体评级上调,1家主体评级下调

4月非金融企业信用债有2家主体发生评级调整。其中1家主体为评级下调,为产业主体,所属申万行业为建筑装饰。1家主体为评级上调,为城投主体。具体信息见附表1。

2. 4月发生1起信用风险事件

4月发生1起信用风险事件,涉及主体1家,为民营通信企业;信用风险事件类型为展期。具体如下:富通集团有限公司(21富通01,展期)。

[1] 包括:企业债、公募公司债、私募公司债、可转换债券、可交换债券、中期票据、短期融资券、定向工具,不含金融债、资产支持证券等,下同。