2023年我国债券市场回顾及2024年前瞻

摘 要

2023年我国宏观经济运行平稳,货币政策精准有力,债券市场整体表现较好。2024年宏观经济动能转换的大趋势不变,利率中枢可能继续下行,但投资难度预计会加大。本文将2023年债券市场划分为四个阶段以进行回顾,并对信用债重点品种年内表现进行了分析,挖掘其变动背后的核心逻辑。最后文章对2024年债市前瞻进行了论述。

关键词

宏观经济债券市场信用债财政政策货币政策

2023年债券市场回顾

2023年是全面贯彻党的二十大精神的开局之年。这一年国民经济顶住了国内外多重因素交织叠加带来的下行压力,总体上持续恢复向好。全年国内生产总值(GDP)同比增长5.2%,全国城镇调查失业率均值为5.2%,物价运行总体平稳。

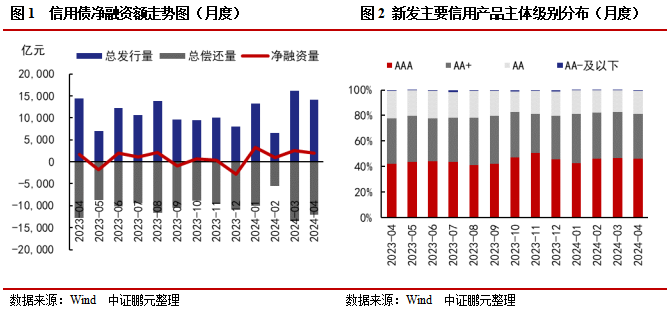

债市方面,2023年利率债继续维持窄幅波动格局,全年10年期国债收益率在2.54%~2.94%波动,1年期国债收益率在1.73%~2.40%波动,大体呈现“N”型震荡下行走势。其中,信用债全年表现偏强,信用利差明显压缩。

按照驱动因素不同,2023年可以按照收益率走势将债券市场划分为上行筑顶、持续走低、反弹回升、步入震荡四个阶段。

(一)上行筑顶阶段(1—3月)

1.整体情况:经济修复向好,债市收益率上行,信用债相对走强

2023年伊始,在稳增长政策的支持下,1月经济呈现较快修复,我国制造业采购经理指数(PMI)重回扩张区间,债市收益率(以下简称“收益率”)呈现上升趋势。

2月春节期间经济继续修复,但春节前收益率处于相对高位,且春节后经济数据明显分化,收益率总体震荡下行。随后在短期不利因素影响下,资金面收紧,叠加市场预期经济增速加快,收益率有所上行。

3月,我国全年GDP增速目标定在5%左右,政策信号引导经济增长节奏不宜过快,收益率开始筑顶回落。与此同时,消费者物价指数(CPI)低于预期、地产销售遇冷,收益率稳中有降。3月10日,美国硅谷银行宣布破产,金融风险事件引发避险情绪,美联储加息预期降温,海外债市走强,收益率也受到一定影响。3月17日,中国人民银行宣布存款准备金率降低25BP,资金面的担忧情绪有所缓解。

2.第一阶段重点信用品种情况

在该阶段信用债走势值得关注。一方面,年初国有大型商业银行等低价放贷,代替了部分高等级主体发债融资,信用债供给整体减少;另一方面,中小银行放贷竞争力不及大行,在业绩压力下加大债券配置力度,叠加理财市场规模阶段性恢复、公募基金混合估值型产品建仓需求增加等因素,信用债需求走强。供需失衡下催生了信用债市场“资产荒”行情,推动信用债收益率下行。

城投债方面,2023年3月末,AAA级1Y、3Y、5Y城投债利差分别较2022年12月末下行21BP、31BP、20BP,AA+级分别下行38BP、58BP、47BP,AA级分别下行83BP、91BP、46BP,AA(2)级分别下行119BP、68BP、28BP。低等级城投债利差下行更为显著。

商业银行二级资本债、永续债(以下简称“二永债”)方面,1月,由于商业银行信贷投放较快,资本充足率出现一定压力,选择二级资本债到期不赎回的中小银行数量增多,一度引发市场担忧情绪。2月发布的《商业银行资本管理办法(征求意见稿)》提高了二级资本债等次级债的风险权重,对二永债需求产生了一定扰动。不过在非银行金融机构面临“资产荒”的背景下,二永债整体表现不弱,1月末二级资本债利差开始收窄,随后保持低位震荡。

地产债方面,1—3月随着经济预期改善和房地产销售回暖,国企和高等级民企地产债利差总体下行。其中高等级民企地产债利差下行幅度更大,低等级民企地产债波动较大。

(二)持续走低阶段(4—8月)

1.整体情况:经济环比下行,连续降息,利率进入下行通道,信用利差继续压缩

4月,经济基本面转弱,资金面由紧转松,收益率震荡下行。4月11日,通胀与金融数据同日发布,形成反差:一方面CPI低于市场预期,另一方面社会融资规模创下历史同期新高。这主要源于信贷供给意愿较强,但实体内生融资需求并不强。4月18日,一季度经济数据公布,总量表现较好,但已经在市场预期之内,数据公布后收益率有所下行。

5月,经济环比走弱的信号开始出现,先是4月末PMI重新回到荣枯线以下。随后数据显示,信贷同比增幅明显下降、结构转弱,通胀也低于市场预期,反映出经济修复能力偏弱。5月15日,中国人民银行发布《2023年一季度货币政策执行报告》,新增“总量适度,节奏平稳”的要求,同时“保持利率水平合理适度” 1的平衡基调未发生改变。

进入6月,跨月资金平稳,PMI不及预期,收益率先上后下。5月物价指数继续下行。6月13日,逆回购利率下调,随后5月金融数据公布,在降息与金融数据走弱的共同影响下,长短端利率均大幅下行。

7月,债市整体处于政策扰动期,降息后收益率整体低位震荡。7月末,中央政治局会议召开,强调宏观政策要在扩大需求上积极作为,财政货币政策要有效弥补社会需求不足。会后,债市情绪偏谨慎。但经济数据仍偏弱,10年期国债收益率触及2.67%后即开始下行。随后各部委开始表态,提振信心,债市情绪再次转为谨慎。

8月,基本面阶段性企稳,地产政策持续发力,资金面偏紧,收益率震荡上行。信贷、社会融资规模总量边际回暖,经济数据好于预期。8月先后召开2023年下半年工作会议、金融支持实体经济和防范化解金融风险电视会议等,对经济平稳运行作出规划部署,但短期内对市场影响有限。

2.第二阶段重点信用品种情况

信用债方面,4—5月随着经济预期转弱,信用债收益率明显下行,信用利差维持平稳。6—7月,从市场供需来看,供给有所修复,而机构间配置需求受到政策预期等扰动。7月,中央政治局会议释放积极信息,收益率上行。

城投债方面,此阶段信用事件有所增多。5月中短久期城投债利差先行走阔,6月长久期城投债利差随之走阔。为防范地方债务风险进一步扩散,债务监管趋严。7月24日,中央政治局会议提出,要有效防范化解地方债务风险,制定实施一揽子化债方案。在“一揽子化债”预期下,7—8月,城投债利差再度收窄,利差压缩集中在中低评级品种。

地产债方面,4—5月,地产债走势继续分化,国企地产债价格小幅修复,高等级民企地产债利差又有所回升。5—6月房企销售、融资不及预期,6月以来地产债利差多数上行,其中民企地产债利差上行较大。

(三)反弹回升阶段(9—10月)

1.整体情况:一揽子政策发力稳经济,收益率探底回升

9月初,地产放松政策进入落地阶段,收益率快速上行。资金面受地方债发行和稳汇率影响再度趋紧,债券基金出现小范围赎回,短债调整较多。9月中旬,社会融资规模等经济数据先后公布,整体低于预期。9月15日,中国人民银行宣布下调金融机构存款准备金率0.25个百分点,但债市交易热情未持续过久,随后继续调整。市场对基本面形成阶段性筑底预期,加上季末资金面持续偏紧,地产刺激政策继续加码,收益率整体上行。

10月,国庆节期间消费数据走强,美债大跌,节后我国债市出现小幅调整。10月的通胀数据略低于预期,出口和金融数据高于预期。货币政策还有充足的政策空间和储备,收益率转为下行。临近10月下旬,三季度经济数据发布,GDP增速超预期,收益率继续上行。10月24日,十四届全国人大常委会第六次会议审议通过了国务院关于增加1万亿元国债发行的议案,宽财政预期带动收益率上行。

2.重点信用品种情况

城投债方面,9月城投债跟随利率债走势,调整明显,城投各等级利差走阔。国庆节后,特殊再融资债启动发行,同时表内信贷持续用于地方债务化解,化债行情下城投债持续走强,信用下沉策略成为普遍选择,低等级城投债利差压缩尤其明显。

地产债方面,一线城市“认房不认贷”、贷款利率下调等政策推出,地产债走势出现分化。

(四)步入震荡阶段(11—12月)

1.整体情况:资金面紧平衡,收益率震荡下行、信用债走强

经历了9—10月的调整之后,债市暂时进入平衡状态,市场开始等待年末关键会议信号。11月1日,国家金融监督管理总局发布《商业银行资本管理办法》,过渡期并未延长,对委外投资等约束有所放宽,但债市反应一般。资金面在跨月之后转松,收益率震荡走平。11 月9 日,国家统计局公布 10 月通胀数据, CPI同比下降0.2%,低于市场预期,与此同时资金面开始缓步收紧。市场对基本面预期略有回暖,叠加中美领导人会晤,风险偏好有所上行,长端债券收益率小幅走高。

11月下旬,资金面开始收紧,同业存单利率持续上升,中短端收益率带动长端开始调整。政策方面扰动也持续不断。11月末,深圳再度出台房地产放松政策,同业存单利率一度逼近2.7%。整体来看,11月债市表现略弱,短端债券收益率上行,长端以震荡为主。

进入12月,资金面继续维持中性水平。中央政治局会议和中央经济工作会议传达的2024年经济政策相对积极,但未出现房地产政策全面放松的信号,债市情绪出现一定修复。12月下旬,资金面走势平稳,商业银行下调存款挂牌利率,收益率再次下行。

2.重点信用品种情况

城投债方面,年末一揽子化债方案加速推进,但城投债严监管并未放松,供给端持续收缩,城投债收益率持续下行。城投债一、二级市场情绪继续走高,机构下沉意愿强烈,城投利差压缩集中在中低评级品种,短端及隐含评级AA-城投债表现最佳。

二永债方面,11月上旬资金面略有好转,信用债持续供小于求,二永债再次成为市场挖掘重点。中低等级、中长久期二永债利差大幅压降。11—12月,AAA-级二级资本债相对于AAA级商业银行普通债的利差维持在25BP~30BP,远低于年初70BP的水平,永续债与二级资本债利差维持在5BP~10BP,低于年初30BP的水平。

地产债方面,基本面偏弱叠加部分房企负面舆情,加剧了市场对房企偿债能力和意愿的担忧。10月末中央金融工作会议提出,一视同仁满足不同所有制房地产企业合理融资需求2。多家银行积极落实会议精神,对接房地产企业融资需求。受政策引导,11月国有企业地产债发行规模有所回升,但民营企业发债情况无明显改善。

2024年宏观经济及债券市场前瞻

(一)宏观政策取向积极,高质量发展是核心

2023年12月,中央政治局会议和中央经济工作会议先后召开,“高质量发展”摆在优先位置,传达出2024年经济增速目标相对积极。但市场预期的回暖需要更多条件:一是财政总量还需要进一步扩张;二是推动经济循环回归和内生动能修复,需要实质性改善实体部门的资产负债表。

通胀方面,由于基数相对偏低,2024年通胀同比增速可能上升,但在经济循环修复偏慢的情况下,还需要观察环比增速。总体而言,我们预计2024年GDP平减指数比2023年有1个百分点左右的上升。

经济增速方面,预计2024年经济增速上半年高、下半年低,二季度经济同比增速因基数效应可能达到全年高点。从环比看,预计年初政策刺激的直接拉动效应相对偏强,而经济循环对应的内生动能可能呈现弱上升的走势。在内生循环滞后修复的情况下,经济波浪式运行的基因依旧存在,数据波动、预期波动和市场波动可能继续维持。

在此背景下,我们对2024年财政及货币政策有以下判断:

财政政策方面,积极的财政政策要适度加力、提质增效,或许意味着2024年财政赤字将维持一定扩张力度。首先,财政赤字率或继续设定在3.0%,但年中存在追加预算的可能,最终预算赤字有望达到5万亿元,其中大部分为中央赤字;其次,地方政府专项债额度预计在3.8万亿~3.9万亿元,这主要是考虑到地方债务负担已经较重,且化债过程中部分区域不能新增项目,制约专项债额度;最后,在地方控制债务规模和中央宽财政的影响下,中央转移支付力度将进一步加大。

货币政策方面,稳健的货币政策要灵活适度,精准有效,预计2024年货币政策总基调维持稳中偏松。2024年,随着经济低基数效应弱化,实际增速压力增大,长期问题仍有待解决。因此,货币政策仍需保持一定支持力度,着力改善微观主体预期,促进融资成本持续下降。信贷社融的总量要求有所弱化,更突出传导效率与结构。预计2024年仍有降准降息空间,结构性工具继续加力。

(二)流动性整体平衡,需求端关注银行与非银行金融机构分化

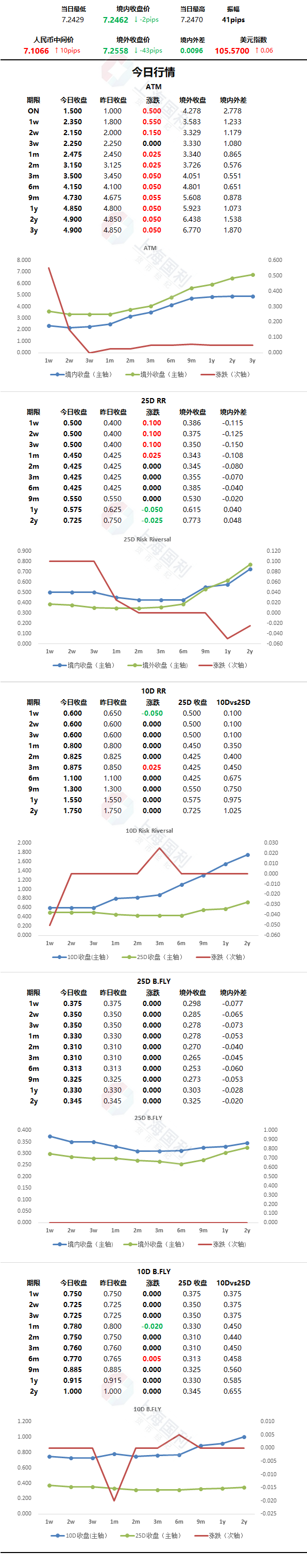

中央金融工作会议提出“融资成本持续下降”,预计2024年贷款利率将继续走低,对应存款利率等都有下行空间。而在稳增长要求下,货币政策需要提供合理充裕的流动性环境,预计资金面将维持在中性水平,市场利率围绕政策利率波动。

投资者行为方面,银行与非银行金融机构有别,主要关注三点:一是地方政府化债背景下,银行配债额度、资本占用、流动性指标等面临考验,债券配置需求或有所下降,而非银行金融机构或将持续面临“资产荒”;二是随着《商业银行资本管理办法》实施,银行投资公募基金风险权重有所上升,可能制约其投资需求,资管行业生态或重塑;三是理财产品被赎回引发下跌和进一步赎回的风险依然存在,需要警惕个别时点市场机构的一致性行为对债券市场的冲击。

(三)债券市场判断:趋势未逆转,节奏更关键

2024年经济新旧动能转换的背景没有变化,收益率中枢逐步下行的趋势或将继续。2023年10年期国债收益率低点为2.54%,当时经济存在一定通缩压力、融资需求弱、货币政策中性偏宽松、市场风险偏好低。2024年10年期国债收益率的上限预计为2.7%~2.8%。货币政策积极支持实体经济,中美利差收窄,有助于利率顶部下行。2024年10年期国债收益率的下限预计在2.4%。中央经济工作会议提出推进融资成本稳中有降,银行负债端成本有望下行,仍有降息空间,长端利率有望继续走低。

策略方面,近两年利率中枢系统性下行,且进入低波动时代,机构通过波动操作、久期调节等方式获取超额收益的难度上升,机构行为一致性增强,交易属性明显,债券获利难度增大。2024年这一趋势预计还将延续。因此策略上,建议以票息策略为主,品种挖掘与波段交易为辅。久期策略需要结合宏观数据进行调整。杠杆策略的不确定性相对较大,整体可以维持在中性水平。品种选择是关键,非银行金融机构仍可能缺资产,建议加大对城投债、二永债的挖掘力度,但不宜过度信用下沉,关注总损失吸收能力(TLAC)非资本债券等新品种。

小结

2023年国民经济总体持续恢复,经济新旧动能转换是主线。收益率经历了上行筑顶、持续走低、反弹回升、步入震荡四个阶段,两次转折点分别在4月和9月:4月市场对经济基本面预期转弱,收益率下行;9月稳增长政策发力,基本面修复预期增强,收益率开始回升。年末在基本面弱修复、宽信用政策交织影响下,收益率进一步震荡。

2023年信用债整体走强,但有所分化,上半年信用债供不应求,“资产荒”行情持续,高等级短久期、高等级中长久期、低等级短久期信用债利差依次下行。下半年,政策面与资金面对信用债估值影响加大,一揽子化债政策带动城投债明显走强。二永债则受政策、资金、供求等多重扰动,上半年在一波三折中走强,下半年随利率反复震荡。

展望2024年,名义GDP增速有望微升,经济增长结构存在不少亮点,但新旧动能转换的大背景仍未变化。在预期实体融资成本持续降低的背景下,收益率中枢逐步下行的趋势或将继续,但获取超额收益的难度更大,抓住票息机会,同时注意品种挖掘和波段交易。

注:

1.《2023年第一季度中国货币政策执行报告》提出,稳健的货币政策要精准有力,总量适度,节奏平稳……继续深化利率市场化改革,完善央行政策利率体系,持续发挥贷款市场报价利率改革效能,发挥存款利率市场化调整机制的重要作用,保持利率水平合理适度。

2.10月30日,中央金融工作会议指出,健全房地产企业主体监管制度和资金监管,完善房地产金融宏观审慎管理,一视同仁满足不同所有制房地产企业合理融资需求。

◇ 本文原载《债券》2024年1月刊

◇ 作者:华泰证券研究所副所长兼固收首席分析师张继强

华泰证券研究所固收分析师吴宇航

◇ 编辑:李波廖雯雯